La presión para la transición desde las economías desarrolladas se está extendiendo a la región de Asia- Pacífico , donde los países de alto crecimiento se ven obligados a ajustar sus estrategias de desarrollo, modelos de crecimiento y flujos de capital hacia la sostenibilidad. Los bancos, como intermediarios del capital en la economía, se encuentran en el centro de este proceso.

Las decisiones crediticias que toman los bancos afectan no solo a su propio desempeño financiero, sino también a la estructura de crecimiento de toda la economía . Sin embargo, pasar de los compromisos de información a la acción real no se trata de elegir un marco, sino de gobernanza y dominio de los datos.

Por lo tanto, los criterios ESG (ambientales, sociales y de gobernanza) y las finanzas verdes ya no son solo un tema mediático ni un compromiso voluntario. Se están convirtiendo en un indicador de la competitividad y la calidad de la gobernanza de los bancos en el futuro. Sin embargo, transformar los criterios ESG de un compromiso en los informes estratégicos a acciones concretas no es un proceso sencillo. El reto no reside en elegir un conjunto de estándares ESG, ni en establecer comités de coordinación internos ni en publicar informes anuales de sostenibilidad. La clave está en si el banco es capaz de gestionar los datos ESG.

En la sesión de debate celebrada en el marco de la firma del acuerdo de cooperación entre VPBank y ACCA, Truong Minh Trang, Directora de Consultoría de Negociosde FPT Digital (FPT Corporation), destacó la interrelación decisiva entre los criterios ESG y los datos. Según Trang, los criterios ESG no se limitan a los indicadores de cierre de ejercicio. Requieren un sistema de datos amplio y multidimensional que permita la trazabilidad en cada etapa, cada producto crediticio, cada inversión e incluso cada cliente corporativo. En otras palabras, es imposible implementar ESG de forma efectiva sin datos completos, depurados, estandarizados y conectados.

La Sra. Truong Minh Trang, Directora de Consultoría Empresarial de FPT Digital - FPT Corporation (segunda por la derecha), en el debate "Tendencias ESG y finanzas verdes: Oportunidades y desafíos para el sector bancario", celebrado a finales de octubre, para analizar las oportunidades, los desafíos y las direcciones para que los criterios ESG se conviertan realmente en una fuerza impulsora del crecimiento sostenible en el sector bancario vietnamita.

Cabe destacar que los bancos vietnamitas poseen actualmente una enorme cantidad de datos. Estos datos abarcan todo el ciclo de vida de las actividades crediticias y de inversión: desde la evaluación del riesgo crediticio, datos de contabilidad financiera, informes de gestión de riesgos, listas de clientes y registros de personal, hasta datos fiscales e informes operativos internos. Sin embargo, este sistema de datos se encuentra fragmentado debido a la estructura operativa tradicional de los bancos. Cada departamento tiene su propio sistema, y cada sistema cuenta con un estándar de medición, un proceso de almacenamiento y un mecanismo de control diferentes.

Esta fragmentación de datos tiene dos consecuencias notables.

En primer lugar, el proceso anual de elaboración de informes sobre ESG y sostenibilidad aún depende del trabajo manual y de compilaciones repetitivas de múltiples departamentos. El personal de diferentes unidades debe conciliar constantemente los datos entre crédito, contabilidad y operaciones para garantizar la coherencia, mientras que las diferencias en las definiciones de datos hacen que la conciliación sea larga, compleja y propensa a errores.

En segundo lugar, la fragmentación impide que los bancos tengan una visión continua y en tiempo real de los riesgos ESG, lo que significa que la evaluación de los impactos ambientales y sociales de sus carteras puede retrasarse o ser inexacta.

Según la Sra. Trang, este es el cuello de botella estratégico: si los datos no están estandarizados, los criterios ESG se limitarán a la mera presentación de informes y no podrán servir de base para la gestión de riesgos ni la reestructuración de la cartera de crédito. Para pasar de la presentación de informes a la acción, los bancos deben crear una plataforma centralizada de datos ESG. Esta plataforma se encarga de recopilar, estandarizar y conectar datos de diversas fuentes según un mismo estándar de definición. Cuando los datos están estandarizados, los bancos pueden automatizar el proceso de síntesis y análisis de informes, y supervisar los riesgos ESG de forma continua, en lugar de cíclica.

Este sistema de datos permite a los bancos identificar sectores, empresas o proyectos con altas emisiones o sensibles al cambio climático. Los datos se utilizan no solo para la medición, sino también para la predicción. A partir de ahí, los bancos pueden emitir alertas tempranas, ajustar las condiciones crediticias, reestructurar las carteras de inversión e incluso diseñar productos de crédito preferenciales específicos para modelos de negocio sostenibles o la transformación verde. Esto representa un cambio de paradigma: de «cumplir con los requisitos de información» a «utilizar los criterios ESG para orientar la estrategia».

A nivel mundial, la tendencia hacia las plataformas centralizadas de datos ESG es evidente. Diversos reguladores y bancos centrales están utilizando la tecnología para estandarizar y monitorizar los datos de sostenibilidad de forma integral. Lo destacable no es el nombre del modelo, sino el mensaje general: la capacidad de organizar y analizar los datos ESG se ha convertido en un referente para evaluar las capacidades de gobernanza y gestión de riesgos de las entidades financieras.

En Singapur, la plataforma Gprnt, lanzada por la Autoridad Monetaria de Singapur (MAS), ayuda a las empresas, especialmente a las pequeñas y medianas empresas (pymes), a estandarizar sus datos de sostenibilidad y agilizar el acceso a capital verde. En Europa, el Banco Central Europeo, en colaboración con el Banco de Pagos Internacionales, implementa el proyecto Gaia, que utiliza inteligencia artificial para leer y analizar automáticamente los informes corporativos y así monitorear los riesgos climáticos a nivel sistémico. Estas iniciativas internacionales están estableciendo gradualmente un nuevo estándar: los bancos que desean participar en el ecosistema de las finanzas verdes necesitan sólidas capacidades en materia de datos ESG.

En otras palabras, dominar los datos ESG es un requisito indispensable para mejorar la competitividad de los bancos vietnamitas en el contexto de la globalización. Cuando los mercados financieros internacionales comiencen a considerar los criterios ESG como un requisito obligatorio para la evaluación crediticia y de inversiones, los bancos mejor preparados tendrán una ventaja competitiva.

La Sra. Truong Minh Trang concluyó: “La tecnología no solo ayuda a medir los criterios ESG. Permite a los bancos actuar en materia de ESG y tomar decisiones responsables. Un banco que posee datos ESG no solo será más transparente, sino también más sólido. Para liderar los flujos de capital verde, los bancos primero deben poseer datos verdes”.

En la era del desarrollo sostenible, la posición de un banco ya no se mide únicamente por el tamaño de sus activos o sus ingresos netos por intereses. Se define por su capacidad para crear valor a largo plazo para la sociedad y la economía. Y ese camino comienza con los datos.

Fuente: https://doanhnghiepvn.vn/kinh-te/ngan-hang-muon-dan-dat-phat-trien-ben-vung-phai-lam-chu-du-lieu-esg/20251106111119157

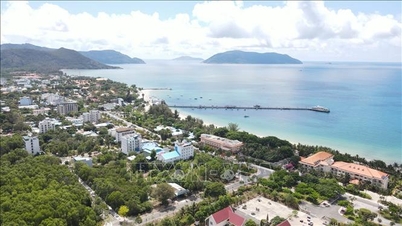

![[Foto] Da Nang: Cientos de personas se unen para limpiar una importante ruta turística tras la tormenta número 13.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/07/1762491638903_image-3-1353-jpg.webp)

Kommentar (0)