De acuerdo con la Resolución adoptada, el contribuyente es una unidad constitutiva de una corporación multinacional con ingresos en los estados financieros consolidados de la empresa matriz última durante al menos 2 años en los 4 años consecutivos anteriores al año fiscal equivalente a 750 millones de euros (EUR) o más.

Se exceptúan los siguientes casos: Organizaciones gubernamentales ; organizaciones internacionales; organizaciones sin fines de lucro; fondos de pensiones; fondos de inversión como sociedad matriz última; organizaciones de inversión inmobiliaria como sociedad matriz última; organizaciones con al menos el 85% del valor de los activos poseídos directa o indirectamente a través de organizaciones especificadas del punto a al punto e de esta cláusula.

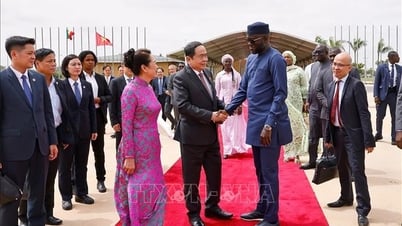

El presidente del Comité de Finanzas y Presupuesto de la Asamblea Nacional , Le Quang Manh, informó sobre la explicación, aceptación y revisión del proyecto de Resolución sobre la aplicación de un impuesto a la renta corporativa adicional de acuerdo con las regulaciones contra la erosión de la base imponible global.

Al explicar el alcance de la regulación y aceptar las opiniones de los delegados, la Comisión Permanente de la Asamblea Nacional dijo que es necesario estudiar e incluir este contenido en la Ley del Impuesto sobre la Renta de las Sociedades cuando sea modificada.

En consecuencia, se le ha encomendado al Gobierno desarrollar urgentemente el proyecto de Ley del Impuesto sobre la Renta de las Sociedades (enmendado) y complementarlo con el Programa de Desarrollo de Leyes y Ordenanzas de 2024 para que pueda aplicarse a partir del año fiscal 2025. Esto garantizará el derecho a los pagos de impuestos sujetos a impuestos por debajo del nivel mínimo de Vietnam de acuerdo con las regulaciones del impuesto mínimo global.

Presidente del Comité de Finanzas y Presupuesto de la Asamblea Nacional, Le Quang Manh (Foto: Quochoi.vn).

Hay sugerencias para agregar contenido que asigne al Gobierno la tarea de ordenar a las agencias pertinentes que preparen urgentemente las condiciones necesarias para garantizar la implementación de la resolución.

Al mismo tiempo, desarrollar un plan de implementación oficial y una hoja de ruta con contenidos específicos, incluyendo actividades de cooperación internacional multilateral con otros países y organizaciones nacionales para asegurar la capacidad de implementación de las autoridades tributarias y los contribuyentes.

Hay opiniones que sugieren que tras emitir la Resolución, el Gobierno debería estudiar y modificar urgentemente la Ley del Impuesto sobre la Renta de las Sociedades de forma sincrónica para asegurar su eficacia jurídica.

Respecto del entorno de inversión, algunas opiniones sugieren que el Gobierno debería hacer una evaluación integral del entorno de inversión al implementar el impuesto mínimo global con el fin de tener soluciones apropiadas de incentivos a la inversión, resolver los problemas de los inversores actuales y aclarar el régimen de incentivos fiscales para los nuevos inversores que ingresan a Vietnam.

Algunas opiniones sugirieron aclarar si las empresas que inviertan en Vietnam después de que la resolución entre en vigor estarán sujetas a incentivos fiscales a la inversión de acuerdo con las disposiciones de la Ley del Impuesto sobre la Renta de las Sociedades o a tasas impositivas de acuerdo con las disposiciones de la resolución.

En respuesta a las opiniones de los diputados de la Asamblea Nacional, el Comité Permanente de la Asamblea Nacional propuso que el Gobierno realice una evaluación integral del sistema actual de políticas de incentivos fiscales y elabore rápidamente un proyecto para modificar y complementar la Ley del Impuesto sobre la Renta de las Sociedades junto con un plan para ajustar el sistema de tasas impositivas e incentivos fiscales de manera adecuada.

La resolución sobre la aplicación de un impuesto adicional sobre la renta corporativa de acuerdo con las regulaciones contra la erosión de la base imponible global fue aprobada por la Asamblea Nacional en la mañana del 29 de noviembre con una tasa del 93,52% (Foto: Quochoi.vn).

Muchas opiniones se preocupan por la cuestión de garantizar el entorno de inversión y solicitan al Gobierno que tenga urgentemente otras soluciones de política de incentivos adecuadas para seguir manteniendo el entorno de inversión al implementar el impuesto mínimo global.

Algunas opiniones sugieren que estos ingresos se pueden utilizar para implementar otras actividades de apoyo además de los impuestos y que esta fuente de ingresos se debe utilizar de manera razonable y para el propósito correcto, que es atraer y mejorar el entorno de inversión, como lo experimentó Tailandia, y se debe incluir para las empresas nacionales.

El Sr. Manh afirmó que las opiniones de los delegados eran muy válidas. Simultáneamente con la implementación del impuesto mínimo global, es necesario contar con nuevas políticas de apoyo a la inversión para reemplazar los incentivos fiscales que ya no serán efectivos en la práctica.

Esto es para que los inversores puedan sentirse seguros acerca del entorno de inversión en Vietnam y atraer grandes inversores estratégicos, apoyando al mismo tiempo a las empresas nacionales.

La presente Resolución entra en vigor a partir del 1 de enero de 2024 .

[anuncio_2]

Fuente

![[Foto] Ginseng de la montaña Dan, un precioso regalo de la naturaleza a la tierra de Kinh Bac](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F11%2F30%2F1764493588163_ndo_br_anh-longform-jpg.webp&w=3840&q=75)

Kommentar (0)