ເບື້ອງຫລັງທີ່ເບິ່ງຄືວ່າມີປະສົບການ “ນ້ອຍໆ” ນັ້ນແມ່ນການສົມທົບກັນຂອງ 3 ປັດໄຈທີ່ພວມຫັນປ່ຽນສະພາບການດ້ານການເງິນຂອງຫວຽດນາມ ຄື: ທະນາຄານ - Fintech - ເຕັກໂນໂລຢີ AI.

ເມື່ອທັງ 3 ມຸ່ງໄປເຖິງເປົ້າໝາຍລວມຂອງການຂະຫຍາຍການເຂົ້າເຖິງການເງິນທີ່ປອດໄພ ແລະ ຄ່ອງຕົວໃຫ້ແກ່ປະຊາຊົນ, “ຂີດຈຳກັດການໃຊ້ຈ່າຍ 3 ນາທີ” ບໍ່ພຽງແຕ່ເປັນສິ່ງອຳນວຍຄວາມສະດວກໃໝ່ເທົ່ານັ້ນ, ແຕ່ເປັນການຢັ້ງຢືນເຖິງວິທີການການເງິນທີ່ສະຫຼາດກວ່າ, ເປັນສ່ວນຕົວກວ່າ ແລະ ໃກ້ຊິດກວ່າໃນຊີວິດປະຈຳວັນຂອງຊາວຫວຽດນາມ.

ການຈັບມື "ຕື້ໂດລາ" ລະຫວ່າງທະນາຄານແລະ fintech: ເມື່ອເຕັກໂນໂລຢີເຕີມລົງໄປໃນຊ່ອງຫວ່າງທາງດ້ານການເງິນ

ຕາມຂໍ້ມູນຂອງທະນາຄານແຫ່ງລັດຫວຽດນາມ, 72% ໃນປະຈຸບັນຂອງວິສາຫະກິດ fintech ຢູ່ ຫວຽດນາມ ໄດ້ຮ່ວມມືກັບບັນດາທະນາຄານການຄ້າ - ຕົວເລກສະແດງໃຫ້ເຫັນວ່າ ການຮ່ວມມືພວມຄ່ອຍໆປ່ຽນໃໝ່ຮູບແບບການແຂ່ງຂັນ. ທະນາຄານມີເງິນທຶນ, ຍີ່ຫໍ້ແລະປະສົບການການຄຸ້ມຄອງຄວາມສ່ຽງ; fintech ມີຄວາມໄວ, ເຕັກໂນໂລຢີແລະຄວາມສາມາດໃນການເຂົ້າໃຈຜູ້ໃຊ້ໃນລະດັບຂໍ້ມູນພຶດຕິກໍາ. ເມື່ອສອງຝ່າຍຮ່ວມມືກັນ, “ຊ່ອງຫວ່າງທາງດ້ານການເງິນ” – ທີ່ຫຼາຍລ້ານຄົນບໍ່ເຄີຍມີຄະແນນສິນເຊື່ອ ຫຼືບໍ່ມີສິດເຂົ້າເຖິງການບໍລິການທາງການເງິນຢ່າງເປັນທາງການ – ເລີ່ມເຕັມໄປ.

ບົດລາຍງານຂອງ EY ຫວຽດນາມ ປັບປຸງການລວມຕົວດ້ານການເງິນຂອງຫວຽດນາມ ແລະ ບົດບາດຂອງ Fintech ຊີ້ໃຫ້ເຫັນວ່າ ເວທີ fintech ພວມມີບົດບາດສຳຄັນກວ່າອີກໃນການຊ່ວຍໃຫ້ບັນດາທະນາຄານຂະຫຍາຍການເຂົ້າເຖິງຂອງເຂົາເຈົ້າໂດຍຜ່ານ “ຂໍ້ມູນທາງເລືອກ” - ການເກັບກຳສັນຍານທາງການເງິນທີ່ລະບົບສິນເຊື່ອດັ້ງເດີມບໍ່ສາມາດຂຸດຄົ້ນມາກ່ອນຄື: ປະຫວັດການຈ່າຍເງິນ, ຄວາມຖີ່ຂອງການເຕີມເງິນໂທລະສັບ, ພຶດຕິກຳການໃຊ້ຈ່າຍຄືນໃໝ່...

ຂໍ້ມູນເຫຼົ່ານີ້ບໍ່ໄດ້ປ່ຽນແທນລະບົບສິນເຊື່ອເກົ່າ, ແຕ່ໃຫ້ສົມບູນແລະປະກອບຮູບພາບທາງດ້ານການເງິນຂອງຜູ້ໃຊ້ແຕ່ລະຄົນ. ຂໍຂອບໃຈກັບ AI ແລະການວິເຄາະຂໍ້ມູນໃນເວລາທີ່ແທ້ຈິງ, ສະຖາບັນການເງິນສາມາດປະເມີນຄວາມສາມາດໃນການໃຊ້ຈ່າຍຂອງລູກຄ້າ, ຄວາມສາມາດໃນການຊໍາລະຄືນແລະພຶດຕິກໍາທາງດ້ານການເງິນໃນລັກສະນະທີ່ຍືດຫຍຸ່ນແລະທີ່ສົມບູນແບບ.

ຖ້າຫາກວ່າໃນອະດີດ, ການເຂົ້າເຖິງສິນເຊື່ອແມ່ນເກືອບສະເພາະສໍາລັບກຸ່ມທີ່ມີລາຍໄດ້ທີ່ຫມັ້ນຄົງ, ຫຼັກຊັບຄໍ້າປະກັນແລະປະຫວັດສາດສິນເຊື່ອທີ່ຊັດເຈນ, ໃນປັດຈຸບັນ, ດ້ວຍການສະຫນັບສະຫນູນຂອງ AI, ກໍາແພງລະຫວ່າງ "ຄົນທີ່ມີຄະແນນ" ແລະ "ຄົນທີ່ບໍ່ເຄີຍໄດ້ຮັບຄະແນນ" ແມ່ນຄ່ອຍໆຫາຍໄປ.

ວິທີການນີ້ແມ່ນສອດຄ່ອງກັບແນວທາງຂອງ ລັດຖະບານ ໃນຍຸດທະສາດການລວມຍອດດ້ານການເງິນແຫ່ງຊາດ, ເມື່ອຫວຽດນາມ ມຸ່ງໄປເຖິງ 80% ຜູ້ໃຫຍ່ມີບັນຊີທຸລະກໍາການເງິນຮອດປີ 2025 ແລະ ຄ່ອຍໆສ້າງລະບົບນິເວດສິນເຊື່ອທີ່ເປີດກວ້າງໃນເວທີດິຈິຕອນ.

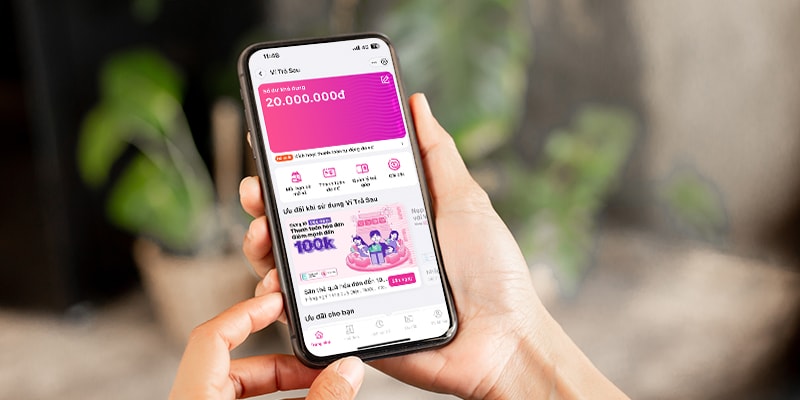

MoMo Postpaid Wallet - "ແຫຼ່ງເງິນທີ່ປ່ຽນແປງໄດ້" ສໍາລັບຊີວິດທີ່ທັນສະໄຫມ

ໃນຮູບຂອງການຮ່ວມມືລະຫວ່າງທະນາຄານ ແລະ fintech, Postpaid Wallet (VTS), ຜະລິດຕະພັນທີ່ພັດທະນາໂດຍ TPBank ແລະ MBV ແລະຖືກນຳໃຊ້ຢ່າງບໍ່ຢຸດຢັ້ງໃນແອັບ Super MoMo, ແມ່ນຕົວຢ່າງປົກກະຕິ.

ກົງກັນຂ້າມກັບຄວາມເຊື່ອທີ່ນິຍົມ, Postpaid Wallet ບໍ່ໄດ້ສ້າງຫນີ້ສິນ, ແຕ່ໃຫ້ຜູ້ໃຊ້ມີແຫຼ່ງເງິນທີ່ມີຄວາມຍືດຫຍຸ່ນທີ່ສາມາດຖືກນໍາໃຊ້ທັນທີເມື່ອຕ້ອງການ, ໂດຍມີຂອບເຂດຈໍາກັດສ່ວນບຸກຄົນໂດຍອີງໃສ່ຄວາມສາມາດທາງດ້ານການເງິນຕົວຈິງ. ດ້ວຍ Postpaid Wallet, ຜູ້ໃຊ້ສາມາດມີຄວາມຫ້າວຫັນຫຼາຍຂຶ້ນໃນການດຸ່ນດ່ຽງກະແສເງິນສົດ, ແທນທີ່ຈະລໍຖ້າລາຍໄດ້ຫຼືຊອກຫາແຫຼ່ງທຶນທີ່ບໍ່ເປັນທາງການ.

ຈາກທັດສະນະຂອງທະນາຄານ, ຮູບແບບການຮ່ວມມືນີ້ຍັງນໍາເອົາຜົນປະໂຫຍດທີ່ຊັດເຈນ: ຄ່າໃຊ້ຈ່າຍໃນການດໍາເນີນງານຖືກເພີ່ມປະສິດທິພາບ, ຂະບວນການອະນຸມັດແມ່ນສັ້ນລົງ, ໃນຂະນະທີ່ຄວາມສາມາດໃນການຄຸ້ມຄອງຄວາມສ່ຽງແມ່ນເພີ່ມຂຶ້ນຍ້ອນເຕັກໂນໂລຢີການໃຫ້ຄະແນນທີ່ໂປ່ງໃສ.

ຈາກທັດສະນະ ເສດຖະກິດ , ຜູ້ຊ່ຽວຊານຫຼາຍຄົນພິຈາລະນາ Postpaid Wallet ເປັນການສະແດງໃຫ້ເຫັນຢ່າງຈະແຈ້ງກ່ຽວກັບປະສິດທິພາບຂອງຮູບແບບການຮ່ວມມືລະຫວ່າງທະນາຄານແລະເວທີ fintech. ສິ່ງທີ່ເປັນທີ່ຫນ້າສັງເກດ, ອີງຕາມຜູ້ຊ່ຽວຊານ, ແມ່ນວ່າການແກ້ໄຂເຊັ່ນ MoMo ແມ່ນ "ແຂນຂະຫຍາຍ" ຂະຫຍາຍຄວາມສາມາດໃນການບໍລິການຂອງລະບົບການເງິນຜ່ານຂໍ້ມູນແລະເຕັກໂນໂລຢີ. ໃນຂະນະດຽວກັນ, ຊ່ວຍໃຫ້ປະຊາຊົນຫຼາຍລ້ານຄົນຖືກບັນທຶກດ້ວຍຈຸດ CIC ຄັ້ງທໍາອິດ - ເປັນບາດກ້າວທີ່ສໍາຄັນຕໍ່ເປົ້າຫມາຍຂອງການລວມເອົາທາງດ້ານການເງິນແລະການພັດທະນາເສດຖະກິດດິຈິຕອນ.

ເປັນທີ່ຈະແຈ້ງແລ້ວ, ການສົມທົບລະຫວ່າງທະນາຄານ ແລະ fintech ພວມເປີດໜ້າໃໝ່ໃຫ້ແກ່ການເງິນຂອງຫວຽດນາມ: ໄວ, ໂປ່ງໃສ, ແລະ ແທດຈິງກວ່າ.

ແລະໃນຮູບນັ້ນ, MoMo ແລະຄູ່ຮ່ວມງານເຊັ່ນ TPBank ແລະ MBV ກໍາລັງພິສູດວ່າເຕັກໂນໂລຢີບໍ່ພຽງແຕ່ຊ່ວຍໃຫ້ກະແສເງິນສົດປະຕິບັດໄດ້ຢ່າງມີປະສິດທິພາບ, ແຕ່ຍັງນໍາເອົາໂອກາດທາງດ້ານການເງິນທີ່ໃກ້ຊິດກັບແຕ່ລະຄົນ.

ທີ່ມາ: https://daibieunhandan.vn/co-hoi-tai-chinh-cho-hang-trieu-nguoi-fintech-va-ngan-hang-giup-xoa-bo-buc-tuong-giua-nguoi-co-va-chua-co-diem-tin-dung-10392778.html

![[ຮູບພາບ] ເລັ່ງດ່ວນເພື່ອໃຫ້ປະຊາຊົນທັນທີມີທີ່ຢູ່ອາໄສແລະສະຖຽນລະພາບຂອງເຂົາເຈົ້າ](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F09%2F1765248230297_c-jpg.webp&w=3840&q=75)

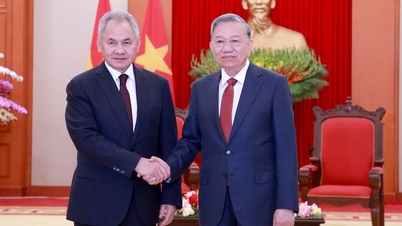

![[ຮູບພາບ] ທ່ານເລຂາທິການໃຫຍ່ To Lam ເຮັດວຽກກັບບັນດາຄະນະປະຈຳກອງປະຊຸມໃຫຍ່ຄັ້ງທີ 14 ຂອງພັກ.](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/09/1765265023554_image.jpeg)

(0)