|

| Prof. dr hab. Pham Manh Hung – zastępca dyrektora Instytutu Badań Nauk Bankowych |

Wiele raportów pokazuje, że wydatki i popyt na zakupy często gwałtownie rosną w czwartym kwartale, co prowadzi do wzrostu popytu na kredyty konsumenckie. Jakie czynniki makroekonomiczne, Twoim zdaniem, napędzają wzrost kredytów konsumenckich pod koniec roku?

Prof. dr hab. Pham Manh Hung: Silny wzrost kredytów konsumenckich w czwartym kwartale każdego roku jest cyklicznym zjawiskiem gospodarczym, napędzanym przez rezonans czynników makroekonomicznych i sezonowych. Uważam również, że główną siłą napędową jest odbudowa zaufania konsumentów i stopniowa poprawa realnych dochodów.

W szczególności gospodarka odnotowuje wyraźne pozytywne zmiany, co buduje silne zaufanie społeczeństwa. Według Generalnego Urzędu Statystycznego (GUS), do końca trzeciego kwartału 2025 roku PKB wzrósł o 7,85% (z każdym kwartałem wyższym niż poprzedni), a cały rok 2025 ma wzrosnąć o ponad 8%. Według prognoz Banku Światowego (WB) jest to najwyższy wskaźnik wzrostu w Azji. Kiedy gospodarka wykazuje oznaki stabilizacji, ludzie czują się pewniej w kwestii swoich finansów osobistych i są skłonni korzystać z dźwigni finansowej, aby zaspokoić duże potrzeby, zwłaszcza kupując wartościowe aktywa lub remontując domy.

Ponadto kluczową rolę odgrywa wspierająca polityka pieniężna. Bank Państwowy proaktywnie i elastycznie zarządzał stopami procentowymi, utrzymywał stopy procentowe na niskim poziomie i stale nakłaniał instytucje kredytowe do obniżania kosztów, aby wspierać przedsiębiorstwa i ludzi. W rezultacie poziom oprocentowania kredytów nadal wykazuje tendencję spadkową – na dzień 10 października średnie oprocentowanie kredytów wyniosło 6,55% rocznie, co oznacza spadek o 0,38% rocznie w porównaniu z końcem ubiegłego roku. To obniżenie kosztów kapitałowych bezpośrednio stymulowało popyt na kredyty.

Wreszcie, czynniki sezonowe i kulturowe również zwiększają popyt na kredyty konsumenckie. Czwarty kwartał każdego roku to zazwyczaj szczyt zakupów, okres przygotowań do Nowego Roku Księżycowego, co przekłada się na duży popyt na podróże, prezenty i zakupy mieszkań. Rządowe programy promocyjne i polityka stymulacyjna również wywierają wpływ, zachęcając ludzi do zwiększenia wydatków za pośrednictwem kredytów.

W kontekście obniżonych stóp procentowych kredytów i nierównomiernego ożywienia popytu gospodarczego, czy kredyt konsumpcyjny pod koniec roku może stać się „punktem zwrotnym” dla ogólnego wzrostu kredytowego? Poza tym, czy stwarza to dodatkowe ryzyko?

Prof. dr hab. Pham Manh Hung: W kontekście obniżonych stóp procentowych kredytów, ale nierównomiernego popytu na kredyty ze strony dużych sektorów produkcyjnych i biznesowych, kredyt konsumencki może stać się ważnym „punktem podparcia” dla systemu bankowego, umożliwiając osiągnięcie ogólnego celu wzrostu kredytów w danym roku. Kredyt konsumencki ma tę zaletę, że jest elastyczny, ma niewielką skalę i można go szybko wypłacać, co pomaga w bezpośrednim wpompowywaniu kapitału do gospodarki poprzez wydatki osobiste, stymulując tym samym popyt krajowy. Jest to skuteczny krótkoterminowy instrument rekompensujący opóźnienia w udzielaniu kredytów na dużą skalę produkcyjną i biznesową.

Jednak przyspieszenie akcji kredytowej dla konsumentów zawsze wiąże się z ryzykiem. Ryzyko złych długów jest największym zmartwieniem. Podczas gdy stopy procentowe zazwyczaj spadają, dochody części pracowników nie powróciły do dawnej świetności po trudnym okresie. To sprawia, że ich zdolność do spłaty zadłużenia jest krucha. Jeśli banki zbyt łatwo oceniają kredyty w wyścigu o wypłatę pod koniec roku, wskaźnik złych długów w tym segmencie wzrośnie. Jeśli nadmierne zadłużenie nie będzie odpowiednio kontrolowane, może prowadzić do niestabilności finansowej i stwarzać ryzyko, które przełoży się na stabilność całego systemu bankowego.

Instytucje kredytowe zwiększają akcję kredytową dla konsumentów, aby osiągnąć cele kredytowe na koniec roku. Czy Pana zdaniem ta ekspansja wiąże się z jakimiś wyzwaniami dotyczącymi zachowań konsumentów, zdolności do spłaty zadłużenia lub skutków ubocznych dla stabilności finansowej? Jakich rozwiązań potrzebują banki i firmy udzielające pożyczek finansowych?

Prof. dr hab. Pham Manh Hung: Rozwój kredytów konsumenckich stoi obecnie w obliczu dwóch wyzwań: realnego ryzyka związanego ze spłatą zadłużenia oraz bariery psychologicznej, jaką stanowią ostrożni konsumenci. Chociaż koszty pożyczek spadły, obawy ekonomiczne nadal sprawiają, że wiele osób priorytetowo traktuje spłatę starych lub nagromadzonych długów zamiast zaciągania nowych pożyczek, co powoduje, że popyt na kredyty jest niższy od oczekiwań.

Aby sprostać tym wyzwaniom, instytucje kredytowe muszą wdrażać rozwiązania technologiczne i zrównoważone.

Pierwszym z nich jest poprawa jakości oceny ryzyka poprzez znaczące inwestycje w Big Data i sztuczną inteligencję (AI), aby analizować zachowania zakupowe, historię transakcji i dokładniej oceniać scoring kredytowy w czasie rzeczywistym. Jednocześnie należy zwiększyć udostępnianie danych za pośrednictwem Narodowego Centrum Informacji Kredytowej (CIC) w celu zarządzania ryzykiem kredytowym w wielu instytucjach.

Po drugie, banki muszą optymalizować swoje produkty, koncentrując się na pakietach kredytowych zaspokajających podstawowe potrzeby i zabezpieczenie społeczne (na przykład pakiety kredytów na mieszkania socjalne, kredyty na edukację i opiekę zdrowotną) z preferencyjnymi stopami procentowymi, gwarantującymi bezpieczeństwo przepływów kapitału.

Ponadto konieczne jest skupienie się na poprawie jakości obsługi klienta i przejrzystości informacji, aby budować długoterminowe zaufanie, minimalizować ryzyko związane z kredytem na czarno i potencjalne ryzyko. Wreszcie, kluczowe jest wdrażanie społecznej odpowiedzialności poprzez odpowiedzialną restrukturyzację zadłużenia klientów borykających się z przejściowymi trudnościami oraz zapewnienie pełnej przejrzystości stóp procentowych i opłat, aby budować długoterminowe zaufanie konsumentów do formalnego kredytu.

Source: https://thoibaonganhang.vn/tin-dung-tieu-dung-tang-toc-dong-luc-tu-vi-mo-va-bai-toan-quan-tri-rui-ro-174788.html

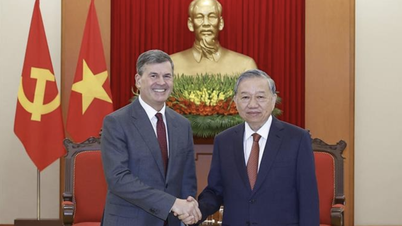

![[Zdjęcie] Sekretarz generalny To Lam przyjmuje dyrektora Akademii Administracji Publicznej i Gospodarki Narodowej przy Prezydencie Federacji Rosyjskiej](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

Komentarz (0)