|

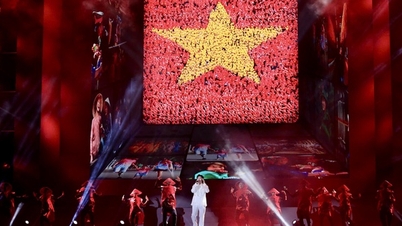

| O Agribank utiliza proativamente diversas ferramentas integradas para gerenciar limites de crédito e qualidade de crédito. Foto: Duc Thanh |

Com capital escasso, os bancos devem ser cautelosos caso haja redução da margem de crédito.

Em um telegrama divulgado na semana passada, o Primeiro-Ministro solicitou ao Banco Estatal do Vietnã (SBV) que desenvolva urgentemente um plano e implemente um projeto-piloto para a remoção da medida de atribuição de metas de crescimento do crédito (margem de crédito), a ser implementada a partir de 2026. É necessário eliminar o mecanismo de gestão de crédito que utiliza a "margem de crédito" para atender às necessidades de crescimento da economia no futuro próximo.

No entanto, o Dr. Nguyen Quoc Hung, vice-presidente e secretário-geral da Associação Bancária do Vietnã, afirmou que, por muito tempo, os limites de crédito foram considerados um "ponto de apoio seguro" pelos bancos. Portanto, com a remoção desse limite, muitos bancos podem ter dificuldades em estabelecer uma taxa de crescimento de crédito adequada.

Atualmente, os bancos comerciais estão ansiosos para reduzir sua margem de crédito a fim de serem mais proativos na elaboração de planos anuais de crescimento de crédito, mas também admitem que a criação de sua própria margem de crédito os obriga a aumentar sua responsabilidade perante os acionistas e órgãos reguladores na definição de seus próprios "pontos de segurança". Consequentemente, a definição da margem de crédito depende não apenas do potencial de capital, mas também da capacidade de gestão de riscos de cada banco.

O Sr. Nguyen Quang Ngoc, Vice-Chefe do Departamento de Política de Crédito (Agribank), afirmou que, uma vez que a margem de crédito seja reduzida, se não houver cuidado, a instituição entrará em um ciclo de expansão descontrolada. Portanto, o Agribank implementa proativamente diversas ferramentas para gerenciar os limites e a qualidade do crédito. Além de cumprir as normas sobre o Índice de Adequação de Capital (CAR) emitidas pelo Banco Central, o Agribank também elabora cenários de crescimento, aloca crédito por setor e áreas prioritárias, implementa um sistema interno de inspeção e controle, um sistema interno de classificação de crédito do cliente, etc.

Até o final de 2024, o índice de adequação de capital (CAR) dos bancos comerciais nacionais de capital aberto será superior a 12% (dos quais o grupo de bancos comerciais estatais representará mais de 10%), apenas metade do coeficiente do grupo de bancos estrangeiros no Vietnã e muito inferior ao de países da região (20-30%)...

Em outras palavras, o sistema bancário vietnamita ainda não se livrou da "doença" da insuficiência de capital, um problema crônico que persiste há muitos anos. Isso torna o sistema vulnerável às flutuações do mercado. Nesse contexto, para aumentar a resiliência e aproveitar melhor as oportunidades de concessão de crédito, os próprios bancos, além de aprimorarem sua capacidade de gestão, devem fortalecer suas reservas financeiras, o suficiente para suportar choques financeiros internos e externos.

Passo a passo para eliminar a sala de crédito

Segundo o Dr. Nguyen Quoc Hung, nos últimos anos, as ferramentas de gestão de risco de crédito evoluíram bastante, desde a criação de sistemas internos de classificação de crédito até a aplicação de padrões avançados de gestão de acordo com Basileia II e Basileia III.

Especificamente, para garantir a segurança do sistema e atender aos padrões e práticas internacionais, o Banco Central do Vietnã (SBV) emitiu diversas regulamentações relacionadas ao sistema interno de classificação de crédito, sendo a mais recente a Circular nº 14/2025/TT-NHNN, de 30 de junho de 2025, que regulamenta os índices de adequação de capital para bancos comerciais e filiais de bancos estrangeiros (Circular 14). Esta Circular estabeleceu regulamentações sobre reservas de capital, incluindo reservas de preservação de capital, reservas de capital contracíclicas e reservas de capital para bancos comerciais sistemicamente importantes. Esta é uma premissa importante para o roteiro de eliminação do mecanismo de alocação de limite de crédito.

Para implementar a Circular 14, os bancos estão a construir urgentemente um sistema interno de classificação de crédito para efeitos de cálculo de capital, com o objetivo de aplicar o método de classificação interna de acordo com as normas de gestão de risco de Basileia III no cálculo do capital para riscos de crédito.

A Associação Bancária do Vietnã avaliou que algumas instituições de crédito cumpriram basicamente as normas da Circular 14, mas muitas ainda precisam de mais tempo para se modernizar ou criar novas estruturas que atendam aos requisitos para o cálculo de capital segundo o método de classificação interna.

O Sr. Le Thanh Tung, membro do Conselho de Administração do VietinBank, afirmou que as normas e políticas de gestão de riscos estão sendo estudadas, revisadas e aprimoradas pelo Banco Central de acordo com os padrões de Basileia III. Este é um grande passo adiante, que obriga os bancos a aumentarem o capital mobilizado e o capital próprio em proporção ao saldo de crédito disponível para a economia, a fim de garantir a segurança e a estabilidade do sistema bancário e contribuir para a eliminação da margem de crédito.

Além disso, de acordo com a Governadora do Banco Central, Nguyen Thi Hong, é necessário desenvolver fortemente o mercado de capitais para atender às necessidades de capital de médio e longo prazo, reduzindo assim a pressão sobre as fontes de capital de curto prazo do sistema bancário e garantindo um crescimento sustentável.

De fato, os últimos anos mostraram que mesmo em países desenvolvidos como os EUA, existem bancos com ativos na casa das centenas de bilhões de dólares, que aplicam os padrões de Basileia III, operam com lucro por muitos anos consecutivos, mas ainda assim acabam falindo. Portanto, Basileia III não é uma ferramenta universal para prevenir riscos para os bancos.

Fonte: https://baodautu.vn/bo-room-tin-dung-nha-bang-phai-tu-xac-dinh-diem-an-toan-d357343.html

Comentário (0)