VNDirect Securities Joint Stock Company (cod VND) tocmai a anunțat informații privind emisiunea publică de obligațiuni în 2025.

VNDirect intenționează să emită două coduri de obligațiuni, VNDL2527001 și VNDL2528002, în aceeași tranșă, cu scadențe de 2 ani, respectiv 3 ani.

Numărul total de obligațiuni oferite este de maximum 20 de milioane de obligațiuni, cu o valoare nominală de 100.000 VND per obligațiune. Cantitatea oferită pentru fiecare cod de obligațiune este de 10 milioane de obligațiuni, echivalentul a 1.000 de miliarde VND per cod.

Data estimată de lansare este în trimestrul al patrulea al acestui an, primul trimestru al anului 2026 și/sau al doilea trimestru al anului 2026.

Rata dobânzii pentru codul VNDL2527001 pentru prima perioadă de dobândă este o rată fixă de 8%/an, iar pentru perioadele de dobândă ulterioare este o rată variabilă (Rata dobânzii de referință + 2,8%/an).

Pentru codul VNDL2528002, rata dobânzii pentru prima perioadă de calcul al dobânzii este de 8,3%/an, după care va fluctua la rata dobânzii de referință + 3%/an. Dobânda se calculează periodic la fiecare 6 luni.

VNDirect a declarat că obligațiunile au fost oferite pentru a strânge capital în vederea creșterii capitalului de lucru al companiei pentru tranzacționare pe marjă, investiții în valori mobiliare pe piață și alte activități comerciale.

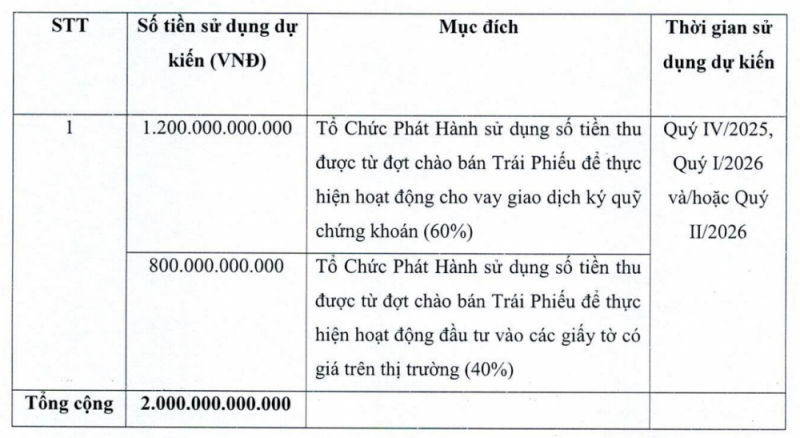

|

| Planul VNDirect de utilizare a capitalului atras prin emisiunea de obligațiuni. |

Mai exact, cu cele 2 trilioane de VND așteptate să fie strânse din cele două obligațiuni emise public, VNDirect intenționează să utilizeze 60%, sau 1,2 trilioane de VND, pentru creditarea pe marjă, iar restul de 40%, sau 800 de miliarde de VND, vor fi investite în valori mobiliare de pe piață.

În perioada în care fondurile alocate pentru activitățile menționate mai sus nu sunt încă utilizate sau nu au fost utilizate integral, capitalul colectat poate fi convertit în depozite în baza unor contracte de depozit pentru a optimiza utilizarea capitalului și a spori capacitatea financiară.

Emisiunea de obligațiuni publice fusese planificată anterior de VNDirect. La sfârșitul anului 2024, VNDirect a anunțat un plan de a emite obligațiuni către public în valoare totală de 2.000 de miliarde VND, împărțite în două tranșe cu șase coduri de obligațiuni. Scopul a fost, de asemenea, de a crește amploarea activităților sale de creditare pe marjă, a investițiilor în valori mobiliare și a altor operațiuni.

Până la sfârșitul trimestrului 1/2025, datoriile VNDirect se ridicau la 29.992 miliarde VND, o creștere de aproape 5.500 miliarde VND față de începutul anului. 99% din datoriile VNDirect sunt datorii pe termen scurt, din care datoriile de finanțare prin leasing pe termen scurt reprezintă 28.138 miliarde VND, fără datorii obligatare.

Sursă: https://baodautu.vn/vndirect-tinh-phat-hanh-2000-ty-dong-trai-phieu-ra-cong-chung-d314531.html

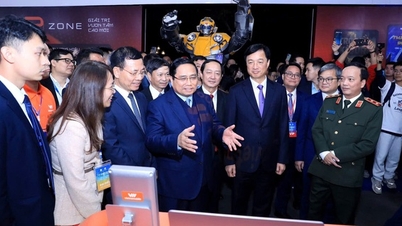

![[Imagine] Călătoria colorată a inovației în Vietnam](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F14%2F1765703036409_image-1.jpeg&w=3840&q=75)

![[Imagine] Călătoria colorată a inovației în Vietnam](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/14/1765703036409_image-1.jpeg)

Comentariu (0)