Приобретение Credit Suisse принесло UBS почти 35 миллиардов долларов прибыли, увеличило активы банка вдвое по сравнению с ВВП Швейцарии и устранило конкурента в секторе торговли ценными бумагами.

12 июня UBS объявил о завершении приобретения своего конкурента Credit Suisse. Это крупнейшее слияние в мировой банковской индустрии со времен финансового кризиса 2008 года. В результате сделки также создается швейцарский банковский гигант с активами в 1,7 триллиона долларов и 120 000 сотрудников по всему миру.

После слияния UBS Group будет управлять двумя отдельными компаниями: UBS и Credit Suisse. Процесс интеграции, как ожидается, займет 3-4 года. В течение этого времени оба банка сохранят свои отдельные филиалы и будут работать со своими клиентами и партнерами.

Швейцарские финансовые власти (FINMA) отметили, что завершение поглощения «принесло прозрачность и стабильность обоим банкам». Этот проект имеет национальное значение для Швейцарии, поскольку экономика страны в значительной степени зависит от финансового сектора.

В марте UBS согласился поглотить Credit Suisse за более чем 3 миллиарда долларов в рамках экстренного соглашения, заключенного швейцарским правительством . В то время Credit Suisse переживал кризис доверия и сталкивался с массовым оттоком средств от клиентов. Швейцарские власти опасались, что Credit Suisse – один из 30 крупнейших банков мира – рухнет, что спровоцирует глобальный финансовый кризис.

«Это знаменует начало новой главы как для UBS, так и для мировой финансовой индустрии», — заявили генеральный директор UBS Серджио Эрмотти и председатель совета директоров UBS Колм Келлехер в письме для прессы от 12 июня.

Логотипы UBS и Credit Suisse на зданиях в Женеве. Фото: Reuters.

Приобретение Credit Suisse повлечет за собой значительные затраты для UBS. В прошлом месяце UBS оценила свои убытки в 17 миллиардов долларов. Эта сумма включает 13 миллиардов долларов, связанных с корректировкой стоимости активов Credit Suisse, и 4 миллиарда долларов на юридические и административные расходы.

Однако аналитики говорят, что выгода, которую получает UBS, немалая. Благодаря приобретению Credit Suisse, объем подразделения по управлению активами UBS в одночасье увеличился до 5 миллиардов долларов США. Компания также станет мировым лидером в сфере управления активами для состоятельных клиентов. Именно на развитии этой области UBS сосредоточилась после финансового кризиса 2008 года.

Они уже являются ведущим банком в этом секторе в Китае. Поэтому слияние с Credit Suisse еще больше укрепит роль UBS в остальной части Азии.

Только в Швейцарии совокупные активы этих двух банков в настоящее время вдвое превышают ВВП страны. Депозиты также составляют 45% ВВП. Это огромная цифра, даже для страны с устойчивым государственным финансированием и низким уровнем долга, как Швейцария.

UBS также приобретет прибыльный внутренний бизнес Credit Suisse. Аналитики считают, что стоимость только этого сегмента в три раза превышает цену, которую UBS заплатил за приобретение всего Credit Suisse.

Кроме того, UBS устранит конкурента в сегменте торговли ценными бумагами. В прошлом году UBS заработал 7,1 миллиарда долларов на торговле облигациями, акциями и валютами. Этот сегмент принес Credit Suisse 3,2 миллиарда долларов.

UBS также ожидает получить прибыль в размере до 34,8 млрд долларов от приобретения Credit Suisse по цене значительно ниже балансовой стоимости. Этот финансовый резерв поможет компенсировать потенциальные убытки и увеличить прибыль во втором квартале.

UBS также признал, что может сэкономить миллиарды долларов за счет объединения расходов двух банков, главным образом за счет сокращения штата. Слияние может привести к потере десятков тысяч рабочих мест, в том числе в Нью-Йорке и Лондоне, где UBS планирует сохранить лишь часть инвестиционно-банковского бизнеса Credit Suisse.

Банк также получил значительную поддержку от властей. На прошлой неделе швейцарское правительство согласилось взять на себя убытки в размере 9 миллиардов франков (10 миллиардов долларов), возникшие в результате спасения Credit Suisse. Это стало последним крупным препятствием на пути к завершению слияния, что помогло UBS сохранить доверие рынка в переходный период. UBS также получит доступ к крупной кредитной линии от Швейцарского национального банка.

Руководству UBS еще предстоит проделать большую работу по этой сложной сделке, особенно в части определения того, какие подразделения и персонал следует сохранить, заменить или уволить. Тем не менее, они сохраняют оптимизм.

В апреле Эрмотти заявил CNBC , что сделка с Credit Suisse не рискованна и принесет долгосрочные выгоды. Келлехер также сказал на ежегодном собрании акционеров UBS в апреле: «Хотя мы не инициировали сделку, мы считаем ее финансово привлекательной для акционеров UBS. Я считаю, что мы приняли правильное решение».

Ха Тху (по данным Bloomberg и Reuters)

Ссылка на источник

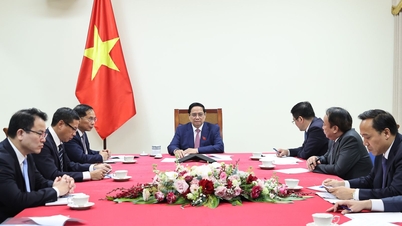

![[Фото] Премьер-министр Фам Минь Чинь проводит телефонный разговор с генеральным директором российской корпорации «Росатом».](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765464552365_dsc-5295-jpg.webp&w=3840&q=75)

![[Фото] Церемония закрытия 10-й сессии 15-го Национального собрания](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765448959967_image-1437-jpg.webp&w=3840&q=75)

![[ОФИЦИАЛЬНО] MISA GROUP ОБЪЯВЛЯЕТ О СВОЕМ НОВОМ ПОЗИЦИОНИРОВАНИИ БРЕНДА В ОБЛАСТИ СОЗДАНИЯ АГЕНТНОГО ИИ ДЛЯ БИЗНЕСА, ДОМОХОЗЯЙСТВ И ПРАВИТЕЛЬСТВА](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765444754256_agentic-ai_postfb-scaled.png)

Комментарий (0)