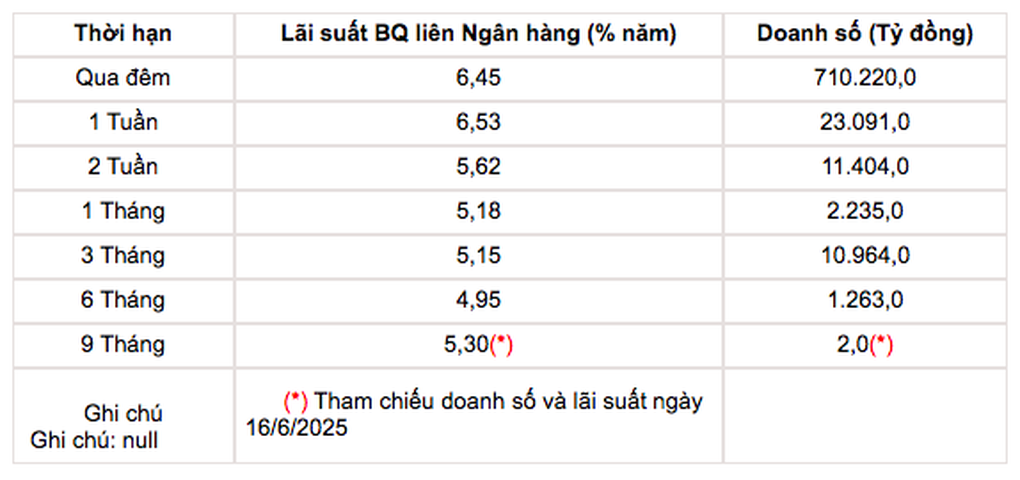

Laut Angaben der Staatsbank ist der durchschnittliche Interbankenzinssatz (der Markt, auf dem sich Banken untereinander Geld leihen) zu allen Laufzeiten stark angestiegen.

Konkret erreichte der aktuelle Tagesgeldsatz 6,45 % pro Jahr, ein Anstieg um fast 5 Prozentpunkte gegenüber dem Schlusskurs vom 23. Juni (1,66 % pro Jahr).

Auch die Zinssätze für längere Laufzeiten stiegen. Der Zinssatz für einwöchige Anlagen kletterte von 2,3 % pro Jahr vor gut einer Woche auf 6,53 % pro Jahr; der für zweiwöchige Anlagen von 3,87 % pro Jahr auf 5,62 % pro Jahr. Der Zinssatz für einmonatige Anlagen erhöhte sich ebenfalls von 3,45 % pro Jahr auf 5,18 % pro Jahr.

Zuvor befanden sich die Interbankenzinssätze seit Anfang März in einem kontinuierlichen Abwärtstrend und erreichten am 23. Juni ein 16-Monats-Tief, bevor sie plötzlich wieder auf das aktuelle Niveau anstiegen.

Die Interbankenzinsen sind sprunghaft angestiegen (Screenshot).

Trotz der starken Netto-Liquiditätsspritze der Staatsbank schnellten die Interbankenzinssätze Mitte des Jahres aufgrund der erhöhten Nachfrage nach Systemliquidität in die Höhe.

Am 30. Juni bot die Staatsbank im Rahmen der Wertpapierbesicherungsleihe 50 Billionen VND mit einer Laufzeit von 7 Tagen, 25 Billionen VND mit einer Laufzeit von 14 Tagen und 5 Billionen VND mit einer Laufzeit von 91 Tagen zu einem Zinssatz von 4 % an. Insgesamt wurden über 52,904 Billionen VND für alle drei Laufzeiten nachgefragt. Es gab keine vorzeitig fälligen Anleihen.

So lieh der Betreiber dem Bankensystem im letzten Juni-Handelstag über den Offenmarktkanal (OMO) mehr als 52.904 Milliarden VND. Die Staatsbank hatte den Kanal für die Ausgabe von Schuldverschreibungen zwar bereits am 24. Juni wieder geöffnet, ihn jedoch vorübergehend ausgesetzt und in den letzten Handelstagen die Geldzufuhr über den OMO-Kanal erhöht.

Der Interbankenzinssatz ist der Zinssatz, zu dem sich Banken über den Interbankenmarkt (Markt 2) untereinander Geld leihen, wenn ihnen die Reserven bei der Zentralbank fehlen. Gemäß den Vorschriften muss jede Bank eine Mindestreservequote einhalten.

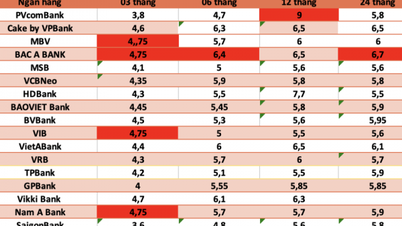

Das anhaltend hohe Zinsniveau spiegelt die eher begrenzte Liquidität des Systems wider. Dies könnte Druck auf die Einlagen- und Kreditzinsen im Wohnimmobilienmarkt (Markt 1) ausüben.

Kürzlich hat die Staatsbank die Ausgabe von Schatzanweisungen eingestellt und führt seitdem ununterbrochen tägliche Ausschreibungen für wertvolle Wertpapiere durch. Dabei wurden die Ausschreibungen diversifiziert, die Laufzeit verlängert und das Volumen der Ausschreibungen erhöht, um den Liquiditätsbedarf der Banken schnell und vollständig zu decken und sie beim Zugang zu günstigem Kapital von der Staatsbank zu unterstützen.

Dies hilft den Banken, die Voraussetzungen zu schaffen, um die Kreditzinsen im Einklang mit den Vorgaben und der Politik der Regierung weiter zu senken.

Überschüssige Liquidität im VND und die wachsende Zinsdifferenz zwischen USD und VND im Kontext eines stärkeren USD haben den USD/VND-Wechselkurs seit der ersten Junihälfte in die Höhe getrieben. Der offizielle Wechselkurs erreichte kürzlich einen Rekordwert von 25.058 VND/USD.

Seit Jahresbeginn ist der USD/VND-Wechselkurs um fast 3 % gestiegen, obwohl der USD-Index – ein Maß für die Stärke des US-Dollars gegenüber einem Währungskorb wichtiger Währungen auf dem internationalen Markt – um etwa 10 % gefallen ist.

Quelle: https://dantri.com.vn/kinh-doanh/lai-suat-ngan-hang-cho-nhau-vay-tang-vot-20250702010321480.htm

![[Foto] Der Vorsitzende der Nationalversammlung, Tran Thanh Man, führt Gespräche mit dem Präsidenten des Senats der Tschechischen Republik, Milos Vystrcil.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F11%2F21%2F1763715853195_ndo_br_bnd-6440-jpg.webp&w=3840&q=75)

![[Foto] Präsident Luong Cuong empfängt den Sprecher der koreanischen Nationalversammlung, Woo Won Shik](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F11%2F21%2F1763720046458_ndo_br_1-jpg.webp&w=3840&q=75)

![[Foto] Besuchen Sie Hung Yen und bewundern Sie die Pagode, ein „hölzernes Meisterwerk“, im Herzen des nördlichen Deltas.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F11%2F21%2F1763716446000_a1-bnd-8471-1769-jpg.webp&w=3840&q=75)

![[Foto] Generalsekretär To Lam empfängt den Präsidenten des Senats der Tschechischen Republik, Milos Vystrcil](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F11%2F21%2F1763723946294_ndo_br_1-8401-jpg.webp&w=3840&q=75)

Kommentar (0)