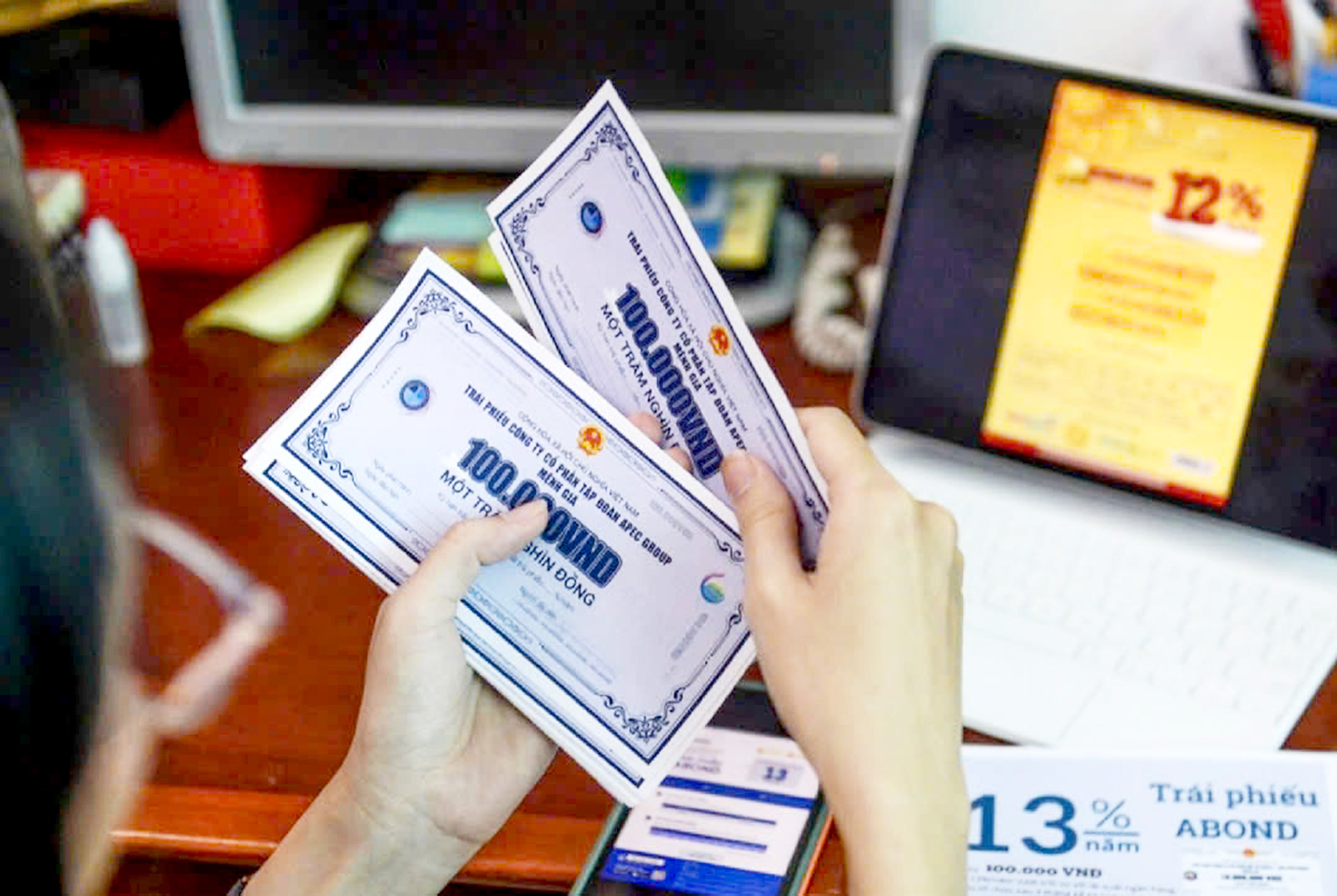

Im Jahr 2024 verzeichnete der vietnamesische Primärmarkt für Unternehmensanleihen ein Emissionsvolumen von insgesamt 443 Billionen VND, ein deutlicher Anstieg gegenüber 311,240 Billionen VND im Jahr 2023.

Der Immobilienmarkt wird auch 2024 noch mit vielen Schwierigkeiten zu kämpfen haben – Foto: TU TRUNG

Trotz der hohen Summe, die dabei aufgebracht wurde, behalten die Banken mit einem Emissionsvolumen von fast 300.000 Milliarden VND weiterhin die führende Position. Dies deutet darauf hin, dass die Erholung des Immobiliensektors und anderer Bereiche noch viel Diskussionsbedarf aufweist.

In einem Gespräch mit der Zeitung Tuoi Tre erklärten Experten, dass die oben genannten Zahlen die Schwierigkeiten widerspiegeln, mit denen Unternehmen beim Zugang zu langfristigem Kapital konfrontiert sind, sowie den anhaltend hohen finanziellen Druck.

Der Anleihenmarkt, von dem man sich erhofft hatte, die Banken zu entlasten, hat sich nun zu einem Kanal entwickelt, über den Banken sich Geld leihen und es dann an Unternehmen weiterverleihen.

Warum emittieren Banken Anleihen in so großer Zahl?

In ihrem Bericht über Unternehmensanleihen für 2024 stellte Fiinratings – eine vietnamesische Ratingagentur – fest, dass der vietnamesische Primärmarkt für Unternehmensanleihen einen starken Aufschwung erlebte, mit einem Emissionsvolumen von insgesamt 443 Billionen VND. Dies ist ein positives Zeichen und unterstreicht die hohe Attraktivität dieses Kapitalbeschaffungskanals.

Laut Fiinratings hat der Bankensektor jedoch weiterhin eine dominierende Stellung mit einem Emissionsvolumen von fast 300.000 Milliarden VND, was 67,1 % des Gesamtmarktes entspricht.

„Die Dominanz der Banken beweist nicht nur finanzielle Stärke, sondern ist auch ein entscheidender Motor der wirtschaftlichen Erholung“, so das Urteil von Finratings.

Der Immobiliensektor verzeichnete einen deutlichen Rückgang von -18,7 %, wobei die Emissionslaufzeiten von 3,72 Jahren im Jahr 2023 auf 2,65 Jahre verkürzt wurden und die Kuponzinsen von 10,93 % im Vorjahr auf 11,13 % stiegen.

Laut dem Herausgeber des Berichts spiegeln diese Zahlen die Schwierigkeiten beim Zugang zu langfristigem Kapital und den erheblichen finanziellen Druck wider, dem Immobilienunternehmen in einem Markt ausgesetzt sind, der sich noch nicht vollständig erholt hat.

Laut den von MBS zusammengestellten Daten gehören zu den Banken mit den größten Emissionsvolumina von Unternehmensanleihen seit Jahresbeginn:ACB (36.100 Milliarden VND), HDBank (30.900 Milliarden VND), Techcombank (26.900 Milliarden VND)...

Herr Nguyen Quang Thuan, Vorsitzender von Fiinratings, sagte, dass mit Blick auf die Struktur der Unternehmensanleihenemissionen im Jahr 2024 Banken dominieren, während Anleihen, die direkt für Produktions- und Geschäftstätigkeiten aufgenommen werden, mit 145.000 Milliarden VND sehr begrenzt bleiben.

Darüber hinaus stammte das durch Aktienemissionen am Aktienmarkt aufgebrachte Kapital in Höhe von 75.000 Milliarden VND hauptsächlich aus Bank- und Wertpapieraktien.

„Die Mobilisierung von mittel- und langfristigem Kapital für Investitionen durch den Privatsektor ist noch immer zu begrenzt; wir können uns nicht ewig allein auf ausländische Direktinvestitionen verlassen. Dies stellt eine Herausforderung für Vietnams Ziel dar, bis 2025 und in den folgenden Jahren ein Wirtschaftswachstum von 8 % zu erreichen“, kommentierte Herr Thuan.

Der außerordentliche Professor Dr. Nguyen Huu Huan, ein Dozent an der Wirtschaftsuniversität Ho-Chi-Minh-Stadt, sagte, dass die Banken die Emission von Anleihen deutlich erhöhen, um ihre Kapitalquellen zu stabilisieren.

„Die Einlagenzinsen steigen allmählich, wodurch die Emission von Anleihen aufgrund ihrer Stabilität attraktiver wird. Obwohl die Einlagenzinsen höher sind als die Anleihezinsen, gleichen die längeren Laufzeiten von 5, 7 oder 10 Jahren dies aus. Dadurch werden Bedenken hinsichtlich der Liquidität durch Abhebungen und Zuflüsse ausgeräumt, sodass Banken ihre Kapitalquellen proaktiv steuern können“, sagte Herr Huan.

Zur Begründung, warum der Produktions- und Unternehmenssektor auf dem Anleihemarkt „nicht vertreten“ ist, sagte Herr Huan, dass dieser Kanal hauptsächlich auf Unternehmen abzielt, die mittel- und langfristiges Kapital aufnehmen wollen, wie beispielsweise Immobilien- und Energieunternehmen.

Gleichzeitig möchten viele produzierende Unternehmen ihr Betriebskapital, insbesondere kurzfristiges Kapital, aufstocken. Zudem erfüllen nur wenige Unternehmen die Voraussetzungen für eine Anleiheemission, die Emissionskosten sind sehr hoch und der Zinssatz muss attraktiv sein.

„Ein Börsengang ist noch schwieriger; man muss die Emissionsstandards der Aufsichtsbehörde erfüllen und außerdem einen guten Ruf und eine hohe Kreditwürdigkeit haben, um überhaupt eine Chance zu haben, Investoren anzuziehen“, sagte Herr Huan.

Immobilienunternehmensanleihen haben sich noch nicht erholt – Foto: QUANG DINH

2025 wird ein besseres Jahr werden.

Laut Herrn Duong Thien Chi, einem Analysten bei VPBank Securities (VPBanks), haben sich der Immobilienmarkt im Allgemeinen und der Markt für Unternehmensanleihen im Besonderen trotz zahlreicher Bemühungen der Regierung noch nicht vollständig erholt.

Laut Daten von VPBanks wird der Gesamtwert der fälligen Kredite im Jahr 2025 über 221 Billionen VND erreichen. Davon entfallen 48 % auf Immobilien, was fast 107 Billionen VND entspricht. „Der Druck durch fällige Kredite wird sich 2025 auf die zweite Jahreshälfte konzentrieren und in der ersten Jahreshälfte weniger stark ausfallen.“

Wir glauben jedoch, dass der Markt in der ersten Hälfte des Jahres 2025 weiterhin mit vielen Herausforderungen und Chancen konfrontiert sein wird, abhängig von einer Reihe makroökonomischer Faktoren, der politischen Ausrichtung und dem Kapitalbedarf der Unternehmen“, kommentierte Herr Chi.

Herr Nguyen Huu Huan prognostizierte, dass Banken auch 2025 mit hohen Emissionsvolumina weiterhin die dominierende Gruppe im Markt für Unternehmensanleihen darstellen werden. Der Experte äußerte jedoch Bedenken, dass diese Entwicklung die tatsächliche Rolle des Marktes für Unternehmensanleihen nicht korrekt widerspiegelt.

Üblicherweise nehmen Unternehmen Kredite direkt über Unternehmensanleihen oder indirekt über Finanzinstitute, einschließlich Kreditinstitute, auf.

„Derzeit leihen sich die Banken große Summen auf dem Anleihenmarkt und verleihen diese dann an Unternehmen, um von der Zinsdifferenz zu profitieren“, sorgte sich Herr Huan und fragte sich, ob der Anleihenmarkt dadurch „verzerrt“ werde.

„Der Anleihenmarkt, der die Banken eigentlich entlasten sollte, hat sich mittlerweile zu einem Kanal entwickelt, über den Banken Kredite aufnehmen und diese dann an Unternehmen weiterverleihen. Idealerweise sollte ein dynamisches Umfeld geschaffen werden, in dem Unternehmen und Kreditgeber direkt und nicht über Vermittler zusammenkommen können, um den Zugang zu Kapital zu attraktiven Zinssätzen zu gewährleisten und dadurch niedrigere Kapitalkosten und höhere Gewinnmargen zu fördern“, analysierte Herr Huan.

Der Experte betonte die Notwendigkeit von Lösungen, die es Unternehmen ermöglichen, direkt am Kapitalmarkt teilzunehmen, Kapital zu angemessenen Zinssätzen zu mobilisieren, Produktion und Geschäftstätigkeit zu fördern und sicherzustellen, dass das Ziel des Unternehmensanleihenmarktes, die Belastung durch Kreditkapital zu verringern, erreicht wird.

Gleichzeitig sei es notwendig, den Sekundärmarkt für Anleihen weiter zu fördern und die Liquidität zu erhöhen, schlug Herr Huan vor. „Die Börse existiert zwar bereits, ist aber noch nicht wirklich dynamisch oder für Anleger zugänglich“, sagte Herr Huan und fügte hinzu, dass der Rechtsrahmen für Unternehmensanleihen zwar streng, aber nicht „erdrückend“ sein müsse.

Herr Huan sagte außerdem voraus, dass sich Immobilienanleihen im Jahr 2025 im Einklang mit dem Erholungszyklus des Immobilienmarktes noch positiver entwickeln werden.

„Ein starker Aufschwung ist unwahrscheinlich; Immobilienanleihen werden sich weiterhin langsam, aber stetig erholen. Die größte Herausforderung für Immobilienanleihen besteht darin, nach den jüngsten Einbrüchen und Krisen das Vertrauen der Anleger zurückzugewinnen“, sagte Herr Huan.

Ein langjähriger Experte im Bereich Unternehmensanleihen argumentiert zwar, dass das aktuelle Problem nicht im Kapitalmarkt selbst liege, da die Infrastruktur, die Produkte und die Investorenbasis bereits weitgehend etabliert seien, aber: „Das Hauptproblem ist jetzt die Qualität und die Geschäftsfähigkeit der emittierenden Organisationen“, sagte er.

Generell gilt: Wenn es Emittenten nicht gelingt, ihre Governance-Kapazitäten, Professionalität, Transparenz, Glaubwürdigkeit, Qualität und tatsächliche Effizienz zu verbessern, werden sie die Standards für eine Teilnahme am Markt nicht erfüllen, und selbst wenn sie teilnehmen, werden die Anleger kein großes Interesse daran haben.

Unternehmen, die transparent, professionell und effizient arbeiten, können problemlos Anleihen begeben oder Kapital über verschiedene Kanäle beschaffen und stehen möglicherweise sogar im Wettbewerb mit Investoren, die Kredite oder Investitionen suchen.

Frau Tran Thi Khanh Hien - Forschungsdirektorin bei MB Securities (MBS) - sagte, dass Banken die Gruppe mit dem höchsten Emissionsvolumen und einem starken Anstieg gegenüber 2023 seien, mit einem durchschnittlichen gewichteten Zinssatz von 5,6 % pro Jahr und einer durchschnittlichen Laufzeit von 5,1 Jahren.

Laut den von MBS zusammengestellten Daten gehören zu den Banken mit der größten Marktkapitalisierung seit Jahresbeginn: ACB (36,1 Billionen VND), HDBank (30,9 Billionen VND) und Techcombank (26,9 Billionen VND).

„Wir gehen davon aus, dass Banken weiterhin Anleiheemissionen fördern werden, um Kapital für ihre Kreditvergabe zu beschaffen. Vom Jahresbeginn bis zum 7. Dezember stieg das Kreditvolumen um 12,5 Prozent, was über dem Anstieg von 9 Prozent im gleichen Zeitraum des Vorjahres liegt“, sagte Frau Hien.

Laut MBS-Experten entstehen Banken bei der Kapitalbeschaffung über Anleihen in der Regel höhere Kosten, dieser Kanal bietet ihnen jedoch Tier-2-Kapital, mit dem sie die regulatorischen Sicherheitsquoten erfüllen können.

„Seit Ende des letzten Jahres mussten die Banken den Höchstanteil des für mittel- und langfristige Kredite verwendeten kurzfristigen Kapitals von zuvor 34 % auf 30 % senken“, sagte Frau Hien.

Quelle: https://tuoitre.vn/trai-phieu-doanh-nghiep-hoi-phuc-voi-443-000-ti-ngan-hang-nao-phat-hanh-nhieu-nhat-20250104231002156.htm

![[Foto] Premierminister Pham Minh Chinh telefoniert mit dem Vorstandsvorsitzenden des russischen Energiekonzerns Rosatom.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765464552365_dsc-5295-jpg.webp&w=3840&q=75)

![[Foto] Abschlusszeremonie der 10. Sitzung der 15. Nationalversammlung](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765448959967_image-1437-jpg.webp&w=3840&q=75)

![[Infografik] Wechselkurse zur Ermittlung des steuerpflichtigen Werts vom 11. bis 17. Dezember](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765413245543_infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-11-1712-20251211021920.jpeg)

![[OFFIZIELL] MISA GROUP VERKÜNDET IHRE PIONIERTÄTIGE MARKENPOSITIONIERUNG IM BEREICH DER ENTWICKLUNG VON KI-AGENTEN FÜR UNTERNEHMEN, HAUSHALTE UND DIE REGIERUNG](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765444754256_agentic-ai_postfb-scaled.png)

Kommentar (0)