Worin sollte man Ende 2024 investieren: Gold hat nur geringe Chancen auf Wertsteigerungen; man wartet auf Gelegenheiten am Aktienmarkt.

Die Goldpreise im Inland sind derzeit hoch, da sie vom steigenden Weltgoldpreis profitieren. Ein Vertreter von AFA Capital erklärte jedoch, dass die Goldpreise bereits die Erwartungen an ein Rezessionsrisiko widerspiegeln und daher möglicherweise kein großer Spielraum mehr besteht.

|

| Herr Nguyen Minh Tuan, CEO von AFA Capital und Mitbegründer der Vietnam Financial Advisors Community. (Foto: Chi Cuong) |

Laut dem kürzlich veröffentlichten Strategiebericht von AFA Capital, der Investoren im Rahmen des WeTalk-Programms „Worin sollte man Ende 2024 investieren?“ am 15. September in Hanoi zugesandt wurde, hat sich die Strategie „Starke Verteidigung, schneller Gegenangriff“ im Jahr 2024 als wirksam erwiesen.

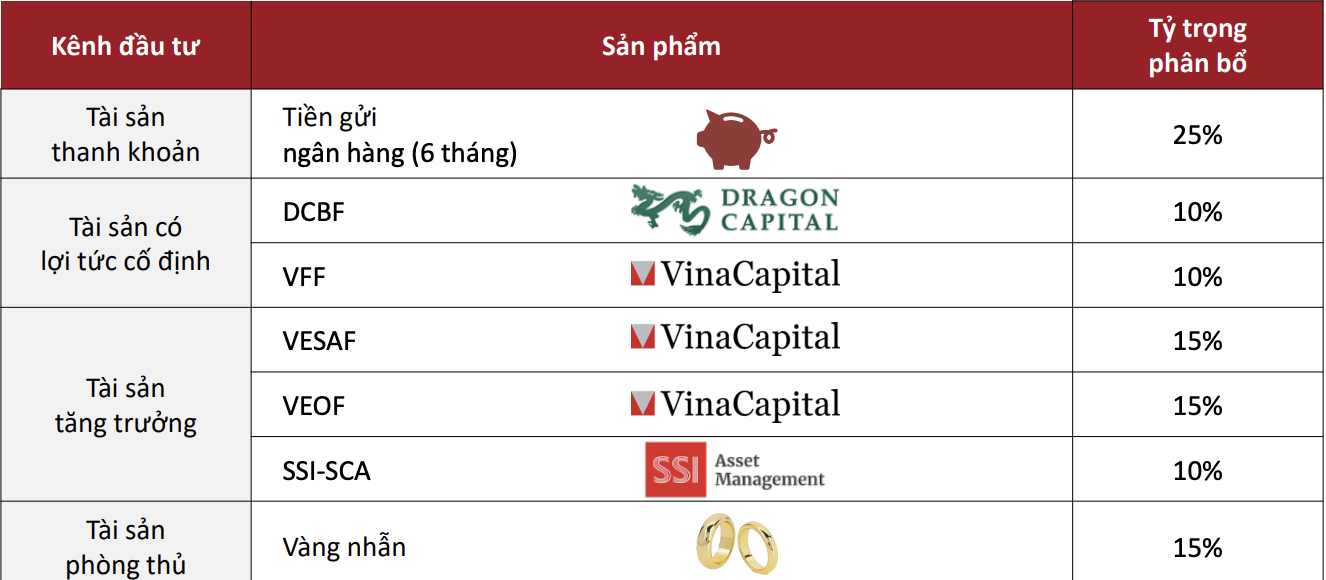

Defensive und wachstumsorientierte Anlagen haben sich besser entwickelt als festverzinsliche Wertpapiere und liquide Anlagen wie Einlagen. AFA Capital geht davon aus, dass Finanzanlagen mit Preisschwankungen in den kommenden Monaten mit den Unsicherheiten der weltwirtschaftlichen Lage konfrontiert sein werden.

Bezüglich der liquiden Anlageklasse prognostiziert Herr Nguyen Minh Tuan, CEO von AFA Capital und Mitbegründer der Vietnam Financial Advisors Community (VWA), dass im aktuellen globalen makroökonomischen Kontext die Einlagenzinsen zwar steigen werden, jedoch nur geringfügig, da die Geschäftsbanken ihre Vorzugskreditpakete hinsichtlich der Zinssätze erhöhen müssen, um im Wettbewerb um mobilisierte Ressourcen bestehen zu können.

Der Unterschied zwischen Mobilisierung und Kreditvergabe der Geschäftsbanken erklärt, warum die Mobilisierungszinssätze seit Beginn des zweiten Quartals 2024 weiterhin steigen. Das monatliche Kreditwachstum (im Vergleich zum Jahresbeginn) ist höher als im gleichen Zeitraum 2023 und dürfte bis Ende 2024 weiter steigen, um das Kreditwachstumsziel von 14–15 % zu erreichen. Die Zinssätze steigen jedoch nur langsam und üben daher keinen großen Druck auf den Wohnimmobilienmarkt aus. Herr Tuan betonte außerdem, dass Einlagen neben den Erträgen aus der Anlage auch liquide Mittel darstellen, die im Portfolio gehalten werden sollten, um bei sich bietenden Investitionsmöglichkeiten handeln zu können.

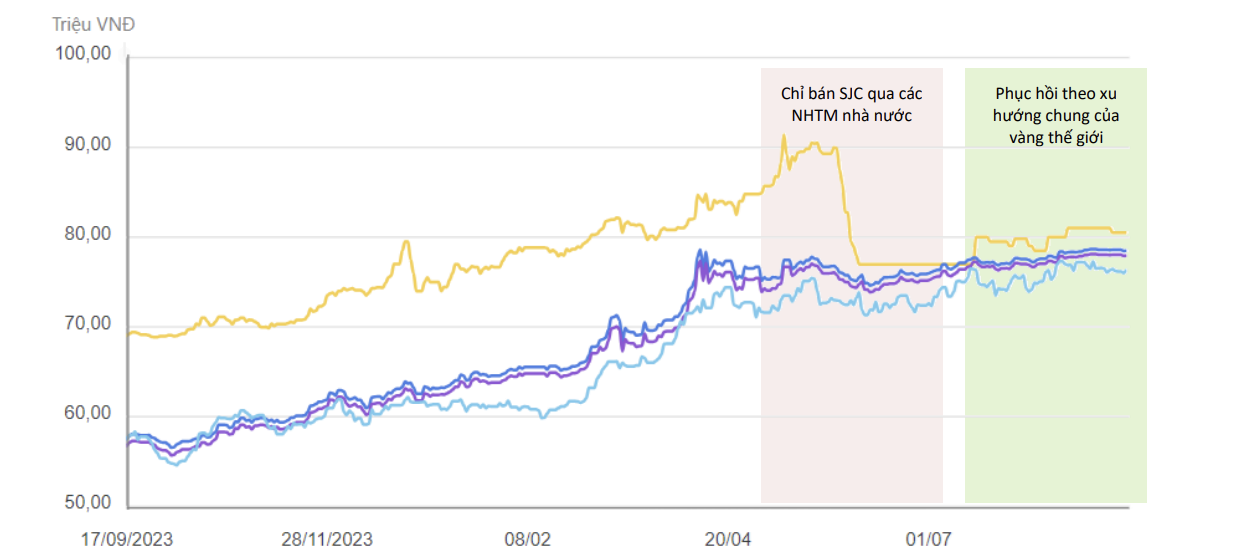

Im defensiven Anlagesegment sind die Goldpreise im Inland aufgrund des weltweit gestiegenen Goldpreises weiterhin hoch. Der schwächere US-Dollar und die Unsicherheit der US-Wirtschaft wirken sich positiv auf den Goldpreis aus.

Ein Vertreter von AFA Capital geht davon aus, dass Gold von diesem Trend und der stabilen Nachfrage im restlichen Jahr 2024 weiterhin profitieren wird. Trotz der positiven Auswirkungen der Unsicherheit glaubt Herr Tuan, dass der Goldpreis aufgrund der hohen Preise nur noch wenig Aufwärtspotenzial hat. Der aktuelle Goldpreis spiegelt die Erwartungen hinsichtlich eines möglichen Rezessionsszenarios wider, und es dürfte kaum noch Spielraum für weitere Preiserhöhungen bestehen. Laut einem Bericht von JP Morgan wird der Goldpreis im vierten Quartal 2025 voraussichtlich 2.600 US-Dollar pro Unze erreichen. Angesichts des zum Ende dieser Woche aktualisierten Preises von 2.578 US-Dollar pro Unze dürfte der Goldpreis kaum noch Spielraum für einen Ausbruch haben.

|

| Der Goldpreis in Vietnam hat sich dem Weltmarktpreis, insbesondere dem von SJC Gold, stark angenähert – Quelle: AFA Capital |

Für die Anlageklasse festverzinslicher Wertpapiere prognostiziert der CEO von AFA Capital, dass sich der Erholungstrend bei Unternehmensanleihen fortsetzen wird. Der leichte Rückgang des Wertes überfälliger Anleihen ist ebenfalls ein positives Signal. Auch die Restrukturierung überfälliger Anleihen schreitet stetig voran. Das Risiko steigt jedoch, da der Immobiliensektor weiterhin einen hohen Anteil ausmacht und eine große Anzahl überfälliger Emittenten aufweist.

Das Laufzeitrisiko ist hoch, da monatlich fällige Anleihen in risikoreichen Sektoren weiterhin einen relativ hohen Anteil ausmachen. Der Wert risikoreicher, fälliger Anleihen ist im August 2024 dreimal so hoch wie im Juli 2024. Schätzungen zufolge werden in den nächsten zwölf Monaten 20 % der fälligen Anleihen risikoreiche Anleihen mit verzögerter Tilgung sein. Gleichzeitig deutet das geringe Volumen neuer Emissionen auf ein weiterhin niedriges Marktvertrauen hin. Die Laufzeitenstruktur konzentriert sich zunehmend auf kurzfristige Anleihen mit Laufzeiten unter drei Jahren, die durchschnittliche Laufzeit steigt jedoch tendenziell.

Was Aktieninvestitionen betrifft, wird die Marktstimmung durch die Liquiditätslage und den langfristigen Nettoverkaufstrend ausländischer Investoren belastet. „Im aktuellen Basisszenario erwarten wir weiterhin positive Signale für diese Anlageklasse im vierten Quartal, wenn die US-Notenbank (Fed) die Zinsen senkt“, sagte Herr Tuan.

|

| Empfohlene Allokationsquote für das Anlageportfolio im 4. Quartal 2024 gemäß ausgewogener Präferenz – Quelle: AFA Capital |

Im Hinblick auf die Vermögensallokation im vierten Quartal empfiehlt AFA Capital, den Anteil liquider Mittel im Anlageportfolio zu erhöhen, um auf günstige Gelegenheiten zu warten. Der Anteil defensiver Anlagen sollte als Reserve für den Fall einer Rezession beibehalten werden. Gleichzeitig empfiehlt AFA Capital, den Anteil von Anleihen zu reduzieren. Bei Wachstumswerten sollte der Aktienanteil in einer Phase mit vielen Unsicherheiten wie der aktuellen beibehalten werden, um auf günstige Gelegenheiten zu warten. Alternativ können Gold und Einlagen als Reserve genutzt werden, um diese Chancen zu ergreifen.

Quelle: https://baodautu.vn/dau-tu-gi-cuoi-nam-2024-vang-hep-cua-tang-cho-co-hoi-tu-thi-truong-co-phieu-d225021.html

![[Foto] Premierminister Pham Minh Chinh nimmt an einer Konferenz zur Überprüfung des einjährigen Einsatzes von Streitkräften zur Gewährleistung von Sicherheit und Ordnung auf lokaler Ebene teil.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762957553775_dsc-2379-jpg.webp)

![[Foto] Autobahnen, die durch Dong Nai führen](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/12/1762940149627_ndo_br_1-resize-5756-jpg.webp)

![Dong Nai OCOP-Übergang: [Artikel 3] Verknüpfung von Tourismus und OCOP-Produktkonsum](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/10/1762739199309_1324-2740-7_n-162543_981.jpeg)

Kommentar (0)