La deuda incobrable aumenta bajo la presidencia de Dao Manh Khang

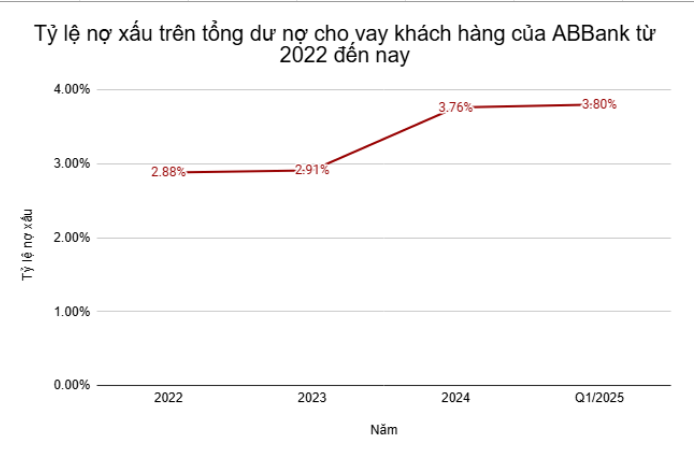

Hubo una época en la que ABBank era uno de los bancos con una tasa de morosidad estrictamente controlada, manteniéndose por debajo del 3% durante muchos años consecutivos. Sin embargo, desde que el Sr. Dao Manh Khang, quien mantiene una relación amistosa con otra figura del ecosistema del grupo, asumió la presidencia del Consejo de Administración de ABB en abril de 2018, el panorama de la morosidad en el banco ha comenzado a presentar cambios preocupantes, especialmente a partir de 2022.

A finales de 2022, tras muchos años manteniendo una baja tasa de morosidad, la morosidad en balance de ABBank había aumentado hasta el 2,88 %. A mediados de 2023, la situación se agravó cuando esta tasa se disparó hasta el 4,55 %, su nivel más alto desde 2014. En este período, ABBank se vio obligado a aumentar sus provisiones, lo que afectó gravemente a sus beneficios.

Las posteriores reestructuración han ayudado a ABBank a reducir en cierta medida la tasa de morosidad. A finales de 2023, la tasa de morosidad se había estabilizado; sin embargo, según los estados financieros consolidados auditados, la morosidad real se mantenía en el 2,91%, lo que demuestra que los riesgos crediticios no se han gestionado adecuadamente.

A finales de 2024, la relación entre deudas incobrables y el total de préstamos pendientes de clientes siguió aumentando de nuevo, hasta el 3,76%, significativamente más alto que el objetivo de control de menos del 3% que el presidente Dao Manh Khang había anunciado a los accionistas.

A principios de 2025, el panorama de morosidad de ABBank no ha mostrado signos de mejora, e incluso ha aumentado. Al cierre del primer trimestre de 2025, el banco registró un total de morosidad en su balance de 3.729 billones de VND, equivalente al 3,80 % del total de préstamos pendientes de pago a clientes, un ligero aumento en comparación con el cierre de 2024.

La evolución de la estructura de la deuda también refleja claramente la continua tendencia a la baja de la calidad crediticia. En comparación con el cierre de 2024, la deuda subestándar (grupo 3) disminuyó ligeramente, de 630.000 millones de VND a 613.000 millones de VND, y la deuda dudosa (grupo 4) disminuyó de 954.000 millones de VND a 838.000 millones de VND. Sin embargo, la deuda con potencial de pérdida de capital (grupo 5), el grupo de deudas incobrables más grave y difícil de recuperar, aumentó considerablemente, de 2.107.000 millones de VND a 2.278.000 millones de VND, lo que representa un incremento del 8,1 % en tan solo un trimestre.

La disminución de las deudas de los grupos 3 y 4 no refleja un proceso real de liquidación de deudas, sino que se debe principalmente a que estas deudas se han trasladado al grupo 5, el grupo con mayor riesgo de pérdida de capital. Esto demuestra que la estructura de morosidad de ABBank se inclina cada vez más hacia las deudas más graves, lo que aumenta la presión sobre la liquidación y el aprovisionamiento en los próximos trimestres.

Con los acontecimientos mencionados, el objetivo de controlar la morosidad por debajo del 3% y aspirar al 2% en 2025, establecido por el Consejo de Administración de ABBank en la Junta General de Accionistas de 2025, se ve cada vez más lejano. La tendencia al aumento de la morosidad desde 2022 hasta la fecha no ha mostrado indicios de desaceleración, lo que supone un grave problema para la capacidad de gestión crediticia del banco y la eficiencia en la gestión de la deuda en el futuro próximo.

Mayor riesgo, rentabilidad inadecuada

El punto confuso es que, mientras el panorama de la deuda incobrable está empeorando, el informe de ganancias de ABBank registró cifras positivas en el primer trimestre de 2025. Específicamente, el beneficio después de impuestos en el primer trimestre de 2025 alcanzó los 333 mil millones de VND, más del doble que en el mismo período del año pasado.

Sin embargo, la calidad de estos beneficios no es realmente sostenible. El coste de las provisiones por riesgo crediticio en el trimestre casi se duplicó, alcanzando los 340.000 millones de VND, lo que demuestra que el banco está pagando el precio del aumento de los riesgos en su cartera crediticia.

En particular, dado que la estructura de morosidad se inclina cada vez más hacia el grupo 5 —el grupo con mayor riesgo de pérdida de capital—, el riesgo de tener que seguir dotando cuantiosas provisiones en los próximos trimestres es muy claro. Esto erosionará los beneficios futuros del banco, a pesar de los resultados positivos a corto plazo.

Además, ABBank también enfrenta una gran pérdida temporal en su cartera de inversión en valores, con una pérdida temporal de 1,15 mil millones de VND al final del primer trimestre de 2025, un aumento de más de 30 mil millones de VND en comparación con el comienzo del año.

Los depósitos a la vista (CASA), una fuente barata de capital que ayuda a mejorar los márgenes de ganancia, también registraron una fuerte caída del 16% en comparación con el trimestre anterior, lo que refleja en parte la disminución de la confianza de los clientes.

Además, el margen neto de intereses (NIM) de ABBank sigue estando por debajo del promedio del sector. En el primer trimestre de 2025, el NIM del banco alcanzó tan solo el 1,97 %, prácticamente en su nivel más bajo en comparación con otros bancos, que se mantuvieron entre el 3 % y el 5 %.

Por lo tanto, el sólido crecimiento de las ganancias en el primer trimestre del año difícilmente puede ocultar el deterioro de la calidad de los activos y los riesgos potenciales en la cartera crediticia de ABBank. La pregunta es quiénes han sido y son los principales prestatarios de este banco. Según las fuentes de Thuong Truong, algunos de ellos están relacionados con el ecosistema de una gran corporación en Vietnam. Seguiremos informando en próximos artículos.

Fuente: https://baodaknong.vn/duoi-thoi-anh-em-chu-cich-dao-manh-khang-no-xau-abbank-abb-leo-thang-sang-2025-van-chua-co-dau-hieu-ha-nhiet-255264.html

![[Foto] El primer ministro Pham Minh Chinh recibe a líderes de varias corporaciones suecas](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/6/14/4437981cf1264434a949b4772f9432b6)

Kommentar (0)