Selon les experts de SHS, la vente par la Banque d'État du Vietnam (SBV) d'une grande quantité de devises étrangères pour intervenir sur le taux de change en 2024 entraînera une contraction de la masse monétaire M2.

SBV a vendu 9,35 milliards USD de réserves de change en 2024

Dans son rapport stratégique 2025, Saigon - Hanoi Securities JSC (SHS) a déclaré que 2024 n'a pas répondu aux attentes en matière de stabilité du taux de change, le taux de change au comptant USD/VND ayant augmenté de 5,01 %. SHS a estimé que la SBV a dû vendre environ 9,35 milliards USD de ses réserves de change, exerçant une pression sur l'offre de devises des banques et aggravant la pénurie dans le système.

En général, 2022 et 2023 sont les années où la Réserve fédérale américaine (Fed) augmente les taux d'intérêt, tandis que 2024 verra trois baisses de taux d'intérêt totalisant 1 %, contribuant à réduire la pression sur le différentiel de taux d'intérêt USD/VND.

Cependant, la SBV a dû vendre des dollars américains, ce qui a entraîné une dépréciation du VND. SHS a commenté qu'après les élections américaines, l'indice USD (DXY) s'est renforcé, créant une pression sur les flux de trésorerie, en particulier les flux de revenus primaires dans la balance des paiements, affectant ainsi la psychologie des transactions de taux de change.

Auparavant, la SBV avait annoncé le maintien du plafond du taux de change à 25 450 VND afin de dissiper les rumeurs de relèvement. Le marché avait alors réagi en clôturant ses positions longues, contribuant ainsi à stabiliser le taux de change à court terme. Ce non-relèvement du plafond pourrait être le fruit de l'augmentation du plafond du 15 avril 2024, qui a entraîné une vente de devises étrangères d'environ 6,64 milliards de dollars américains du 22 avril au 4 juillet.

La deuxième vague de ventes de dollars américains a eu lieu fin 2024, lorsque les taux interbancaires ont fortement chuté les 17 et 18 décembre, favorisant des sorties de capitaux rapides. Le marché attendait alors la décision de la Fed, dont le président, Jerome Powell, a tempéré les attentes du marché quant à une forte baisse des taux, l'inflation américaine restant instable.

Auparavant, en novembre, bien que le Trésor public (KBNN) ait dû acheter des USD pour rembourser sa dette (1,98 milliard USD depuis le début de l'année), le taux de change était toujours tendu et la pression s'est accrue lorsque le flux de trésorerie des bénéfices a été conservé, mais la SBV n'avait pas vendu d'USD à partir des réserves de change.

SHS a estimé que les résultats d'exploitation de la SBV pourraient être plus positifs si la SBV maintenait le canal des bons du Trésor de toutes les durées pour gérer l'excédent d'argent dans le système, poussant ainsi les taux d'intérêt interbancaires plus haut que le taux des fonds fédéraux, en maintenant un écart de taux d'intérêt USD/VND positif (SWAP), similaire à la période pré-Covid.

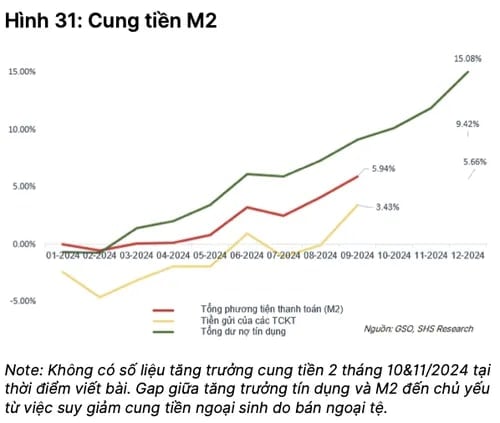

La masse monétaire M2 devrait diminuer considérablement en 2024

Selon le rapport SHS, la masse monétaire M2 a considérablement diminué en 2024, avec une augmentation de seulement 9,42 %. La principale raison est la diminution des réserves de change d'environ 9,35 milliards USD lors des interventions sur le taux de change d'avril à juillet, ainsi qu'au cours des deux dernières semaines de 2024.

Par rapport à 2022, lorsque la Banque d'État du Vietnam (SBV) avait dû intervenir massivement avec une vente nette d'environ 21 milliards de dollars, en 2024, les ventes de devises se sont poursuivies et ont dépassé les achats cumulés en 2023 de plus de 3 milliards de dollars, entraînant un rétrécissement croissant de la masse monétaire M2. Les réserves de change ne représentent actuellement que près de trois mois d'importations, selon la norme du Fonds monétaire international (FMI).

En outre, la pression provient également du Trésor public, alors que la demande d'émission d'obligations d'État diminue et que les décaissements d'investissement public restent limités (atteignant seulement 78 % du plan). Bien que le budget de l'État en 2024 affiche un excédent de 206 700 milliards de VND, il exerce toujours une forte pression sur la masse monétaire du système.

Pour combler l'écart entre le crédit et la mobilisation des capitaux, les banques ont augmenté l'émission de titres de créance et prolongé la période d'émission. Cela contribue non seulement à résoudre le problème de capital, mais favorise également l'ajustement des ratios LDR et SFL conformément à la réglementation.

Il s'agit d'un succès dans la gestion de la Banque d'État en 2024, grâce à la gestion de cette source de capital, créant les conditions pour le passage de la masse monétaire M2 à M3, tout en préparant le capital pour le projet de Bâle III comme l'exige la Banque d'État, selon le rapport SHS.

Le montant des obligations bancaires émises en 2024 est estimé à environ 302 881 milliards de VND, ce qui représente une grande partie du total des émissions d'obligations au cours des 11 premiers mois de l'année, près du double de celui de la même période et représentant les deux tiers de la valeur totale des nouvelles émissions.

Outre les banques publiques, certaines grandes banques par actions telles que Techcombank et ACB ont également enregistré une croissance significative de l'émission de titres de valeur, respectivement de 270% et 104% à fin septembre 2024 par rapport à 2022.

Cependant, cette situation a contraint le système bancaire à faire face à des coûts de capital élevés pour l'émission d'obligations, tout en exerçant une pression sur les marges nettes d'intérêt (MNI) en cas de pénurie de ressources mobilisées. Les experts de SHS estiment que ce sera le principal problème auquel le secteur bancaire sera confronté en 2025.

Source : https://baodaknong.vn/he-thong-ngan-hang-se-bi-anh-huong-the-nao-khi-nhnn-ban-luong-lon-ngoai-te-241748.html

![[Nouvelles maritimes] Deux navires Evergreen d'affilée : plus de 50 conteneurs sont tombés à la mer](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/8/4/7c4aab5ced9d4b0e893092ffc2be8327)

Comment (0)