| कमोडिटी ट्रेडिंग प्रश्नोत्तर (संख्या 63): सदस्य उल्लंघनों से निपटना (भाग 3) कमोडिटी ट्रेडिंग प्रश्नोत्तर (संख्या 65): विकल्प ट्रेडिंग में बुनियादी अवधारणाएँ |

विकल्प अनुबंध खरीदारों को बाजार में भाग लेते समय जोखिम के अधिकतम स्तर को विशेष रूप से निर्धारित करने में मदद करते हैं; व्यापारिक रणनीतियों का उपयोग करते हैं, जोखिम और लाभ दोनों को एक निश्चित सीमा के भीतर सीमित करने के लिए कई लेनदेन को एक साथ जोड़ते हैं।

विकल्प अनुबंधों का प्रभावी ढंग से व्यापार करने के लिए, निवेशक कई अलग-अलग रणनीतियों का उपयोग कर सकते हैं। इस अंक में, कांग थुओंग न्यूज़पेपर, विकल्प अनुबंधों के व्यापार में लोकप्रिय रणनीतियों से संबंधित पाठकों के प्रश्नों के उत्तर देगा।

सुरक्षात्मक पुट रणनीति

इस रणनीति को निवेशक द्वारा स्वामित्व वाली किसी अंतर्निहित परिसंपत्ति पर पुट ऑप्शन खरीदकर लागू किया जाता है। यदि अंतर्निहित परिसंपत्ति की कीमत स्ट्राइक मूल्य से अधिक है, तो विकल्प का प्रयोग नहीं किया जाएगा। इस स्थिति में, निवेशक विकल्प प्रीमियम का भुगतान करता है। हालाँकि, यदि अंतर्निहित परिसंपत्ति की कीमत स्ट्राइक मूल्य से कम है, तो निवेशक को अंतर्निहित परिसंपत्ति को स्ट्राइक मूल्य पर बेचना पड़ सकता है।

|

इस रणनीति का उपयोग तेजी वाले बाजार परिदृश्य में किया जाता है और निवेशक अपने मुनाफे की रक्षा करना चाहता है।

उदाहरण के लिए: एक निवेशक 100 अमेरिकी डॉलर की कीमत पर 1 मानक गेहूं वायदा अनुबंध, सितंबर 2024 समाप्ति, खरीदता है।

इसी समय, जुलाई 2024 के लिए 1 गेहूं वायदा अनुबंध पर 100 डॉलर के स्ट्राइक मूल्य पर पुट ऑप्शन खरीदें, जिसमें ऑप्शन प्रीमियम 5 डॉलर हो।

यदि गेहूँ की कीमत $110 तक बढ़ जाती है, तो निवेशक मानक $10/अनुबंध लॉन्ग फ्यूचर्स पोजीशन पर लाभ कमाता है और विकल्प का प्रयोग नहीं किया जाता है। निवेशक को विकल्प प्रीमियम में $5 का नुकसान होगा। निवेशक का कुल लाभ $10 – $5 = $5 है।

इसके विपरीत, अगर गेहूँ की कीमत गिरकर $93 हो जाती है, तो निवेशक को मानक वायदा अनुबंध पर $7 प्रति अनुबंध का नुकसान होगा, लेकिन विकल्प अनुबंध पर $7 का लाभ होगा। इसलिए, अधिकतम नुकसान $5 होगा।

कवर्ड कॉल रणनीति

इस रणनीति को निवेशक के स्वामित्व वाली किसी अंतर्निहित परिसंपत्ति पर कॉल ऑप्शन बेचकर क्रियान्वित किया जाता है। यदि अंतर्निहित परिसंपत्ति की कीमत स्ट्राइक मूल्य से कम है, तो विकल्प का प्रयोग नहीं किया जाएगा, जिससे निवेशक को विकल्प प्रीमियम बनाए रखने की अनुमति मिल जाएगी। हालाँकि, यदि कीमत स्ट्राइक मूल्य से अधिक है, तो निवेशक को अंतर्निहित परिसंपत्ति को स्ट्राइक मूल्य पर बेचना पड़ सकता है, जिससे अतिरिक्त लाभ से वंचित रहना पड़ सकता है।

इस रणनीति का उपयोग तटस्थ से लेकर थोड़े तेजी वाले बाजार परिदृश्य में किया जाता है।

उदाहरण के लिए: एक निवेशक सितंबर 2024 डिलीवरी के लिए 1 मानक गेहूं वायदा अनुबंध $100 में खरीदता है।

इसी समय, जुलाई 2024 के लिए 1 गेहूं वायदा अनुबंध पर $5 के प्रीमियम के साथ $100 के स्ट्राइक मूल्य पर कॉल ऑप्शन बेचें।

अगर गेहूँ की कीमत गिरकर $93 हो जाती है, तो निवेशक को $7 प्रति कॉन्ट्रैक्ट के लॉन्ग स्टैंडर्ड फ्यूचर्स कॉन्ट्रैक्ट पर नुकसान होगा और ऑप्शन का इस्तेमाल नहीं होगा। शॉर्ट ऑप्शन रखने वाले निवेशक को ऑप्शन प्रीमियम के रूप में $5 मिलेंगे। निवेशक का कुल नुकसान $7 – $5 = $2 होगा।

इसके विपरीत, यदि गेहूँ की कीमत बढ़कर $103 हो जाती है, तो निवेशक को मानक वायदा अनुबंध पर प्रति अनुबंध $3 का लाभ होता है और शॉर्ट ऑप्शन पोजीशन पर $3 का नुकसान होता है। शॉर्ट ऑप्शन पोजीशन रखने वाले निवेशक को ऑप्शन प्रीमियम के रूप में $5 मिलते हैं। कुल निवेशक को $3 + $5 - $3 = $5 का लाभ होता है।

[विज्ञापन_2]

स्रोत: https://congthuong.vn/hoi-dap-giao-dich-hang-hoa-so-66-cac-chien-luoc-trong-giao-dich-hop-dong-quyen-chon-321680-321680.html

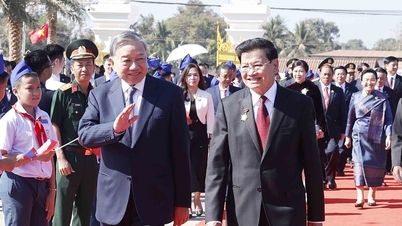

![[फोटो] लाओस के राष्ट्रीय दिवस की 50वीं वर्षगांठ मनाने के लिए परेड](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

![[फोटो] केओ पैगोडा में लगभग 400 साल पुराने खजाने - तुयेत सोन की मूर्ति की पूजा](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

टिप्पणी (0)