不良債権が急増

2023年度監査済み半期財務報告書によると、アンビン商業銀行(ABBank、コードABB)の6月30日時点の総資産は154兆4,490億ドンに達し、年初比で約19%増加しました。このうち、第2四半期末の顧客向け融資残高は84兆200億ドンを超え、年初比でわずか2.4%の増加となりました。

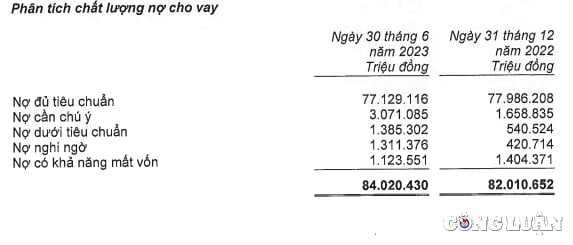

特筆すべきは、ABバンクの信用力が明らかに低下していることです。6月30日現在、同行のバランスシート上の不良債権総額は3兆8,200億ドンで、年初比で約1兆4,550億ドン増加し、61.5%に相当します。顧客向け融資残高に対する不良債権比率も、年初2.88%から4.55%に上昇しました。

AB銀行の融資品質の分析(出典:2023年半期財務諸表レビュー)

ABバンクの第2四半期末の債務構成では、グループ3債務(不良債権)が年初比2.5倍の1兆3,850億ドンに増加しました。グループ4債務(不良債権)も3.1倍の1兆3,110億ドンに増加しました。一方、グループ5債務(元本割れの恐れのある債務)は1兆1,240億ドンで、年初比20%減少しました。

ABバンクは、不動産、エネルギー、製造業など多業種にわたる企業のエコシステムの一員であり、実業家VVT氏( タイビン省出身)が率いています。2018年以前は、同氏は同銀行の取締役会の最高責任者を務めていました。2018年4月、改正・補足された信用機関法の規定を遵守するため、同氏はその役職を退き、義理の兄弟であるダオ・マン・カン氏に引き継ぎました。

10年前、VVT取締役会長の指揮下、ABバンクの不良債権/顧客ローン残高比率は7.63%と高かった。長年にわたる事業再編を経て、この比率は上記の移管前に3%を下回っていた。同行の信用力は厳格に管理されていたが、2022年以降、明らかに低下の兆候が見られた。

ABバンクの不良債権/顧客ローン残高比率は、2022年末時点で2.88%に上昇し、第2四半期末には4.55%まで上昇しました。これは、同行にとって2014年以来の最高水準です。

2023年度年次株主総会において、ABバンクのダオ・マン・カン取締役会長は、2021年から2025年にかけて不良債権処理に伴うリストラを実施すると述べた。これは、不良債権が同行の上層部にとって再び「頭痛の種」となっていることを示している。

利益が急落

不良債権の増大により、AB銀行は引当金の増額を余儀なくされ、利益が大幅に減少しました。今年最初の6ヶ月間で、同行の信用リスク引当金は前年比4倍の約8,150億ドンに上りました。説明によると、この引当金の増額は通達11/2021/TT-NHNNに準拠しており、今後、同行がより積極的にリスク管理に取り組むのに役立つとのことです。

その結果、ABバンクは今年上半期の税引前利益が約6,790億ドンとなり、前年同期比59%減となりました。第2四半期だけでも、税引前利益は670億ドンで、前年同期比94%減となりました。この結果、ABバンクは今年上半期の目標達成までの道のりの約4分の1しか達成できていないことになります。

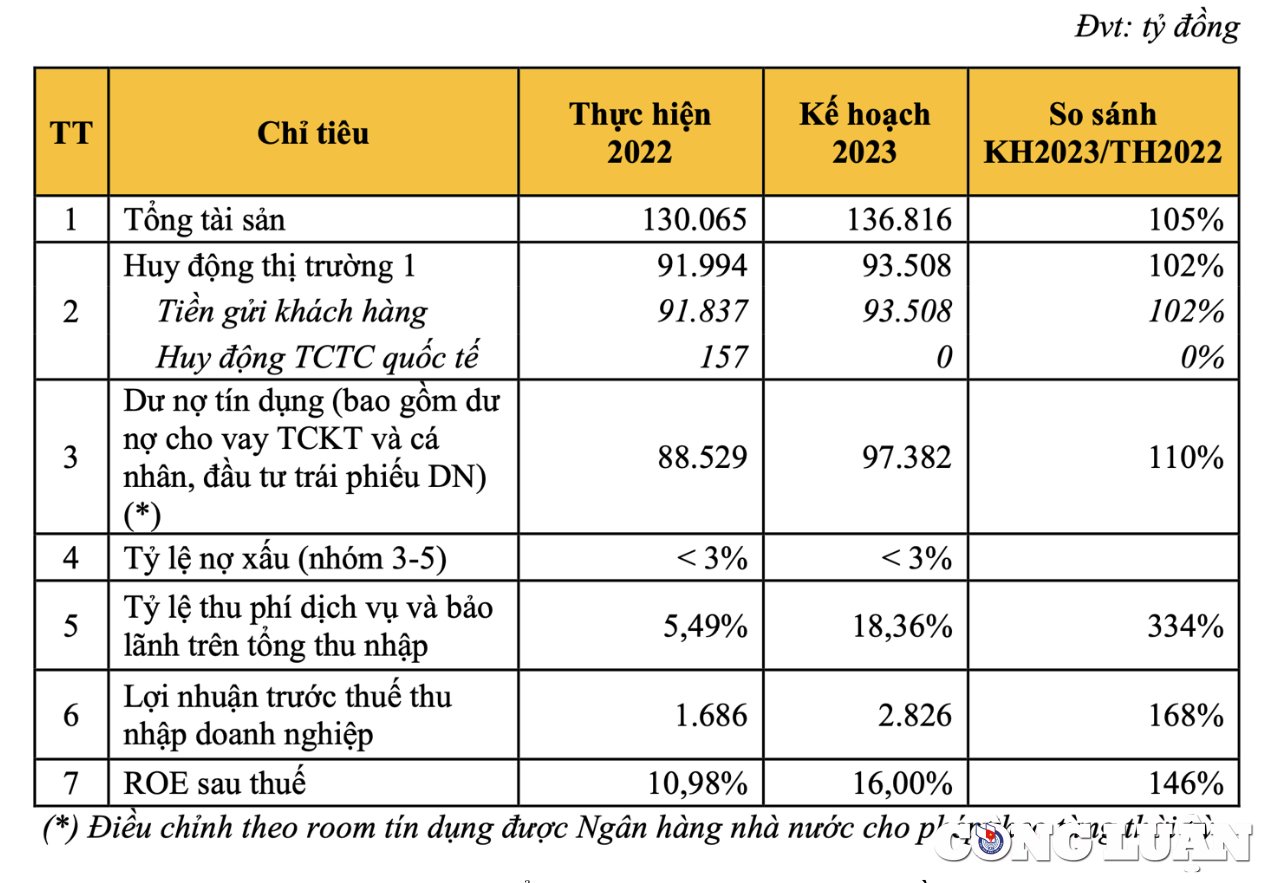

2013年から2022年にかけて毎年成長を続けてきたABバンクは、2023年計画の達成が困難になるリスクに直面しています。同行は今年、税引前利益を2022年比68%増の2兆8,260億ドンという野心的な目標を設定しました。しかし、不良債権の急増による圧力でこの目標達成は遠のき、マイナス成長に陥る可能性さえあります。

AB銀行は2023年に、総資産を2022年比5%増の136兆8,160億ドン、未払い信用残高を2022年比10%増の97兆3,820億ドン、個人顧客および経済団体からの動員数を2022年比2%増の93兆5,080億ドンにすることを目標としている。信用増加率はベトナム国家銀行(SBV)の許可に従って調整され、未払い債務全体の不良債権は3%未満に抑制される。

ABバンクは、2023年の利益目標達成に向け、3つの主要目標の達成に注力すると述べた。第一に、規模を少なくとも10%拡大し、 政府の方針に基づき、リテール部門と重点分野を優先する。中核事業、非信用事業、サービス手数料からの収益増加、厳格な運用コスト管理と最適化、リスク引当金費用の最小化により、業務効率を向上させる。不良債権の回収能力と処理能力を強化する。

継続的な債券の借り入れ

昨年8月、アンビン商業銀行(ABBank - 銀行コードABB)は、額面1億ドン/債券で6兆ドンの債券を発行しました。これらは非転換社債であり、ワラントおよび担保は付いていません。債券の償還期間は1年から5年で、発行期間は2023年8月1日から12月31日までです。

債券の元本は、満期日またはABバンクが債券を買い戻す日に1回支払われます。債券の利息は、年に1回定期的に支払われます。債券の元本および利息の支払原資は、ABバンクの収入源、および/または貸付による債権回収資金、および/または組織、個人、その他の法定資本からの資金調達から得られます。

調達された資金は、ABバンクによって個人顧客向け4兆5,000億ドン、法人顧客向け1兆5,000億ドンの融資に充当されます。この資本は、2024年3月31日までに同銀行から全額支出される予定です。予定通り支出された場合、一時的に貸出停止となった債券の発行により調達された資本は、国立銀行およびその他の信用機関への預金に充当されます。

ABバンクは2023年第2四半期に、6回にわたり総額4兆8,000億ドンの債券を満期前に買い戻しました。これらの債券はすべて2021年6月から7月に発行され、期間は3年です。これらの発行は、ABバンクの事業法人顧客の融資ニーズを満たすための中長期資本を補充することを目的としています。

[広告2]

ソース

![[写真] 土砂崩れに見舞われた国道14E号線で、通行可能な道路を確保するために丘陵を切り開く](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/08/1762599969318_ndo_br_thiet-ke-chua-co-ten-2025-11-08t154639923-png.webp)

![[動画] フエのモニュメントが再開し、観光客を歓迎](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/05/1762301089171_dung01-05-43-09still013-jpg.webp)

コメント (0)