中東の白熱した地政学的チェス盤から生じる不確実性と米連邦準備制度理事会の複雑な計算が同時に投資家の忍耐力を試す中、世界の金融市場は短期的な情勢を一変させかねない週を迎えている。

先週の取引セッションでは、指数がすべて赤となり警鐘が鳴らされ、「押し目買い」が依然として賢明な戦略であるかどうかという疑問が再び浮上した。

週末の衝撃と「底釣り」への執着

金曜日の突然の売りは多くの投資家を動揺させた。この売りがなければ、主要株価指数は週末に少なくとも0.5%上昇していたかもしれない。ところが、結局は上昇分がすべて消え去ってしまった。

具体的には、S&P 500は金曜日に45,977ポイント(週間では0.4%下落)で終了し、ダウジョーンズは42,198ポイント(1.2%下落)で終了、ナスダック総合指数は19,407ポイント(0.7%下落)、ナスダック100は21,631ポイント(0.7%下落)、ラッセル2000は2,101ポイント(1.2%下落)で終了した。

歴史は「安値で買う」戦略がしばしば有効であることを示しています。直近では、トランプ大統領が追加関税計画を発表した4月2日にS&P 500が10%下落した後、指数は力強く反発し、先週金曜日時点で4月の安値4,835.04から23.6%上昇しました。週末の下落がなければ、4月からの上昇率は最大25%に達していた可能性があります。

今週は「底値買い」のチャンスか?もしかしたらそうかもしれない。市場の急落は、中東情勢の緊張の高まりとミシガン大学の消費者信頼感指数の弱さへの過剰反応が主な原因とされている。実際、日曜日の東部時間夕方時点の先物データは、イスラエルとイランの緊張が続くにもかかわらず、一部の投資家が買いを入れていることを示している。しかし、全体的な慎重姿勢を反映して、上昇は緩やかだ。

中東:導火線は常に待機している

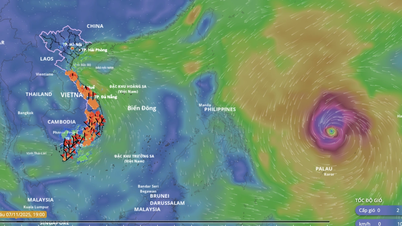

中東情勢の動向は懸念の中心となっている。情報筋によると、イスラエルはイランの軍事施設、科学施設、司令部を標的とした大規模な空爆を実施した。これに対し、イランもイスラエル領内にミサイルを連続して発射した。

停戦への期待は残っているものの、核兵器が使用される可能性、イスラエルによるイランの主要石油港ハルグへの攻撃の可能性、イランがホルムズ海峡を封鎖して世界の石油・液化天然ガス市場に深刻な混乱を引き起こすリスクなど、深刻なリスクが残っている。

原油価格は即座に反応し、金曜日には7%上昇して1バレル72.98ドルとなり、日曜日の夕方の先物取引でも1バレル2ドル以上上昇を続けました。このシナリオは、1991年の第一次湾岸戦争を彷彿とさせます。当時は、米国主導の連合軍の勝利が確実となった後、市場は力強く上昇しました。爆弾投下開始とともに株価は急落しましたが、S&P500はその後28営業日連続で18.6%上昇し、年末には26.3%の上昇となりました。しかし、これはリスクの高い賭けであり、「底値買い」を狙う人は、極めて冷静になる必要があります。

注目すべき点の一つは、一部の銘柄が過大評価されている兆候を示していることです。例えば、オラクル(ORCL)は先週だけで23.7%上昇し、相対力指数(RSI)は89に達し、警戒すべき兆候を示しています。一方、デルタ航空(DAL)やカーニバル・コーポレーション(CCL)といった航空会社やクルーズ船の銘柄は、株価下落圧力にさらされています。

イスラエルとイランの間の緊張は投資家だけでなく世界の注目を集めている(写真:アラビヤ)。

圧力にさらされるFRBと金融政策の問題

地政学的な緊張が高まる中、今週世界中の投資家が最も注目するイベントは、6月17日(火)と18日(水)に開催される米連邦準備制度理事会(FRB)の金融政策決定会合です。政策金利の決定は水曜日の東部時間午後2時(ベトナム時間木曜日午前1時)に発表され、その30分後にジェローム・パウエル議長による記者会見が行われます。

注目すべきは、注目されているのは金利決定だけではないということです。ほとんどのエコノミストは、FRBが主要政策金利を据え置くと予想しています(一部の情報源によると、現在は4~4.55%の範囲です)。真の争点は、政治的な背景とホワイトハウスからの前例のない圧力です。

ドナルド・トランプ大統領は、FRBのジェローム・パウエル議長を繰り返し批判し、FRBは経済減速の兆候への対応が遅すぎると述べ、繰り返し利下げを求めている。

不動産デベロッパーのトランプ氏は、金利上昇を「敵」とみなし、パウエル議長の解任を示唆したこともあるが、後に法的権限がない可能性に気づいた。しかし、パウエル議長の任期は来年5月に満了するため、大統領は後任を早期に選任する意向を隠していない。Truth Socialプラットフォームへの頻繁な攻撃は、緊張をさらに高めている。

1951年以来独立機関であるFRBは、圧力に屈するのでしょうか?FRBは常に、最大雇用と物価安定の維持という二重の使命を担ってきました。2022年以降、雇用は比較的安定していますが、インフレ率はFRBの目標である2%を上回っています。そのため、パウエル議長をはじめとするFRBの政策担当者は、経済の不確実性が高すぎるため、現時点で金融政策を緩和することはできないと強調し、引き続き慎重な姿勢を維持する可能性が高いでしょう。

FRBは金利決定と同時に、今後数年間の最新の経済予測と予想金利経路(ドットプロット)を発表する予定です。これは非常に重要な情報であり、将来の政策の方向性を明らかにし、世界の金融市場に大きな影響を与える可能性があります。

連邦準備制度理事会(FRB)のジェローム・パウエル議長は、経済衰退の兆候に対する反応が遅すぎると繰り返し批判されている(写真:ゲッティ)。

今週は、木曜日に米国市場がジューンティーンス(6月19日)の祝日のため休場となるため、経済指標や重要イベントの予定はやや少なめですが、FRB(連邦準備制度理事会)の会合は依然として「トリガー」となる可能性があります。投資家は、地政学的リスクと金融政策の両面から生じる明らかなリスクを踏まえ、「底値買い」という脆い期待を慎重に検討する必要があるでしょう。

パウエル議長は中央銀行の独立性を維持しようと努めているものの、トランプ大統領からの政治的圧力により、FRBの「何もしない」という行動でさえ、これまで以上に劇的で予測不可能なものとなることは間違いない。ワシントンの動向に注目が集まっているが、一見予測可能な決定でさえ、依然として世界市場を揺るがす可能性がある。今週は、投資家には警戒心、深い分析、そして強い意志が求められるだろう。

出典: https://dantri.com.vn/kinh-doanh/trung-dong-va-cuoc-hop-fed-2-noi-lo-lon-nhat-cua-gioi-dau-tu-tuan-nay-20250616150110684.htm

![[写真] ダナン:数百人が嵐13号後の重要な観光ルートの清掃に協力](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/07/1762491638903_image-3-1353-jpg.webp)

コメント (0)