Согласно действующему Закону о подоходном налоге с физических лиц, налогооблагаемый доход включает 10 видов.

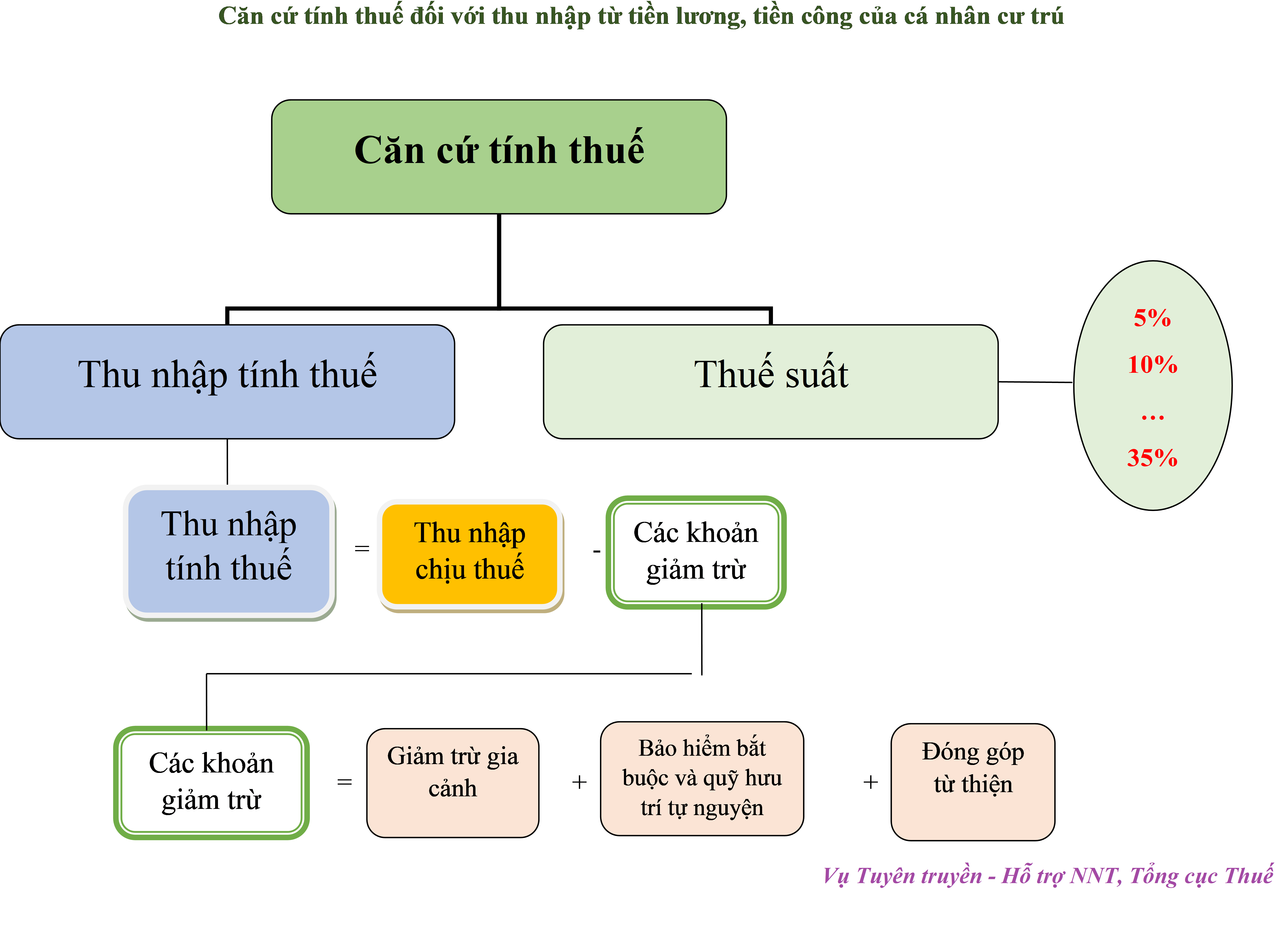

По данным Главного налогового управления Министерства финансов , для каждого вида дохода существует свой метод определения налогооблагаемого дохода и применения налоговых ставок согласно соответствующей налоговой таблице. Для доходов от заработной платы физических лиц-резидентов основой для расчета налога являются налогооблагаемый доход и налоговые ставки, определяемые следующим образом:

Ставки налога на доходы физических лиц в виде заработной платы применяются по прогрессивной шкале налогообложения, установленной статьей 22 Закона о налоге на доходы физических лиц, а именно:

Налоговые ставки | Налогооблагаемый доход/год (млн донгов) | Налогооблагаемый доход/месяц (млн донгов) | Ставка налога (%) |

1 | До 60 | До 5 | 5 |

2 | От 60 до 120 | От 5 до 10 | 10 |

3 | От 120 до 216 | От 10 до 18 лет | 15 |

4 | Свыше 216 до 384 | От 18 до 32 лет | 20 |

5 | Выше 384 до 624 | От 32 до 52 лет | 25 |

6 | Выше 624 до 960 | От 52 до 80 лет | 30 |

7 | Более 960 | Более 80 | 35 |

Что касается семейных вычетов, налогоплательщики имеют право на личный вычет в размере 11 млн донгов в месяц (132 млн донгов в год); вычет на каждого иждивенца составляет 4,4 млн донгов в месяц.

При уплате налога на доходы физических лиц в 2023 году организациям и физическим лицам, выплачивающим доход, следует учитывать, что срок уплаты налога — не позднее 1 апреля.

Для физических лиц, напрямую уплачивающих налог на доходы физических лиц, последним сроком является последний день четвертого месяца с даты окончания календарного года; последний день четвертого месяца с даты окончания календарного года — 30 апреля 2024 года, а следующий день — 1 мая 2024 года (праздничный день), таким образом, последним сроком для физических лиц, напрямую уплачивающих налог на доходы физических лиц, является 2 мая 2024 года.

В случае, если физическое лицо получило возврат налога на доходы физических лиц, но не подало декларацию об уплате налога в установленном порядке, штраф за административное правонарушение в виде подачи декларации об уплате налога после истечения срока не применяется.

Что нужно знать физическим лицам, напрямую уплачивающим подоходный налог с физических лиц

Сегодня, благодаря поддержке информационных технологий, налогоплательщики могут легко декларировать и уплачивать налоги на цифровой платформе. Физические лица могут выполнять свои налоговые обязательства непосредственно на электронном информационном портале Главного налогового управления по адресу https://thuedientu.gdt.gov.vn или на Национальном портале государственных услуг по адресу https://dichvucong.gov.vn, а также непосредственно на мобильных устройствах через приложение eTax Mobile.

Согласно Закону о налоговом администрировании, некоторые случаи, когда физические лица, получающие доход в виде заработной платы, должны напрямую уплачивать налоги, регулируются следующим образом:

Во-первых, физические лица-резиденты, получающие доход в виде заработной платы из двух или более мест, но не соответствующие условиям для разрешенных расчетов в соответствии с нормативными актами, должны напрямую декларировать и уплачивать налог на доходы физических лиц в налоговый орган, если имеется дополнительная сумма налога к уплате или переплаченная сумма налога, которая должна быть возвращена или зачтена в следующем налоговом периоде.

В случае если физическое лицо-резидент имеет доход в виде заработной платы или оклада и уполномочено выплатить доход организации или физическому лицу, выплачивающему доход, в том числе:

- Физические лица, получающие доход в виде заработной платы, заключившие трудовые договоры на срок 3 и более месяцев на одном месте и фактически работающие там на момент осуществления налоговых расчетов организацией или лицом, выплачивающим доход, в том числе в случае, если они не работают 12 полных месяцев в году.

В случае, если физическое лицо является работником, переведенным из старой организации в новую организацию в соответствии с положениями пункта d.1, пункта 6, статьи 8 Указа 126/2020/ND-CP, физическое лицо имеет право уплачивать налоги за новую организацию.

- Физические лица, получающие доход в виде заработной платы и заработной платы, заключившие трудовые договоры на срок 3 месяца и более в одном месте и фактически работающие там на момент выплаты организацией или физическим лицом дохода и уплаты налога, включая случаи, когда они не работают в течение 12 месяцев в году; и одновременно имеющие прочие доходы из других мест со средним ежемесячным доходом не более 10 миллионов донгов в год и удержавшие подоходный налог с населения по ставке 10%, если по данному доходу не было подано заявление на уплату налога.

Во-вторых, если физическое лицо находится во Вьетнаме менее 183 дней в первом календарном году, но находится во Вьетнаме в течение 12 последовательных месяцев с первого дня присутствия во Вьетнаме в течение 183 дней или более, то первый расчетный год составляет 12 последовательных месяцев с первого дня присутствия во Вьетнаме.

В-третьих, иностранные граждане, завершившие трудовые договоры во Вьетнаме, обязаны задекларировать и уплатить налоги в налоговые органы до выезда из страны. В случае, если граждане не завершили процедуру уплаты налогов в налоговые органы, они должны уполномочить организацию, выплачивающую доход, или другую организацию или физическое лицо уплатить свои налоги в соответствии с положениями о налоговых расчетах для физических лиц. В случае, если организация, выплачивающая доход, или другая организация или физическое лицо получили разрешение уплатить свои налоги, они обязаны уплатить дополнительно подоходный налог с физических лиц или получить возврат переплаченного налога.

В-четвертых, резиденты, получающие доход от заработной платы, выплачиваемой из-за рубежа, и резиденты, получающие доход от заработной платы, выплачиваемой международными организациями, посольствами и консульствами, не удержавшие налог в этом году, обязаны производить расчеты непосредственно с налоговым органом. В случае возникновения доплаты или переплаты налога, они должны подать заявление на возврат или зачет в следующем налоговом периоде.

В-пятых, физические лица-резиденты, получающие доход в виде заработной платы и заработной платы, которые также имеют право на налоговые льготы в связи со стихийными бедствиями, пожарами, несчастными случаями или серьезными заболеваниями, влияющими на их способность платить налоги, не должны уполномочивать организации или отдельных лиц, выплачивающих доход, производить налоговые расчеты от их имени, а должны напрямую декларировать и уплачивать налоги в налоговом органе в установленном порядке.

Кроме того, место подачи декларации по налоговым расчетам определяется следующим образом:

- Физические лица, проживающие в одном месте с доходом в виде заработной платы и заработной платы и подлежащие самостоятельному декларированию налога в течение года, должны подать декларацию о завершении налога в налоговый орган, где физическое лицо непосредственно декларирует налог в течение года в соответствии с положениями пункта а, пункта 8, статьи 11 Указа № 126/2020/ND-CP. В случае, если физическое лицо имеет доход в виде заработной платы и заработной платы в двух или более местах, включая случай как дохода, подлежащего прямому декларированию, так и дохода, вычитаемого выплачивающей организацией, физическое лицо должно подать декларацию о завершении налога в налоговый орган по месту нахождения крупнейшего источника дохода в году. В случае, если крупнейший источник дохода в году определить невозможно, физическое лицо должно выбрать подачу декларации о завершении налога в налоговый орган, непосредственно управляющий выплачивающей организацией, или по месту жительства физического лица.

- Физические лица-резиденты, имеющие заработную плату и доход, подлежащий вычету у источника выплаты от двух или более организаций-плательщиков, должны подать следующие документы налоговой декларации:

+ Физические лица, рассчитавшие для себя семейные вычеты в любой организации или физическом лице, выплачивающих доход, должны подать свою налоговую декларацию в налоговый орган, непосредственно управляющий организацией или физическим лицом, выплачивающим этот доход. В случае, если физическое лицо меняет место работы, и организация или физическое лицо, выплачивающее последний доход, рассчитывают для него семейные вычеты, они должны подать свою налоговую декларацию в налоговый орган, управляющий организацией или физическим лицом, выплачивающим последний доход. В случае, если физическое лицо меняет место работы, и организация или физическое лицо, выплачивающее последний доход, не рассчитывают для него семейные вычеты, они должны подать свою налоговую декларацию в налоговый орган по месту жительства физического лица. В случае, если физическое лицо не рассчитало для себя семейные вычеты в какой-либо организации или физическому лицу, выплачивающим доход, они должны подать свою налоговую декларацию в налоговый орган по месту жительства физического лица.

+ В случае, если физическое лицо-резидент не заключает трудовой договор, или заключает трудовой договор на срок менее 0,3 месяцев, или заключает договор на оказание услуг с доходом в одном или нескольких местах, из которых вычитается 10%, оно/она должно подать налоговую декларацию в налоговый орган по месту жительства физического лица.

+ Физические лица, проживающие в отчетном году и получающие доход в виде заработной платы или жалованья в одном или нескольких местах, но на момент расчета не работающие в какой-либо организации или у какого-либо лица, выплачивающего доход, местом подачи налоговой декларации по расчету является налоговый орган по месту жительства данного лица.

- Физические лица-резиденты, получающие заработную плату и являющиеся субъектами прямого уплаты налога на доходы физических лиц (НДФЛ), которые имеют досье на уменьшение налога в связи со стихийными бедствиями, пожарами, несчастными случаями или тяжелыми заболеваниями, обязаны подать досье на уменьшение налога в налоговый орган, в котором данное лицо подало досье на уменьшение налога. Налоговый орган, обрабатывающий досье на уменьшение налога, несет ответственность за обработку досье на уменьшение налога в соответствии с нормативными актами.

Мудрость

Источник

![[Фото] Поклонение статуе Тует Сон — почти 400-летнему сокровищу в пагоде Кео](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

![[Фото] Парад в честь 50-летия Национального дня Лаоса](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

Комментарий (0)