สัปดาห์ที่แล้วตลาดหุ้นแสดงสัญญาณลบหลายจุด ดัชนี VN ร่วงลงอย่างหนักถึง 33 จุด การประกาศจากบริษัทซื้อขายหลักทรัพย์แสดงให้เห็นว่ากำไรของอุตสาหกรรมลดลง... ผู้เชี่ยวชาญคิดอย่างไรกับตลาดหุ้นสัปดาห์นี้?

สัปดาห์ที่แล้วดัชนี VN ลดลงเกือบ 33 จุด

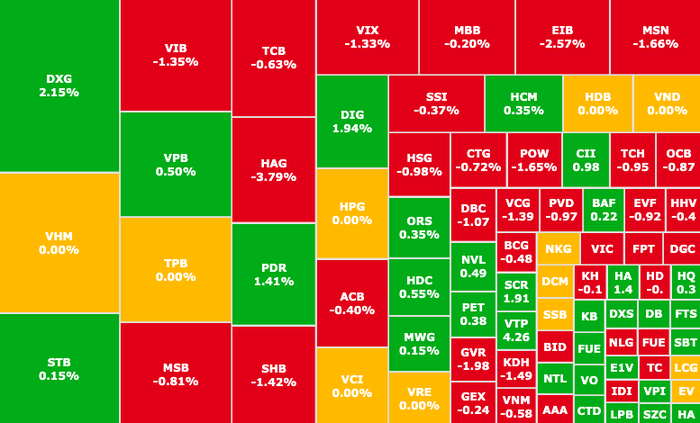

หลังจากการซื้อขายติดลบมาหนึ่งสัปดาห์ ดัชนี VN-Index ยังคงทรงตัวในภาวะ "ขาลง" โดยลดลงเกือบ 33 จุด ต่ำกว่าเกณฑ์ที่ 1,252.7 จุด แรงขายยังคงแผ่กระจายไปทั่วตลาด ขณะที่ "สีแดง" กระจายตัว ขณะที่กระแสเงินสดไหลเข้าตลาดยังคงอ่อนแอ

สภาพคล่องตลาดรวมอยู่ที่ 14,800 พันล้านดองเท่านั้น โดยที่มูลค่าขั้นต่ำของ HOSE เพียงอย่างเดียวอยู่ที่ 13,784 พันล้านดอง

กลุ่มอสังหาฯ ขนาดกลางมีความโดดเด่นด้วย PDR (Phat Dat, HOSE), DIG (DIC Group, HOSE), DXG (Dat Xanh, HOSE)… เพิ่มขึ้น 1-2%

กลุ่มธนาคาร เหล็ก และค้าปลีก พลิกกลับมาอย่างกะทันหันภายใต้แรงกดดัน ส่งผลให้ตลาดปรับตัวเล็กน้อย

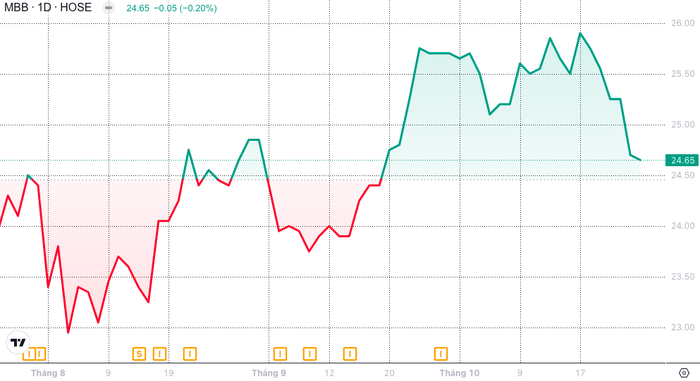

หุ้นที่ได้รับผลกระทบเชิงลบในสัปดาห์ที่ผ่านมา ได้แก่ ACB (ACB, HOSE), TCB (Techcombank, HOSE), STB (Sacombank, HOSE), FPT (FPT, HOSE), MBB (MBBank, HOSE), MSN (Masan, HOSE),...

กลุ่มหุ้นที่กระทบดัชนี VN

ฝั่งขายครองตลาด ดัชนี VN ร่วงต่อเนื่องสัปดาห์ที่แล้ว (ภาพ: SSI iBoard)

กลุ่มหุ้นเคลื่อนไหวที่ยังมีส่วนสนับสนุนไม่มากพอที่จะต้านทานการอ่อนตัว นำโดย EIB (Eximbank, HOSE), GMD (Gamadept, HOSE), VNM ( Vinamilk , HOSE), DXG (Dat Xanh, HOSE), DIG (DIC Group, HOSE),...

นักลงทุนต่างชาติยังคงขายต่อเนื่อง 11 รอบการซื้อขายทั่วตลาด โดยมีแรงขายรวมสูงกว่า 4 แสนล้านดอง หุ้น MSN มีแรงขายมากที่สุดที่ 2.42 แสนล้านดอง ตามมาด้วย DGC, TCB (Techcombank, HOSE) และ HPG ( Hoa Phat Steel, HOSE) ซึ่งมีแรงขายอยู่ที่ 5 หมื่น-1 แสนล้านดอง ในทางกลับกัน หุ้น VPB (VPBank, HOSE) มีแรงซื้ออย่างแข็งขันที่ 6.8 ล้านหน่วย คิดเป็น 0.2 จุดของดัชนีที่ปรับตัวเพิ่มขึ้นในช่วงปลายสัปดาห์

กำไรอุตสาหกรรมหลักทรัพย์ลดลงเป็นไตรมาสที่สองติดต่อกัน

หลังจากไตรมาสแรกมีผลประกอบการที่ดี สถานการณ์ทางธุรกิจในกลุ่มหลักทรัพย์เริ่มส่งสัญญาณชะลอตัวและลดลงติดต่อกันสองไตรมาส ในไตรมาสที่สาม กำไรก่อนหักภาษี (PBT) ของกลุ่มบริษัทหลักทรัพย์ (CTCK) อยู่ที่ประมาณ 6,900 พันล้านดอง เทียบเท่ากับช่วงเวลาเดียวกันในปี 2566 แต่ลดลงเกือบ 7% เมื่อเทียบกับไตรมาสที่สองก่อนหน้า

ช่วงนี้เป็นช่วงที่ตลาดหุ้นผันผวนในเชิงลบเช่นกัน ดัชนี VN-Index ผันผวนอย่างรุนแรงที่ระดับ 1,300 จุด ส่งผลกระทบต่อความเชื่อมั่นของนักลงทุน การซื้อขายในไตรมาสที่สามค่อนข้างซบเซา โดยมูลค่าเฉลี่ยของ HOSE ต่ำกว่า 15,000 พันล้านดองต่อการซื้อขาย ลดลงประมาณ 25% เมื่อเทียบกับช่วงเวลาเดียวกันของปี 2566 และครึ่งปีแรกของปีนี้

ปัจจัยเหล่านี้ส่งผลกระทบอย่างมีนัยสำคัญต่อกิจกรรมการซื้อขายหลักทรัพย์ด้วยตนเองของบริษัทหลักทรัพย์ ทั้งโบรกเกอร์และบริษัทหลักทรัพย์ต่างก็กำลังเผชิญกับความยากลำบาก และการให้สินเชื่อได้กลายเป็นกิจกรรมที่ช่วยประหยัดกำไรสำหรับบริษัทหลักทรัพย์

ในไตรมาสที่สาม ดอกเบี้ยจากเงินให้กู้ยืมและลูกหนี้ของบริษัทหลักทรัพย์คาดการณ์ไว้ที่ 5,800 พันล้านดอง เพิ่มขึ้น 20% จากช่วงเดียวกันของปี 2566 และสูงกว่าไตรมาสก่อนหน้าเกือบ 4% นับเป็นไตรมาสที่สามติดต่อกันที่แหล่งรายได้นี้เติบโตขึ้นเมื่อเทียบกับไตรมาสก่อนหน้า และถือเป็นระดับสูงสุดเป็นประวัติการณ์

กำไรของอุตสาหกรรมหลักทรัพย์ในไตรมาสที่ 3 มีความแตกต่างอย่างชัดเจน โดยบริษัทหลักทรัพย์หลายแห่งบันทึกกำไรก่อนหักภาษีลดลงกว่า 1 แสนล้านบาท เมื่อเทียบกับไตรมาสที่ 2 เช่น บริษัทหลักทรัพย์ เอสเอสไอ (SSI, HOSE), บริษัทหลักทรัพย์ เอชเอสซี (HSC), บริษัทหลักทรัพย์ เอพีจี (APG Securities) และโดยเฉพาะบริษัทหลักทรัพย์ เอสเอชเอส (SHS, HNX)

ในทางกลับกัน VPS Securities (VPS, HOSE), VNDirect Securities (VND, HOSE), VIX Securities (VIX, HOSE) และ ACBS Securities บันทึกการเพิ่มขึ้นอย่างแข็งแกร่งในกำไรก่อนหักภาษีเมื่อเทียบกับไตรมาสก่อนหน้า 2.

บริษัทหลักทรัพย์ 10 อันดับแรกในอุตสาหกรรมมีกำไรก่อนหักภาษีมากกว่า 200,000 ล้านดองในไตรมาสที่ 3 ของปี 2567 มีเพียง TCBS Securities เท่านั้นที่มีกำไรมากกว่าหนึ่งล้านล้านดอง โดยมีกำไรก่อนหักภาษีเกือบ 1,100,000 ล้านดอง อย่างไรก็ตาม กำไรก่อนหักภาษีในไตรมาสที่ 3 ก็ลดลงเช่นกันเมื่อเทียบกับช่วงเวลาเดียวกันของปี 2566 และไตรมาสที่สองก่อนหน้า

การขาดทุนส่วนใหญ่ตกอยู่กับบริษัทหลักทรัพย์ขนาดเล็ก โดยกรณีที่ร้ายแรงที่สุดคือ APG ซึ่งมีกำไรหลังหักภาษีติดลบเกือบ 150 พันล้านดอง

โดยทั่วไปแล้ว ไตรมาสที่สามไม่ใช่ช่วงเวลาที่เอื้ออำนวยต่อบริษัทหลักทรัพย์มากนัก ความคาดหวังทั้งหมดมาจากความพยายามของรัฐบาลในการบรรลุเป้าหมายการเติบโตทางเศรษฐกิจ การออกหนังสือเวียนหมายเลข 68 มีผลบังคับใช้ อนุญาตให้นักลงทุนต่างชาติซื้อขายได้โดยไม่ต้องมีมาร์จิ้น 100%...

“พี่ชายผู้เอาชนะความยากลำบากนับพัน” ช่วยให้ Yeah1 มีรายได้เพิ่มขึ้นสามเท่า

ตามรายงานทางการเงินล่าสุด Yeah1 Group Corporation (YEG, HOSE) มีรายได้มากกว่า 345 พันล้านดองในไตรมาสที่ 3 ของปี 2024 สูงกว่าช่วงเวลาเดียวกันถึง 3 เท่า ซึ่งถือเป็นรายได้สูงสุดเป็นประวัติการณ์นับตั้งแต่ไตรมาสที่ 4 ของปี 2020 ของบริษัท

เป็นที่ทราบกันว่า Yeah1 ได้ลงทุนในรายการ "Anh trai vu ngan cong gai" ซึ่งเป็นเวอร์ชันภาษาเวียดนามของรายการชื่อดัง "Call me by fire" จากประเทศจีน สำหรับดาราที่มีอายุมากกว่า 30 ปี ออกอากาศตั้งแต่ปลายเดือนมิถุนายน

“พี่ชายผู้ฝ่าฟันอุปสรรคนับพัน” ช่วยให้ Yeah1 สร้างรายได้สูงสุดในรอบ 4 ปี (ภาพ: อินเตอร์เน็ต)

ด้วยจำนวนผู้ชมที่ดึงดูดใจหลายล้านครั้ง ทำให้การแสดงหลายรายการติดอันดับบน YouTube และถูกพูดถึงอย่างกว้างขวางในเครือข่ายโซเชียลและแพลตฟอร์มสื่อต่างๆ โดยโปรแกรมนี้ดึงดูดผู้สนับสนุนได้หลายสิบราย โดยรายใหญ่ที่สุดคือ Techcombank

นับตั้งแต่นั้นมา กิจกรรมโฆษณาและที่ปรึกษาด้านสื่อมีส่วนช่วยสร้างรายได้มากกว่า 89% ของรายได้รวมของบริษัท ช่วยให้รายได้ของกลุ่มธุรกิจนี้เพิ่มขึ้น 4.5 เท่าเมื่อเทียบกับช่วงเดียวกันของปีก่อน Yeah1 มีกำไรขั้นต้นมากกว่า 7.9 หมื่นล้านดอง เพิ่มขึ้น 3.6 เท่า นับเป็นกำไรขั้นต้นสูงสุดของบริษัทนับตั้งแต่ไตรมาสที่สี่ของปี 2561

แม้ว่าต้นทุนการบริหารธุรกิจจะเพิ่มขึ้น 2.5 เท่าจากการฟื้นตัวของธุรกิจ แต่ Yeah1 ยังคงมีกำไรหลังหักภาษีเกือบ 34,300 ล้านดอง สูงกว่าไตรมาสที่ 3 ปี 2566 ถึง 10.7 เท่า ซึ่งถือเป็นกำไรสูงสุดนับตั้งแต่ปี 2565

ในช่วง 9 เดือนแรกของปี Yeah1 มีรายได้มากกว่า 629 พันล้านดอง เพิ่มขึ้นประมาณ 2.5 เท่าเมื่อเทียบกับช่วงเวลาเดียวกัน และมีกำไรเกือบ 55.8 พันล้านดอง เพิ่มขึ้น 4.5 เท่า ส่งผลให้บริษัทมีรายได้และกำไรตามเป้าหมายที่วางไว้เกือบ 79% และ 86% ของกำไรในปีนี้

หุ้นเหล็กได้ประโยชน์จากนโยบายต่อต้านการทุ่มตลาด

ในช่วงไม่กี่ปีที่ผ่านมา อุตสาหกรรมเหล็กกล้าของเวียดนามต้องเผชิญกับความท้าทายสำคัญหลายประการ ได้แก่ ความผันผวนอย่างรุนแรงของราคาวัตถุดิบ และแรงกดดันจากการนำเข้าเหล็กกล้าราคาถูก โดยเฉพาะจากจีน อย่างไรก็ตาม จุดเปลี่ยนสำคัญเกิดขึ้นเมื่อกระทรวงอุตสาหกรรมและการค้าตัดสินใจใช้ภาษีต่อต้านการทุ่มตลาด (CBPG) กับผลิตภัณฑ์เหล็กกล้าที่นำเข้าจากจีนและเกาหลีใต้

บริษัทหลักทรัพย์ เอ็มบี (MBS) กล่าวว่ามาตรการเหล่านี้ไม่เพียงช่วยลดการแข่งขันที่ไม่เป็นธรรมจากเหล็กราคาถูกเท่านั้น แต่ยังสร้างโอกาสให้กับบริษัทเหล็กในประเทศในการปรับโครงสร้าง ฟื้นตัว และพัฒนาอีกด้วย

การกำหนดภาษีตอบโต้การทุ่มตลาดสำหรับเหล็กแผ่นรีดร้อน (HRC) จากจีนได้สร้างโอกาสอันยิ่งใหญ่ให้กับผู้ประกอบการในประเทศ ส่วนแบ่งทางการตลาดของบริษัทเวียดนามมีแนวโน้มที่จะเพิ่มขึ้นอย่างมากเมื่ออุปทานเหล็กราคาถูกจากจีนมีจำกัด สิ่งนี้ช่วยให้ผู้ประกอบการเวียดนามไม่เพียงแต่เพิ่มกำลังการผลิต แต่ยังช่วยเพิ่มอัตรากำไรอีกด้วย

อย่างไรก็ตาม บริษัทหลักทรัพย์ชินฮาน เน้นย้ำว่า นอกเหนือจากแนวโน้มเชิงบวกหลายประการแล้ว อุตสาหกรรมยังต้องเผชิญกับความท้าทายสำคัญบางประการ เช่น ความผันผวนของราคาวัตถุดิบ และความเสี่ยงจากภาวะเศรษฐกิจถดถอยทั่วโลก

โดยรวมแล้ว มาตรการต่อต้านการทุ่มตลาดเป็นและจะยังคงเป็นปัจจัยสำคัญในการปรับโครงสร้างอุตสาหกรรมเหล็กกล้าของเวียดนาม ผู้ประกอบการเหล็กจำเป็นต้องปรับปรุงต้นทุน ปรับปรุงกำลังการผลิต และขยายตลาดส่งออกอย่างต่อเนื่อง เพื่อคว้าโอกาสใหม่ๆ

ความคิดเห็นและคำแนะนำ

ตามข้อมูลของ TPS Securities แนะนำให้ซื้อหุ้น MBB (MBBank, HOSE) ของ Military Commercial Joint Stock Bank – MB (MBB, HOSE) โดยมีราคาเป้าหมายที่ 29,000 ดองต่อหุ้น คาดว่าจะเพิ่มขึ้น 18% ณ ราคาปิดในวันที่ 25 ตุลาคม

พัฒนาการล่าสุดของหุ้น MBB (ภาพ: SSI iBoard)

จากข้อมูลของ TPS ในช่วง 5 ปีที่ผ่านมา จะเห็นได้ว่ากลยุทธ์ทางธุรกิจของ MB Bank มุ่งเน้นไปที่ลูกค้าบุคคล โดยเฉพาะอย่างยิ่ง ณ สิ้นเดือนมิถุนายน 2567 เงินฝากที่ไม่ใช่เงินฝากประจำอื่นๆ ของลูกค้า MBB มีมูลค่าสูงถึง 230,210 พันล้านดอง เป็นอันดับสองรองจากกลุ่มธนาคาร Big4

ขณะเดียวกัน เงินฝากประจำ (CASA) ของ MBB ในปี 2562 อยู่ที่ 92,352 พันล้านดอง ซึ่งเท่ากับเงินฝากของ TCB และสูงกว่าธนาคารพาณิชย์อื่นๆ เล็กน้อย การเปลี่ยนแปลงที่สำคัญนี้ส่วนใหญ่เห็นได้ตั้งแต่ MBB เริ่มดำเนินการเปลี่ยนผ่านสู่ระบบดิจิทัลในช่วงกลางปี 2562

นอกจากนี้ ด้วยจำนวนลูกค้ารายบุคคลจำนวนมาก ทำให้อัตรากำไรของ MB เป็นผู้นำในอุตสาหกรรมที่มากกว่า 37% ตามมาด้วย TCB และ VPB ซึ่งมีความแข็งแกร่งมากในการเปลี่ยนแปลงสู่ดิจิทัลเช่นกัน โดยไปถึง 36% และ 33% ตามลำดับ ณ สิ้นเดือนมิถุนายน 2567

ถือได้ว่ากลยุทธ์ทางธุรกิจที่เน้นกลุ่มลูกค้าบุคคลไม่เพียงช่วยให้ MB Bank มีเงินฝากจำนวนมากเท่านั้น แต่ยังช่วยให้ธนาคารมีอัตราส่วน CASA ที่ดีอีกด้วย ซึ่งช่วยลดแรงกดดันต่ออัตรากำไรดอกเบี้ยสุทธิในการมีนโยบายด้านราคาและผลิตภัณฑ์สินเชื่อที่ดีขึ้น

นายหวู่ มังห์ มินห์ ที่ปรึกษาการลงทุน Mirae Asset Securities ประเมินว่า ตลาด กำลังเผชิญกับปัจจัยระยะสั้นที่ท้าทายพอสมควร โดยอัตราแลกเปลี่ยน USD/VND กำลังเพิ่มสูงขึ้น ทำให้ธนาคารกลางต้องขาย USD เพื่อรักษาเสถียรภาพของอัตราแลกเปลี่ยน โดยถอน VND ออกจากตลาด ขณะเดียวกัน กระทรวงการคลังก็กำลังซื้อ ทำให้สภาพคล่องของ VND ตึงเครียดในระยะสั้นมากขึ้น

ปัจจัยต่างประเทศยังสร้างความกังวลเมื่อไม่มีแนวโน้มที่ชัดเจน การซื้อขายต่อเนื่องในช่วงเวลาสั้นๆ และการแยกความแตกต่างที่ชัดเจนมาก ทำให้จิตวิทยาของนักลงทุนไม่มั่นคง

ดัชนี VN กำลังอยู่ในช่วง "ที่ยากลำบาก" แต่ยังมีปัจจัยพื้นฐานเชิงบวกหลายประการ

ช่วงเวลานี้เป็นช่วงเวลาที่ท้าทายสำหรับนักลงทุน เนื่องจากเศรษฐกิจโลกและเศรษฐกิจเวียดนามมีทิศทางที่แตกต่างกัน และต้องเผชิญกับความผันผวนที่ไม่อาจคาดการณ์ได้มากมาย อย่างไรก็ตาม สิ่งสำคัญที่สุดคือนักลงทุนต้องตั้งสติ บริหารจัดการความเสี่ยงให้ดี และติดตามความเคลื่อนไหวของตลาดอย่างใกล้ชิดอยู่เสมอ

ในระยะสั้น นักลงทุนควรจำกัดการลงทุนในหุ้นที่อ่อนไหวต่อความผันผวนของอัตราแลกเปลี่ยน โดยเฉพาะหุ้นที่มีสัดส่วนหนี้สกุลเงินต่างประเทศสูง ขณะเดียวกัน ควรให้ความสำคัญกับหุ้นที่มีข่าวสำคัญในช่วงปลายปี เช่น อสังหาริมทรัพย์ และการลงทุนภาครัฐ เนื่องจากเป็นอุตสาหกรรมที่จะได้รับประโยชน์โดยตรงจากมาตรการการลงทุนภาครัฐที่ได้รับการอนุมัติสำหรับปี 2568

แม้ว่าอาจมีการปรับฐานอย่างรุนแรงในระยะสั้น แต่ปัจจัยพื้นฐานของตลาดยังคงเป็นบวกอย่างมาก ในระยะกลาง ดังนั้น นักลงทุนควรเน้นกลยุทธ์การสะสมหุ้นที่มีศักยภาพเติบโตระยะยาวเมื่อราคาหุ้นปรับตัวลงมาอยู่ในกรอบราคาที่น่าสนใจ เช่น ธนาคาร - อสังหาริมทรัพย์ - นิคมอุตสาหกรรม ไม่ควรซื้อเมื่อตลาดร้อนแรง แต่ควรสร้างสถานะการลงทุนอย่างอดทนโดยการซื้อเมื่อราคาปรับตัวขึ้นอย่างสมเหตุสมผลจากการซื้อหลายๆ ครั้ง

KB Securities เชื่อว่าฝั่งขายยังคงมีอิทธิพลเหนือตลาด จุดเด่นคือแรงกดดันด้านอุปทานราคาต่ำสามารถควบคุมได้ดีขึ้น ไม่มีปรากฏการณ์ขายแบบตื่นตระหนกอีกต่อไป เปิดโอกาสให้ราคาฟื้นตัวได้เร็ว อย่างไรก็ตาม แนวโน้มขาลงยังคงมีอิทธิพล ปฏิกิริยาการฟื้นตัวในโซนแนวรับที่อ่อนแอมักอยู่ได้ไม่นาน และความเสี่ยงที่จะร่วงลงสู่โซนแนวรับที่แข็งแกร่งยังคงมีอยู่

บริษัทหลักทรัพย์เวียดแคป (Vietcap Securities) ให้ความเห็นว่าการขาดกำลังซื้อเป็นปัจจัยสำคัญที่ทำให้ดัชนี VN-Index ปรับตัวลดลงในสัปดาห์ที่ผ่านมา แนวรับหลักในสัปดาห์นี้อยู่ที่ 1,240 - 1,250 จุด โดยแนวต้านที่ 1,265 จุดจะเป็นแนวต้านของตลาด ซึ่งแรงขายที่พุ่งสูงจากสัปดาห์ที่แล้วจะกลับมาอีกครั้ง อย่างไรก็ตาม ขณะนี้ยังไม่มีสัญญาณบ่งชี้ว่าแรงขายจะอ่อนตัวลงหรือสัญญาณซื้อจะปรับตัวดีขึ้น ดังนั้น นักลงทุนควรรอสัญญาณที่ชัดเจนจากอุปสงค์ก่อนจึงจะตัดสินใจเข้าซื้อ

ตารางการจ่ายเงินปันผลสัปดาห์นี้

จากสถิติพบว่ามีธุรกิจ 9 แห่งที่มีสิทธิรับเงินปันผลระหว่างวันที่ 21-25 ตุลาคม โดยทั้ง 9 แห่งจะจ่ายเป็นเงินสด

อัตราสูงสุดคือ 4% ต่ำสุดคือ 20%

ตารางการจ่ายเงินปันผลเป็นเงินสด

*วันไม่ได้รับสิทธิปันผล : คือ วันที่ทำรายการซึ่งเมื่อผู้ซื้อแสดงความเป็นเจ้าของหุ้นแล้ว จะไม่ได้รับสิทธิต่างๆ ที่เกี่ยวข้อง เช่น สิทธิในการรับเงินปันผล สิทธิในการซื้อหุ้นเพิ่ม แต่ยังคงได้รับสิทธิในการเข้าร่วมประชุมผู้ถือหุ้น

| รหัส | พื้น | วันการศึกษา | วันพฤหัสฯ | สัดส่วน |

|---|---|---|---|---|

| จีเอชซี | สายยาง | วันที่ 1 พฤศจิกายน | วันที่ 22 พฤศจิกายน | 20% |

| ทีเอฟซี | เอชเอ็นเอ็กซ์ | วันที่ 1 พฤศจิกายน | วันที่ 20 พฤศจิกายน | 12% |

| ซีแอลดับบลิว | สายยาง | วันที่ 31 ตุลาคม | วันที่ 25 พฤศจิกายน | 4% |

| พีซีซี | อัพคอม | วันที่ 31 ตุลาคม | วันที่ 14 พฤศจิกายน | 15% |

| บีเอชเอ | อัพคอม | วันที่ 31 ตุลาคม | วันที่ 12 พฤศจิกายน | 6% |

| เอบีอาร์ | สายยาง | วันที่ 30 ตุลาคม | วันที่ 21 พฤศจิกายน | 20% |

| ดีเอชที | เอชเอ็นเอ็กซ์ | วันที่ 30 ตุลาคม | วันที่ 29 พฤศจิกายน | 5% |

| บีดีดับบลิว | อัพคอม | วันที่ 30 ตุลาคม | วันที่ 20 พฤศจิกายน | 12% |

| เอ็กซ์ดีเอช | อัพคอม | วันที่ 29 ตุลาคม | วันที่ 8 พฤศจิกายน | 8% |

*ข้อคิดเห็นและคำแนะนำที่ระบุไว้ในบทความมีไว้สำหรับการอ้างอิงเท่านั้น

ที่มา: https://phunuvietnam.vn/nhan-dinh-ve-thi-truong-chung-khoan-tuan-28-10-1-11-20241028083653896.htm

![[ภาพ] พิธีเปิดประชุมใหญ่พรรครัฐบาลครั้งที่ 1 อย่างสมเกียรติ](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/13/1760337945186_ndo_br_img-0787-jpg.webp)

![[ภาพ] เลขาธิการพรรคโต ลัม เข้าร่วมพิธีเปิดการประชุมใหญ่พรรครัฐบาลครั้งที่ 1](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/13/1760321055249_ndo_br_cover-9284-jpg.webp)

การแสดงความคิดเห็น (0)