VN Endeksi yükseliyor

Piyasa, ayın son haftasında keskin bir ayrışmaya rağmen, Ağustos ayını dört hafta üst üste pozitif kazançlarla tamamladı. Bu, yüzdesel olarak (Ocak 2018'den bu yana) yedi buçuk yıldan uzun süredir görülen en güçlü ay ve tarihin en güçlü çıkış aylarından biri oldu.

VN Endeksi, Temmuz ayına göre %11,96, 2024 yıl sonuna göre ise %32,8 artışla ayı 1.682,21 puanda kapattı. VN30 ise Temmuz ayına göre %15,49, 2024 yıl sonuna göre ise %38,7 artışla ayı 1.865,38 puanda kapattı.

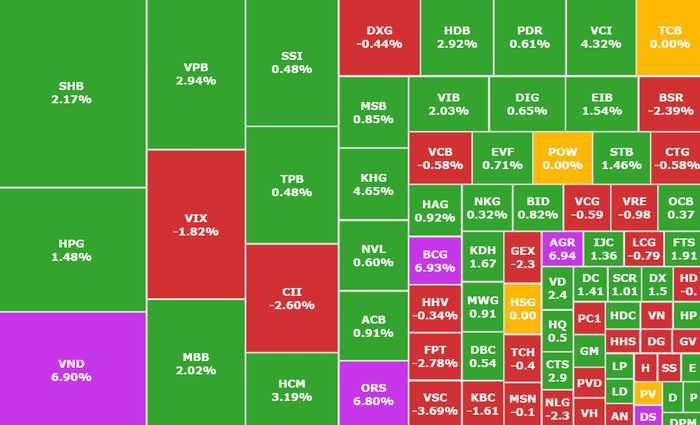

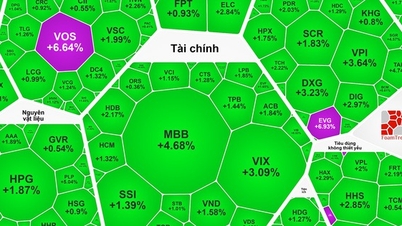

Ağustos ayında VN Endeksi Ocak 2018'den bu yana en büyük artışı kaydetti (Ekran Görüntüsü: SSI iBoard)

Vietnam borsası (TTCK), geçen haftanın son seansında likidite rekor kırarak güçlü bir artış gösterdi ve 20 haftalık ortalamaya göre %22 artışla 44.970,5 milyar VND'ye ulaştı.

Sektör gruplarına bakıldığında, 21 sektör grubundan 18'inin puan kazanmasıyla yeşil sektör öne çıktı. Önde gelen üç grup Menkul Kıymetler (%12,51), Perakende (%6,89) ve Çelik (%5,35) oldu. Buna karşılık, Petrol ve Gaz (%4,0), Sanayi Bölgesi Gayrimenkul (%0,72) ve Kimyasallar (%0,65) bu hafta düzeltme baskısı altında kalan tek üç sektör grubuydu.

Yabancı yatırımcılar açısından net satış hareketi devam etti ve haftanın sonunda 11.138 milyar VND'ye ulaştı. Özellikle, 2.624 milyar VND'ye ulaşan HPG ( Hoa Phat Steel, HOSE), 1.448 milyar VND'ye ulaşan VPB (VPBank, HOSE) ve 894 milyar VND'ye ulaşan SSI (SSI Securities, HOSE) dikkat çekti. Bunun aksine, en çok net alım yapan üç hisse senedi 489 milyar VND ile GMD (Gemadept, HOSE), 220 milyar VND ile VND (VNDirect Securities, HOSE) ve 189 milyar VND ile MSB (MSB, HOSE) oldu.

Eylül ayının başındaki piyasaların gözde noktaları

Dünya piyasalarından gelen bilgilere göre, ABD hisse senetleri hareketli bir Ağustos ayını tarihi zirvenin üzerinde uzun vadeli bir fiyat artışıyla tamamladı. Sadece hisse senetleri değil, diğer yatırım kanalları da dikkat çekici dalgalanmalar kaydetti. Dünya altın fiyatları, ABD Merkez Bankası'nın (Fed) yakında faiz oranlarını düşüreceği beklentileri sayesinde Nisan 2025'ten bu yana en yüksek seviye olan %4,8 arttı.

Kripto para piyasasında, olumlu yasal ortam, stablecoinlere (kripto para) olan ilgi dalgası ve büyük şirketlerin Ether'i stoklaması sayesinde Ether beklenmedik bir şekilde Bitcoin'in yerini alarak lider "yıldız" haline geldi.

Makro tarafta, Fed'in tercih ettiği enflasyon ölçütü olan çekirdek kişisel tüketim harcamaları (PCE) fiyat endeksi, yıllık bazda %2,9 artarak Şubat 2025'ten bu yana en yüksek seviyeye ulaştı. Piyasalar bu hafta ABD hükümetinin Ağustos ayı istihdam raporunu bekliyor. Reuters anketine göre, dünyanın bir numaralı ekonomisinin Temmuz ayındaki hayal kırıklığı yaratan rakamdan çok da farklı olmayan yaklaşık 75.000 istihdam yaratması bekleniyor. Bu bilgi, Fed'in para politikası kararında rol oynuyor.

Ulusal Bayram tatilinin ardından Eylül ayına girerken, piyasanın güçlü bir şekilde dalgalanması bekleniyor. SHS Research'e göre, VN Endeksi 1.650 puan civarında bir destek bölgesini korurken, 1.600 puan seviyesi önemli bir "savunma" rolü oynuyor. Ayrıca, bazı yorumlar kısa vadeli birikim durumunun hâlâ baskın olduğunu ve likiditenin azaldığı durumlarda "yanal" senaryonun kaçınılmaz olduğunu düşünüyor.

Piyasalar için önemli bir destek, Devlet Bankası'nın son dönemdeki esnek döviz kuru politikası ve Fed'in faiz oranlarını düşüreceği beklentilerinin bir araya gelmesiyle oluşuyor. Bu durum, sermaye akışlarını destekleyecek ve hisse senedi piyasasında olumlu bir hava yaratacak bir temel oluşturuyor. Ayrıca, piyasalardaki toparlanma hikayesi de önemli bir katalizör olmaya devam ediyor.

Tatil sonrası pazarı

Ağustos 2025'in tamamında VN Endeksi yaklaşık 180 puan, yani yaklaşık %12 artışla 1.682,2 puanda kapandı. Ortalama eşleşen likidite, 2 Eylül tatiline yaklaşırken yatırımcıların temkinli tutumunu yansıtarak, bir önceki haftaya göre yaklaşık %29 azaldı.

Yuanta Menkul Kıymetler istatistikleri, VN Endeksinin 2 Eylül tatilinden önceki 3-5 gün içinde genellikle ortalama %1 ve %1,4 oranında arttığını göstermektedir. Tatil sonrasında endeks yükseliş ivmesini korusa da, Eylül ayının daha olumsuz döngüsüne girdiğinde yavaşlama eğilimi göstermektedir.

Tatil sonrasında likiditenin yüksek kalması muhtemel ancak puan bazında VN-Endeksi kısa vadede yüksek değerleme bölgesine yaklaşıyor.

Geçtiğimiz hafta piyasaya yön veren hisse senetleri (Ekran Görüntüsü: SSI iBoard)

Olumlu bir senaryoda, büyük sermayeli hisseler liderliğini sürdürebilir, ancak nakit akışının iyi temellere sahip orta ve küçük sermayeli hisselere kayması muhtemeldir. Kısa vadede, istikrarlı özellikleri ve yabancı yatırımcıların beğenisine uygunluğu sayesinde sanayi bölgesi, deniz ürünleri, elektrik, petrol ve gaz hizmetleri ile hammadde (kauçuk, taş, çelik) sektörlerinin büyümesi beklenmektedir.

Ayrıca, bankacılık grubu düşük faiz oranlarının avantajı sayesinde kilit bir rol oynamaya devam ediyor; menkul kıymetler grubu ise tüm piyasadaki bol likiditeden ve büyüme beklentilerinden faydalanıyor. Gayrimenkul, sanayi bölgeleri, inşaat ve kamu yatırım sektörlerinin de Hükümet'in krediyi genişletme ve kamu yatırımlarını teşvik etme politikası sayesinde umut vadedeceği öngörülüyor.

Eylül 2025 hisse senedi yoklaması

Mirae Asset Vietnam Securities (MAS), Eylül 2025 için 12 ayda %31'e kadar fiyat artışı potansiyeline sahip orta ve uzun vadeli hisse senedi önerileri listesini yayınladı. Listede şunlar yer alıyor: FPT (FPT, HOSE), CTR (Viettel Construction, HOSE), VNM (Vinamilk, HOSE), TNG (TNG, HNX), PVS (Vietnam Petroleum Engineering, HNX), PLX (Petrolimex Nghe Tinh, HNX), VSH (Vinh Son - Song Hinh Hydropower, HOSE), GEG (Gia Lai Electricity, HOSE), BWE (Binh Duong Water - Environment, HOSE).

Vinamilk (VNM), %31'lik beklenen artışla dikkat çeken bir isim. Yıl başından bu yana VNM, yaklaşık %2 oranında hafif bir düşüşle piyasanın güçlü artışının hemen dışında kalırken, VN Endeksi %33 artarak 2022'deki eski zirveyi aştı.

Yurt dışı pazarı, VNM için ana büyüme itici gücü haline gelecektir. Yurt içi talebin yavaş toparlanması nedeniyle, yurt içi gelir, ürün fiyatlarındaki artışlar sayesinde yıllık ortalama %2 oranında artacaktır. MAS, VNM'nin 2025 yılı gelirinin 64.156 milyar VND'ye (+%3,8 yıllık bazda) ulaşmasını ve net kârının 9.509 milyar VND (+%0,6) olmasını öngörmektedir.

%11'lik beklenen getiri ve 2034 sonrası %3'lük uzun vadeli büyüme oranı baz alındığında, VNM hisse başına 79.100 VND olarak değerleniyor.

Ayrıca, PVS ve PLX'in de içinde bulunduğu petrol ve gaz grubu, sırasıyla %30 ve %31 oranında artış potansiyeliyle oldukça değerleniyor.

PVS'nin, Block B projesi ve diğer projeler sayesinde gelecekte yıllık yaklaşık 200 milyar VND'lik bir kâr elde etmesi bekleniyor; bu da PVS'nin 5 yıllık ortalamasının %33'üne denk geliyor. MAS, PVS için hisse başına 44.000 VND'lik bir hedef belirliyor.

Bu arada PLX, Sanayi ve Ticaret Bakanlığı'nın sağladığı avantajlardan yararlanarak, yatırımcıların sabit maliyet bileşenlerine bağlı kalmak yerine, perakende fiyatlarını gerçek arz ve talebe göre belirlemelerine olanak tanıyor. MAS, PLX'in 2025-2030 dönemindeki net kâr bileşik büyümesinin %13,5'e ulaşacağını ve hisse başına 47.300 VND değerinde olacağını öngörüyor.

Elektrik ve su grubunda GEG, VSH ve BWE olmak üzere 3 hisse senedi bulunmaktadır. Teknoloji grubunda ise FPT ve CTR bulunmaktadır.

VN Endeksinin yıl sonuna kadar 1.800 puanı aşması bekleniyor

Vietcombank Securities (VCBS), yılın son aylarına ilişkin stratejik raporunda, VN Endeksi'nin Temmuz ve Ağustos aylarındaki büyüme ivmesini değerlendirdi. VN Endeksi, 1.688 puanla (26 Ağustos 2025) en yüksek seviyeye ulaşarak dönemin zirvesine yaklaşıyor.

Piyasalarda toparlanma beklentisi, büyümeyi artıracak sert politikalar ve esnek diplomasiden gelecek adımlarla VCBS, VN-Index'in 2025'in son aylarında 1.838 puanla pozitif senaryoyu fethetmeye devam etmesini bekliyor.

VCBS, yükseliş sürecinde piyasanın güçlü dalgalanmalardan kaçınamayacağını, yüksek enflasyon baskısının ortaya çıkması, para politikasında değişim ve geri dönüşler gibi önemli risklerle birlikte geri dönüş riskinin de bulunduğunu düşünüyor.

Yatırım stratejilerinin, başta Bankacılık, Menkul Kıymetler, Gayrimenkul, Tüketici Perakende ve İnşaat olmak üzere 5 iç sektör grubu olmak üzere sermaye faktörlerine göre önceliklendirilmesi gerekiyor.

Yorumlar ve öneriler

Mirae Asset Securities Yatırım Danışmanlığı Başkanı Sayın Dang Van Cuong , VN - Index'in 1.700 puanlık direnç bölgesini test etmeye devam etmesiyle olumlu bir işlem haftası geçirdi, menkul kıymetler grubu tarihi zirveyi aştı ve endekse olumlu katkı sağlayan parlak bir nokta haline geldi.

Piyasanın Eylül ayında yeni zirvelere tırmanmaya devam etmesi bekleniyor. Geçen haftaki artış farklı bir seyir izlese de, bu, fiyat tabanını sağlamlaştırmak için gerekli bir "yükseliş trendinde birikim" aşaması olarak değerlendirilebilir. VN Endeksi'nin 1.700 puan civarındaki geçici durgunluğu, esas olarak psikolojik faktörleri yansıtırken, talep iyi durumda ve dalgalanmalar sırasında satış baskısını sürekli olarak absorbe ediyor.

VN Endeksi "yükseliş trendi birikim" bölgesine girdi

Yabancı yatırımcıların son dönemdeki yoğun net satış faaliyetleri, piyasada belli bir baskı yaratabilecek önemli bir etken olarak dikkat çekiyor.

Yabancı net satışlar kısa vadede baskı yaratsa da, ekonominin güçlü iç dinamikleri önümüzdeki dönemde borsanın büyüme ivmesini güçlendiriyor. Piyasalarda toparlanma olasılığı, Fed'in para politikasını gevşetme beklentileri ve istikrarlı şirket kârı büyümesi gibi temel etkenler, değerlemelerin iyileşmesi ve yatırımcı güveninin güçlenmesi için temel oluşturuyor.

Bu nedenle, endeks direnç bölgesine yaklaştığında oranı kovalamak yerine, teknik düzeltmelerden yararlanarak oranı artırmak mantıklı bir stratejidir. Yatırımcılar, likiditeden faydalandığı ve kamu yatırım ivmesi sayesinde beklentileri, endüstriyel gayrimenkulleri ve altyapıyı iyileştirdiği için menkul kıymetler grubuna öncelik vermelidir. Aynı zamanda, kâr baskısı altında olan ancak yine de büyüme potansiyeli olan bazı önde gelen banka kodlarını seçin. Aynı zamanda, savunma için %20-25 nakit bulundurmanız ve piyasa dalgalandığında dağıtmaya hazır olmanız önerilir.

Phu Hung Securities, endeksin 1.690-1.700 puanlık direnç bölgesinde durakladığını, trendin bir denge noktası bulup tekrar yükselişe geçeceğini belirtti. Teknik göstergeler iyileşme gösterdi, ancak düzeltmenin sona erdiğini henüz doğrulamadı. Nakit akışı hızla dolaşıyor, güçlü bir farklılaşma var, birçok hisse senedi trendi kırdı ve toparlanamadı. VN Endeksi, 1.680 puan eşiği civarında yatay dalgalanmaya devam edebilir. Genel strateji, sektördeki lider hisse senetlerine odaklanmaktır; yatırımcılar, sinyal net olmadığında fiyatları kovalamak için acele etmemelidir. Öncelikli gruplar Bankacılık, Gayrimenkul, Menkul Kıymetler ve Kamu Hizmetleri (Elektrik)'dir.

TPS Menkul Kıymetler Endeksin 1.694 puanlık dirence dokunmasının ardından satış baskısının endeksi geri çektiği, ancak yine de yeşil bölgede kapandığı düşünülüyor. 1.694 puanlık bölge hassas bir psikolojik direnç bölgesi olarak kabul ediliyor. Satış baskısı çok güçlü değilse, endeksin yukarı yönlü ivme kazanmak için 1.600-1.700 puan aralığında dalgalanması muhtemel.

Bu haftanın temettü ödeme takvimi

İstatistiklere göre 3-5 Eylül haftasında temettü ödeme kararı alan 14 işletme bulunuyor, bunlardan 13'ü nakit, 1'i ise karma temettü ödüyor.

En yüksek oran %100, en düşük oran ise %3'tür.

1 işletme karışık ödeme yapıyor:

Bach Tuyet Cotton Anonim Şirketi (BBT, UPCoM), temettüyü iki şekilde öder: nakit ve ek ihraç. Ek ihraçta, temettüden önceki son tarih %100 oranında 5 Eylül'dür.

Nakit temettü ödeme planı

*Temettüden önceki tarih: Alıcının, hisselere sahip olduğunu tespit etmesiyle birlikte, temettü alma hakkı, ek ihraç edilmiş hisse senedi satın alma hakkı gibi ilgili haklardan yararlanamayacağı, ancak genel kurul toplantısına katılma hakkından yararlanabileceği işlem tarihidir.

| Kod | Zemin | Küresel Eğitim Günü | TH Günü | Oran |

|---|---|---|---|---|

| IST | UPCOM | 3/9 | 15 Eylül | %20,5 |

| GSM | UPCOM | 3/9 | 6/10 | %20 |

| PSP | UPCOM | 3/9 | 7/11 | %3 |

| V12 | HNX | 4/9 | 6/10 | %6 |

| VDL | HNX | 4/9 | 30 Eylül | %15 |

| PSW | HNX | 4/9 | 24 Eylül | %5 |

| HTV | HORTUM | 4/9 | 25 Eylül | %3 |

| SZC | HORTUM | 4/9 | 7/10 | %10 |

| Lisans | HNX | 4/9 | 19 Eylül | %10 |

| DVN | UPCOM | 4/9 | 30 Eylül | %10 |

| PIS | UPCOM | 5/9 | 16 Eylül | %10 |

| TNP | UPCOM | 5/9 | 22 Eylül | %20 |

| Gündüz Farı | HORTUM | 5/9 | 29 Eylül | %20 |

| BBT | UPCOM | 5/9 | 6/10 | %5 |

Kaynak: https://phunuvietnam.vn/chung-khoan-tuan-3-9-5-9-thi-truong-sau-nghi-le-can-luu-y-gi-20250903081029971.htm

![[Fotoğraf] Cat Ba - Yeşil ada cenneti](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F04%2F1764821844074_ndo_br_1-dcbthienduongxanh638-jpg.webp&w=3840&q=75)

![[İnfografik] 4-10 Aralık tarihleri arasında vergiye tabi değeri belirlemek için çapraz hesaplanan döviz kurları](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/04/1764832340841_infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-4-1012-20251204120447.jpeg)

![[VIMC 40 günlük yıldırım hızı] Da Nang Limanı: Birlik - Yıldırım hızı - Bitiş çizgisine doğru ilerleme](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/04/1764833540882_cdn_4-12-25.jpeg)

Yorum (0)