الديون المعدومة للنظام بأكمله تتجاوز 5٪

أدى الارتفاع الحاد في الديون المعدومة إلى ارتفاع حاد في مخصصات مخاطر الائتمان، مما أدى إلى تآكل الأرباح وتراجع مكافآت تيت لموظفي البنوك. وقد أدى ذلك إلى عزوف بعض المؤسسات الائتمانية عن الاحتفالات برأس السنة الجديدة. حتى أن المدير العام لشركة تأجير تمويلي تابعة لبنك تجاري كبير اضطر إلى مغادرة الحفل لأنه "لم يكن في مزاج مناسب للاحتفال" - وفقًا لما ذكره أحد مرؤوسيه لموقع فييتنام نت.

في السابق، كانت اجتماعات الشركات متوترة للغاية، وتمحورت حول تصنيف الديون المعدومة لعملاء الشركات. هل نحتفظ بمجموعة الديون أم ننقلها إلى مجموعة أخرى؟ هل سيساعد استمرار دعم الشركات في إعادة هيكلة ديونها على استعادة إنتاجها وأعمالها؟ لطالما كانت هذه هي مخاوف قادة المؤسسات الائتمانية في الآونة الأخيرة.

قال موظف في الشركة المذكورة لموقع فييتنام نت: "بلغت أرباح عام ٢٠٢٣ قبل المخصصات حوالي ٢٥٠ مليار دونج. وبعد المخصصات، لم يتبقَّ سوى أكثر من ١٠٠ مليار دونج. في هذه المرحلة، الأمل في الحصول على مكافأة تيت ضئيل للغاية. لم يسبق أن شهدنا عامًا بمثل هذا الجو الكئيب كما هو الحال هذا العام".

وفي المؤتمر الصحفي حول تنفيذ مهام الصناعة المصرفية في عام 2024 الذي عقد في أوائل يناير، قال السيد فام تشي كوانج، مدير إدارة السياسة النقدية في بنك فيتنام المركزي، إنه على الرغم من أن بنك فيتنام المركزي عمل بمرونة كبيرة مع حلول متزامنة، إلا أن الديون المعدومة زادت بسرعة في الآونة الأخيرة، والآن تجاوزت نسبة الديون المعدومة للصناعة بأكملها 5٪ من إجمالي الديون المستحقة للنظام بأكمله.

يتم تحديد الديون المعدومة للمؤسسات الائتمانية لتشمل الديون المتأخرة عن السداد لمدة 3 أشهر أو أكثر، والتي تتوافق مع ديون المجموعة 3 (الديون دون المستوى)، وديون المجموعة 4 (الديون المشكوك في تحصيلها)، وديون المجموعة 5 (الديون ذات الخسارة المحتملة لرأس المال).

وبحسب اللوائح، ترتفع مخصصات مخاطر الائتمان تدريجيا من 20% للديون من المجموعة 3، إلى 50% للديون من المجموعة 4، و100% للديون من المجموعة 5.

تشير التقارير المالية للربع الرابع من عام 2023 للبنوك إلى أن الزيادة في ديون المجموعة الخامسة مقارنة بعام 2022 تحدث في معظم البنوك.

في BIDV ، ارتفع دين المجموعة 5 بنسبة 8.33٪ إلى 12،868 مليار دونج في سياق زيادة جميع مجموعات الديون مقارنة بنهاية عام 2022.

في بنك فييتين ، ارتفعت ديون المجموعة الخامسة بنسبة 50% لتصل إلى ما يقارب 9,400 مليار دونج فيتنامي في 31 ديسمبر 2023. كما ارتفعت ديون المجموعة الرابعة بنسبة 108% لتصل إلى 4,700 مليار دونج فيتنامي. ومن الأخبار الإيجابية أن ديون المجموعة الثانية (الديون التي تستدعي الاهتمام) وديون المجموعة الثالثة في بنك فييتين انخفضت بشكل حاد مقارنةً بنهاية عام 2022.

إن رقم الديون المعدومة في بنك فيتكوم يثير القلق بشكل أكبر لأن هذه هي السنة الرابعة على التوالي التي ترتفع فيها الديون المعدومة من حيث القيمة المطلقة والنسبة.

اعتبارًا من 31 ديسمبر 2023، وصلت الديون المعدومة لبنك فيتكوم إلى 12،455 مليار دونج، بزيادة قدرها 59.3٪ مقارنة بنهاية عام 2022 وتمثل 0.98٪ من إجمالي الديون المستحقة للبنك، في حين كان هذا المعدل 0.68٪ في عام 2022، و0.64٪ في عام 2021 و0.62٪ فقط في عام 2020.

ومن الجدير بالذكر أن الديون المعدومة لبنك فيتكوم ارتفعت بنسبة 18% لتصل إلى أكثر من 7,800 مليار دونج بحلول نهاية عام 2023. وفي المقابل، انخفضت نفقات مخصصات مخاطر الائتمان بشكل حاد بنسبة 51.8% لتصل إلى 4,565 مليار دونج.

الحزن ليس شخصيًا

وارتفعت الديون المعدومة بشكل عام والديون من المجموعة الخامسة بشكل حاد في البنوك التجارية، حتى تلك البنوك ذات شهية المخاطرة المنخفضة.

أعلن بنك باو فيت التجاري (BVBank) أن نسبة الديون المعدومة قد ارتفعت بنهاية عام 2023 إلى 3.31% (2.79% في عام 2022). واضطر البنك إلى زيادة مخصصاته في الربع الأخير من العام، حيث بلغت تكاليف مخصصات مخاطر الائتمان 135 مليار دونج فيتنامي، بزيادة قدرها 34% عن نفس الفترة. وبلغت تكاليف مخصصات مخاطر الائتمان المتراكمة على مدار العام حوالي 280 مليار دونج فيتنامي، بزيادة قدرها 23% مقارنة بعام 2022. وبالتالي، بلغ صافي الربح قبل الضريبة في نهاية عام 2023 حوالي 72 مليار دونج فيتنامي، بانخفاض قدره 84% مقارنة بعام 2022.

ومع ذلك، فإنّ مؤشر التفاؤل لبنك BVBank هو أن عام 2023 سيشهد انتقالًا ناجحًا إلى قطاع القروض الشخصية. فبينما لم تتجاوز نسبة القروض الشخصية المتوسطة 54% من إجمالي الديون المستحقة خلال الفترة 2019-2022، فقد وصلت هذه النسبة إلى 70% بحلول عام 2023.

إن هدفنا هو أن نصبح بنك تجزئة مع شريحة عملاء تتكون بشكل أساسي من الأفراد من شأنه أن يساعد على تنويع مستوى المخاطر، وبالتالي تحسين جودة الأصول تدريجيا.

ويحدث الشيء نفسه مع البنوك التجارية مثل VIB عندما يمثل الإقراض للشركات والأفراد غالبًا أكثر من 80% من إجمالي القروض القائمة (84.41% في عام 2023 و89% في عام 2022).

ومع ذلك، ارتفعت مخصصات مخاطر الائتمان لدى بنك فيينا الدولي بنسبة 39% على أساس سنوي لتصل إلى أكثر من 4,200 مليار دونج فيتنامي. وفي عام 2023، استرد البنك أيضًا أكثر من 692 مليار دونج فيتنامي من الديون التي تمت معالجتها في السنوات السابقة (بزيادة قدرها 83% مقارنة بعام 2022).

بلغت نسبة الديون المعدومة لبنك فيينا الدولي (VIB) بنهاية عام ٢٠٢٣ ٢.٢٪ (١.٧٩٪ في عام ٢٠٢٢). في المقابل، انخفضت ديون المجموعة الخامسة بنسبة ١٠٪ مقارنةً بنهاية عام ٢٠٢٢ لتصل إلى ٢٢٠٠ مليار دونج فيتنامي.

وكما هو الحال مع بنك إكسم، ارتفعت نسبة الديون المعدومة من 1.8% في بداية العام إلى 2.65%. هذا أجبر البنك على تخصيص ما يقرب من 700 مليار دونج لمخصصات مخاطر الائتمان (أي ما يزيد بسبعة أضعاف عن العام السابق). وبالتالي، انخفض الربح قبل الضريبة بنسبة 27% ليصل إلى 2,720 مليار دونج.

في بنك ACB، على الرغم من أن نسبة الديون المعدومة لديه كانت منخفضة دائمًا، إلا أن ديونه في جميع الفئات الثلاث قد ازدادت خلال العام الماضي. حاليًا، يتجاوز حجم الديون المعدومة لدى البنك 5,800 مليار دونج فيتنامي، بزيادة حادة بلغت 93% مقارنة بنهاية عام 2022، وهو ما يمثل 1.2% من إجمالي الديون القائمة. كما ارتفعت تكاليف مخصصات مخاطر الائتمان لدى ACB بشكل كبير من 70 مليار دونج فيتنامي في عام 2022 إلى 1,804 مليار دونج فيتنامي في عام 2023.

يُعتبر بنك TPBank من البنوك التي تُسيطر على ديونها المعدومة بنسبة تقل عن 1%. ومع ذلك، بنهاية عام 2023، بلغت نسبة الديون المعدومة لديه 2.04%، لتصل إلى 4,200 مليار دونج.

وبحسب البنوك، فإن تأثير ارتفاع أسعار الفائدة على تعبئة رأس المال في السوق في الأشهر الأخيرة من عام 2022 والربع الأول من عام 2023 أدى إلى زيادة كبيرة في تكلفة سداد الفائدة على الودائع في عام 2023. وإلى جانب زيادة الديون المعدومة بسبب صعوبات العملاء، ارتفعت أيضًا تكلفة المخصصات، مما أثر على الأرباح.

مصدر

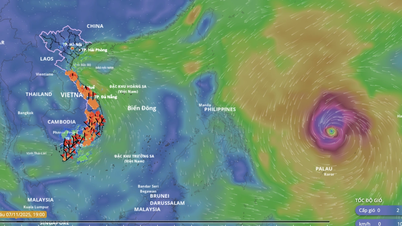

![[صورة] دا نانغ: مئات الأشخاص يتعاونون لتنظيف طريق سياحي حيوي بعد العاصفة رقم 13](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/07/1762491638903_image-3-1353-jpg.webp)

تعليق (0)