Eine aktuelle Analyse von FiinRatings ergab, dass die Gesamtkosten für die Emission grüner Anleihen, basierend auf Erfahrungen aus ausländischen Märkten und internationaler Forschung, insbesondere auf Grundlage des Kostensimulationsmodells des Weltwirtschaftsforums , direkte Kosten (einmalige und periodische) sowie indirekte Kosten für die Einhaltung von Offenlegungsstandards und Zielen für nachhaltige Entwicklung umfassen.

Theoretisch stehen diese Kosten im Verhältnis zum Nutzen. In der Praxis kann der Unterschied jedoch erheblich sein, insbesondere für Emittenten, die zum ersten Mal grüne Anleihen begeben oder über ein geringes Volumen verfügen. Dies stellt eine große Kostenbarriere beim Zugang zum Kapitalkanal für grüne Anleihen dar.

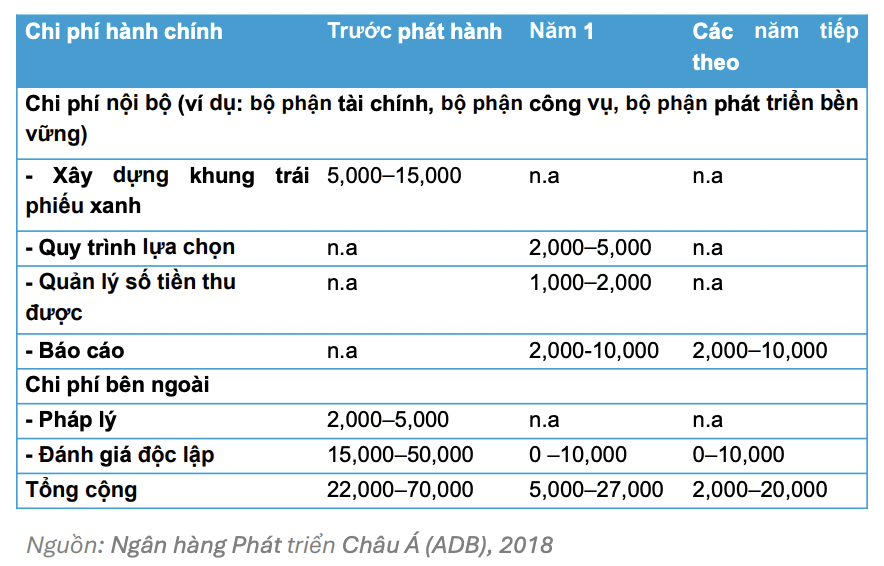

|

| Kosten, die bei der Emission grüner Anleihen anfallen (Einheit: USD) |

Die Kosten für die Vorbereitung der Emissionsphase machen in der Regel den größten Teil aus. Daher müssen Unternehmen bereits in der Voremissionsphase sorgfältig vorgehen. Dazu gehört die Auswahl von Projekten, die Umweltkriterien erfüllen, der Aufbau eines transparenten Kapitalmanagementsystems und die Einrichtung eines Prozesses zur Überwachung der Kapitaleffizienz.

Um diese Hindernisse abzubauen, ist die Unterstützung von Interessengruppen, insbesondere des öffentlichen Sektors, erforderlich, um den Nutzen zu erhöhen und die Kosten zu senken und so die Entwicklung grüner Finanzmärkte zu fördern.

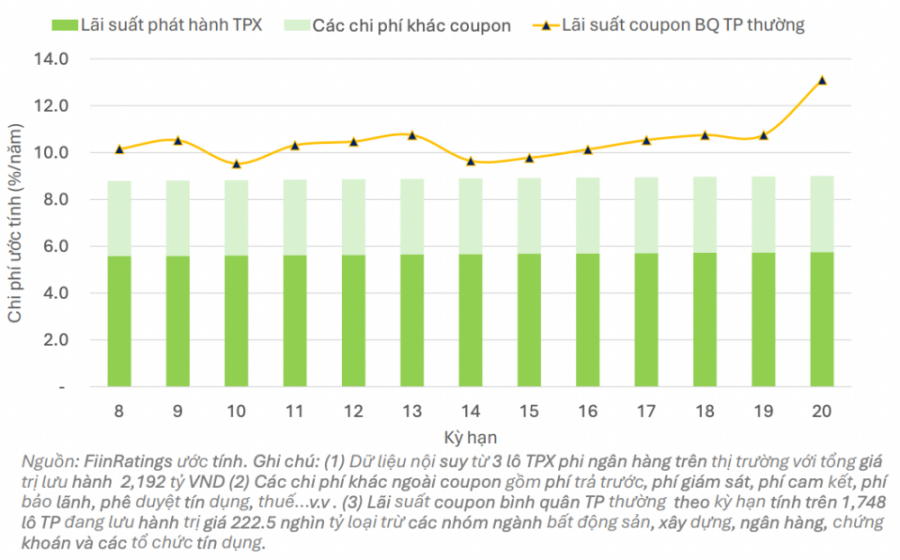

FiinRatings schätzt den Emissionszinssatz für die jüngsten Emissionen grüner Anleihen auf dem vietnamesischen Markt auf rund 6 %. Die damit verbundenen Kosten, wie beispielsweise Garantiegebühren zwischen 1,5 % und 2,5 % (abhängig von der Bewertung der Garantieorganisation), Vorfälligkeitsgebühren von etwa 1 % und Bereitstellungsgebühren von unter 1 % sowie sonstige Gebühren, belaufen sich auf weitere Kosten.

Im Allgemeinen liegen die geschätzten Gesamtkosten der Emission von grünen Anleihen durch Unternehmen immer noch etwa 1-2% niedriger als der durchschnittliche Zinssatz für reguläre Anleihen, die von Unternehmen der gleichen Branche emittiert werden.

|

| Schätzungen der Kuponzinsen und anderer Kosten im Zeitverlauf für einige kürzlich von nichtfinanziellen Unternehmen emittierte grüne Anleihen |

Die Emission grüner Anleihen auf dem vietnamesischen Markt ist noch recht gering. Es wird jedoch erwartet, dass sich dieser Markt in der kommenden Zeit dank einer Reihe wichtiger Faktoren deutlich stärker entwickeln wird.

Erstens ist der Rechtsrahmen zunehmend vollständig und einheitlich. Die Regierung erlässt Richtlinien, nationale Kriterien für die grüne Klassifizierung sowie Steueranreize und Wertpapierdienstleistungen, um die Emission und Investition in grüne Anleihen zu fördern. Dadurch entsteht ein solider, transparenter und günstiger Rechtsrahmen für Unternehmen und Investoren, um am Markt teilzunehmen.

Zweitens steigt die Investorennachfrage aufgrund des Trends, nach ESG-Kriterien (Umwelt, Soziales und Unternehmensführung) zu investieren. Investoren suchen nicht nur nach Rendite, sondern interessieren sich auch für Projekte mit positiven Auswirkungen auf Umwelt und nachhaltige Entwicklung. Dies treibt die steigende Nachfrage nach grünen Anleihen als effizientes und sozial sinnvolles Finanzinstrument an.

Schließlich stellte FiinRatings fest, dass Unternehmen zunehmend proaktiv grüne Finanzierungsrahmen entwickeln und unabhängige Bewertungen gemäß internationalen Standards wie denen der Climate Bonds Initiative (CBI) und der International Capital Market Association (ICMA) durchführen. Diese Standardisierung trägt dazu bei, den Ruf und die Transparenz grüner Anleihen zu verbessern und Vertrauen bei in- und ausländischen Investoren zu schaffen.

Quelle: https://baodautu.vn/phat-hanh-trai-phieu-xanh-chi-phi-co-la-rao-can-d303224.html

![[Foto] Premierminister Pham Minh Chinh trifft sich mit Vertretern herausragender Lehrer](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/15/1763215934276_dsc-0578-jpg.webp)

![[Foto] Generalsekretär To Lam empfängt Vizepräsident der Luxshare-ICT-Gruppe (China)](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/15/1763211137119_a1-bnd-7809-8939-jpg.webp)

Kommentar (0)