Utilisez les factures électroniques conformément à la réglementation.

La facture est un document particulier, servant à la fois à enregistrer la transaction de vente de biens et de prestation de services entre le vendeur et l'acheteur, reflétant le volume des transactions économiques , et à servir de base à la comptabilité et à la détermination des obligations fiscales des contribuables.

Par conséquent, le respect volontaire des règles d'utilisation des factures par les particuliers et les entreprises est la condition préalable à la création d'un environnement commercial sain et constitue la première preuve du respect des politiques et des lois fiscales.

Depuis la mise en place de la facturation électronique et jusqu'au 19 juillet 2024, on estime à 8,54 milliards le nombre de factures électroniques reçues et traitées par l'administration fiscale. À ce jour, 75 429 entreprises à l'échelle nationale se sont inscrites pour utiliser la facturation électronique issue des caisses enregistreuses, ce qui représente plus de 648,1 millions de factures émises.

Ce résultat constitue une réalisation remarquable du secteur fiscal, mais il exige également que la gestion fiscale soit effectuée dans un environnement d'application de technologie numérique afin de pouvoir traiter de grandes quantités de données sur les factures électroniques, combinée au respect volontaire des obligations fiscales des contribuables envers le budget de l'État.

Récemment, grâce à la base de données du système de facturation électronique, l'administration fiscale a renforcé l'informatisation des mesures de contrôle et de gestion de l'utilisation des factures électroniques en analysant et en synthétisant les données d'achat/vente figurant sur les factures, ce qui permet de détecter les irrégularités de facturation conduisant à des déclarations mensongères, à la fraude fiscale et aux demandes de remboursement d'impôt non conformes aux activités de production et commerciales réelles, dans le but de détourner des fonds publics.

La plupart des infractions fiscales constatées sont dues à l'incapacité des contribuables à justifier l'exactitude des montants d'impôts déclarés et payés au regard de leur activité réelle, en raison d'indices de fraude ou d'utilisation de factures falsifiées. Par conséquent, les autorités fiscales doivent mettre en œuvre des mesures de contrôle appropriées, telles que des inspections, des audits et le respect des décisions administratives, afin de prévenir tout manque à gagner pour les finances publiques.

Par conséquent, pour prouver l'exactitude des impôts déclarés et payés, accélérer le remboursement et éviter toute infraction à la législation fiscale, les contribuables doivent impérativement utiliser la facturation électronique conformément à la réglementation. Plus les transactions d'achat et de vente de biens et de services sont transparentes, plus les fonds publics seront rapidement mis en œuvre.

Le respect de la loi sur les factures est synonyme de transparence dans l'achat et la vente de marchandises.

La Constitution de 2013 stipule que « Chacun a l’obligation de payer ses impôts conformément à la loi. »

Conformément à la réglementation en vigueur relative à l'administration fiscale et aux modalités d'« autodéclaration et d'autopaiement de l'impôt », les contribuables doivent, selon les dispositions du droit fiscal, déterminer les types d'impôts dus, calculer eux-mêmes leurs impôts, les déclarer et les verser au budget de l'État. Ils sont responsables des données déclarées. La déclaration fiscale permet aux contribuables de fournir les informations nécessaires au calcul de l'impôt dû.

Pour la taxe sur la valeur ajoutée (TVA), afin de déterminer le montant de la taxe à payer, les factures d'achat et de vente constituent l'une des preuves reflétant les activités d'achat et de vente du contribuable au cours de la période fiscale si l'achat et la vente de biens et de services sont réels ; en même temps, si l'achat et la vente de biens et de services ne sont pas réels, l'utilisation de la facture créée par le contribuable est illégale et sera traitée conformément à la réglementation.

Pour la déduction de la TVA en amont, la condition importante pour prouver la TVA déductible est de disposer d'une facture de TVA légale pour les biens et services achetés et de documents de paiement non monétaires pour les biens et services achetés d'une valeur de 20 millions de VND ou plus.

Concernant le remboursement de la TVA, il s'agit du remboursement par l'État du montant de la taxe déductible payée en amont aux entreprises et organisations lors de l'achat de biens et de services destinés à leur production ou à leur activité. Par conséquent, une facture de TVA valide constitue l'un des justificatifs du montant de TVA versé par le contribuable à l'État et sera remboursée rapidement.

Pour les dépenses déductibles lors de la détermination du revenu imposable aux fins de l'impôt sur les sociétés, les entreprises sont autorisées à déduire toutes leurs dépenses si elles remplissent les conditions suivantes :

+ Dépenses réelles engagées liées aux activités de production et commerciales de l'entreprise ;

+ Les dépenses sont justifiées par des factures et des documents légaux suffisants, conformément à la loi.

+ Les dépenses liées à l'achat de biens et de services d'une valeur de 20 millions de VND ou plus (prix TVA comprise) doivent être accompagnées d'un justificatif de paiement autre qu'en espèces.

Par conséquent, en respectant scrupuleusement la législation relative aux factures, notamment la disposition selon laquelle « lors de la vente de biens ou de la prestation de services, le vendeur doit émettre une facture à l'acheteur », ainsi que les règles relatives aux paiements non monétaires lors de l'achat de biens et de services, et en déclarant et payant correctement les taxes sur les activités d'achat et de vente, les contribuables ont rendu l'achat et la vente de biens et de services transparents, accélérant ainsi le traitement des dossiers de remboursement de taxes et évitant de figurer sur la liste des risques nécessitant un contrôle fiscal.

Quoc Tuan

Source : https://vietnamnet.vn/hoa-don-dien-tu-nen-tang-cua-hoat-dong-san-xuat-kinh-doanh-lanh-manh-2312733.html

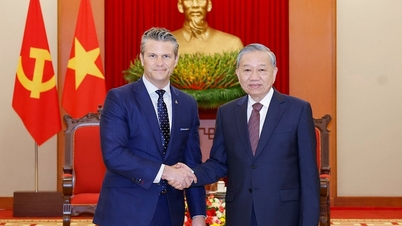

![[Photo] Le président Luong Cuong reçoit le secrétaire américain à la Guerre, Pete Hegseth.](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762089839868_ndo_br_1-jpg.webp)

![[Photo] Lam Dong : Images des dégâts suite à la rupture présumée d'un lac à Tuy Phong](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762078736805_8e7f5424f473782d2162-5118-jpg.webp)

Comment (0)