आज दोपहर (23 नवंबर) को राष्ट्रीय सभा ने पूर्ण सत्र में ऋण संस्थानों पर संशोधित कानून के मसौदे पर चर्चा की। प्रतिनिधियों की कई टिप्पणियाँ प्रारंभिक हस्तक्षेप, विशेष नियंत्रण, ऋण संस्थानों को विशेष ऋण देना, हेराफेरी कम करना, अंतर-स्वामित्व कम करना और कमजोर बैंकों से निपटने जैसे मुद्दों पर केंद्रित थीं।

सबसे महत्वपूर्ण बात यह पहचानना है कि बैंकर कौन सा व्यक्ति या संगठन है।

विधानसभा हॉल में बोलते हुए, प्रतिनिधि ट्रिन्ह ज़ुआन आन (डोंग नाई प्रांत के राष्ट्रीय सभा प्रतिनिधिमंडल से) ने कहा कि ऋण संस्थानों पर मसौदा कानून, जिसका संशोधन किया जा रहा है, कठिन है और अर्थव्यवस्था और समाज पर, और यहां तक कि सुरक्षा और व्यवस्था पर भी महत्वपूर्ण प्रभाव डालता है, इसलिए इसका गहन और सावधानीपूर्वक अध्ययन करने की आवश्यकता है।

उनके अनुसार, मसौदा कानून के प्रावधानों का दोहरा उद्देश्य होना चाहिए: एक ऐसा तंत्र बनाना जो ऋण संस्था प्रणाली के स्वस्थ और मजबूत विकास को बढ़ावा दे, साथ ही अर्थव्यवस्था के लिए एक आधार के रूप में कार्य करने के लिए इसकी सुरक्षा सुनिश्चित करे।

इस मसौदा कानून की कुछ विशिष्ट सामग्रियों पर टिप्पणी करते हुए, प्रतिनिधि ट्रिन्ह ज़ुआन आन ने कहा कि वह क्रॉस-स्वामित्व के मुद्दे को संबोधित करने के लिए एक तंत्र बनाने के बारे में चिंतित हैं।

उन्होंने कहा कि एससीबी मामला और वर्तमान स्थिति उन तीन बुराइयों को उजागर करती हैं जो प्रणाली के लिए महत्वपूर्ण जोखिम पैदा करती हैं: ऋण संस्थानों का परस्पर स्वामित्व, नियंत्रण और हेरफेर। इन मुद्दों को लगातार पहचानना, उनका समाधान करना और उन्हें समाप्त करना आवश्यक है।

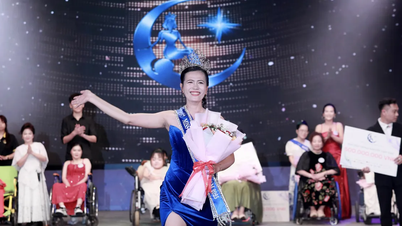

प्रतिनिधि ट्रिन्ह ज़ुआन एन (फोटो: Quochoi.vn)।

श्री एन के अनुसार, क्रॉस-स्वामित्व, नियंत्रण और हेरफेर बहुत ही जटिल और अक्सर अदृश्य रणनीति हैं। हालांकि, वर्तमान में बनाए जा रहे कानूनों (शेयरधारिता अनुपात कम करना, ऋण सीमा घटाना और पदों पर आसीन होने के अयोग्य लोगों की श्रेणियों का विस्तार करना) जैसे उपकरण अदृश्यता से निपटने के ठोस साधन तो हैं, लेकिन इसलिए अप्रभावी हैं।

इस मुद्दे को और स्पष्ट करते हुए प्रतिनिधि ट्रिन्ह ज़ुआन आन ने तर्क दिया कि बैंकिंग प्रणाली का मूल आधार शासन में निहित है। बैंकिंग प्रणाली के भीतर परस्पर स्वामित्व, हेरफेर और नियंत्रण से निपटने के लिए, प्राथमिक कारक यह पहचानना है कि बैंक का वास्तविक स्वामी कौन सा व्यक्ति या संगठन है।

इसलिए, कानून को एक कानूनी ढांचा स्थापित करने की आवश्यकता है ताकि उन व्यक्तियों या संगठनों की पहचान की जा सके जिनके पास बैंकिंग संचालन में निर्णय लेने पर नियंत्रण और प्रभाव होता है।

प्रतिनिधियों ने स्वामित्व प्रतिशत कम करने के बजाय वाणिज्यिक बैंकों के सभी शेयरधारकों और संगठनों के लिए सूचना की पारदर्शिता का प्रस्ताव रखा; साथ ही, एक निश्चित स्तर से अधिक शेयर रखने वाले शेयरधारकों (संगठनों और व्यक्तियों दोनों) और संबंधित पक्षों के लिए सूचना प्रकटीकरण दायित्वों को परिभाषित करने की बात कही। इसके अलावा, नकदी रहित भुगतान तंत्र के माध्यम से धन और पूंजी योगदान के प्रवाह को नियंत्रित करना और व्यक्तिगत डेटा पर नियंत्रण लागू करना आवश्यक है।

इसी विचार से सहमत होते हुए, राष्ट्रीय सभा के प्रतिनिधि डियू हुइन्ह सांग ( बिन्ह फुओक प्रतिनिधिमंडल) ने तर्क दिया कि ऋण संस्थानों में संबंधित पक्षों से जुड़े नियमों का पालन करना वर्तमान समय में अत्यंत आवश्यक है। इसका कारण यह है कि बैंकिंग कार्यों में हेराफेरी और "अंदरूनी मिलीभगत" एक ज्वलंत मुद्दा है। हाल ही में बैंकिंग कार्यों में गंभीर उल्लंघन पाए गए हैं।

इस प्रतिनिधि के अनुसार, मसौदा कानून में यह प्रावधान बैंकिंग कार्यों में हेराफेरी और क्रॉस-स्वामित्व को सीमित करने, शेयरधारकों के अधिकारों की रक्षा करने और शेयरधारकों के एक ही समूह के हाथों में शेयरों के संकेंद्रण को प्रतिबंधित करने के उद्देश्य से किया गया है। इससे निहित स्वार्थों के नियंत्रण और प्रबंधन पर रोक लगेगी, जिससे ऋण हितों और अन्य शेयरधारकों पर पड़ने वाले प्रभाव को कम किया जा सकेगा।

विशिष्ट मामलों से उत्पन्न कमजोर ऋण संस्थानों का प्रबंधन।

ऋण संस्थानों पर संशोधित कानून के मसौदे पर टिप्पणी करते हुए, प्रतिनिधि हा सी डोंग (क्वांग त्रि प्रांत के राष्ट्रीय सभा प्रतिनिधिमंडल) ने कहा कि व्यवहार में, कमजोर ऋण संस्थानों से निपटने की प्रक्रिया ने ऐसे विशिष्ट मामलों को जन्म दिया है जो ऋण संस्थानों पर कानून में विनियमित नहीं हैं।

प्रतिनिधियों के अनुसार, अमेरिका और यूरोप में बैंक विफलताओं से निपटने के अंतरराष्ट्रीय अनुभव के हालिया अध्ययनों के साथ-साथ वियतनाम में हाल की प्रथाओं से मसौदा कानून में विशेष ऋण देने संबंधी नियमों और ऋण संस्थानों द्वारा बड़े पैमाने पर निकासी की घटनाओं से निपटने संबंधी नियमों में संशोधन और पूरक करने की आवश्यकता का पता चलता है।

वर्तमान कानून में यह प्रावधान है कि जब कोई ऋण संस्थान लगातार तीन महीनों तक अपने सॉल्वेंसी अनुपात को बनाए रखने में विफल रहता है, लगातार छह महीनों तक अपने पूंजी पर्याप्तता अनुपात को बनाए रखने में विफल रहता है, या उसकी रेटिंग औसत से नीचे होती है, तो प्रारंभिक हस्तक्षेप लागू किया जाना चाहिए।

प्रतिनिधि हा सी डोंग ने इस बात पर जोर दिया कि "सुधारात्मक योजना" के तहत प्रारंभिक हस्तक्षेप के दौरान लागू किए गए उपायों में केवल ऋण संस्थान द्वारा किए जाने वाले स्व-सुधारात्मक उपाय शामिल हैं, जैसे कि परिचालन को कम करना, चार्टर पूंजी बढ़ाना, लेनदेन को प्रतिबंधित करना, लागत में कटौती करना और शासन को मजबूत करना... साथ ही, वियतनाम स्टेट बैंक प्रारंभिक हस्तक्षेप तब बंद कर देता है जब ऋण संस्थान सफलतापूर्वक स्थिति को सुधार लेता है, या जब ऋण संस्थान को विशेष पर्यवेक्षण के तहत रखा जाता है।

[विज्ञापन_2]

स्रोत

टिप्पणी (0)