Bank-bank ramai dengan pinjaman real estat

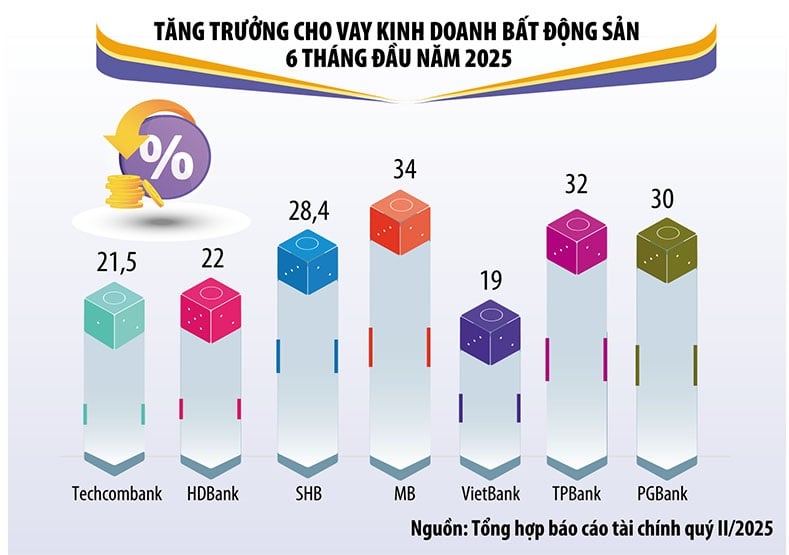

Rasio kredit properti banyak bank pada paruh pertama tahun ini meningkat tajam. Khususnya, tingkat pertumbuhan kredit banyak bank mencapai 20-30%, 3 kali lebih tinggi daripada tingkat pertumbuhan kredit umum sistem perbankan.

Laporan keuangan untuk kuartal kedua tahun 2025 menunjukkan bahwa pada paruh pertama tahun ini, real estat merupakan kontributor utama pertumbuhan kredit banyak bank.

|

Sebagai contoh, di Techcombank , dalam 6 bulan pertama tahun ini, pinjaman bisnis properti (termasuk kredit dan obligasi) menyumbang 59% dari total kredit yang beredar. Termasuk nasabah individu, proporsi pinjaman properti di Techcombank mencapai lebih dari 64% dari total saldo pinjaman yang beredar di seluruh bank. Pertumbuhan kredit bisnis properti Techcombank secara konsolidasi (hanya kredit) mencapai 21,5% dibandingkan akhir tahun 2024 (hampir dua kali lipat pertumbuhan kredit bank sebesar 11,6%).

Di banyak bank umum lainnya, kredit properti pada paruh pertama tahun ini juga mencatat peningkatan yang sangat kuat. Khususnya di HDBank, kredit properti yang disalurkan mencapai VND 83.125 miliar, naik 22% dibandingkan awal tahun dan mencapai 16,4%. DiSHB , kredit properti yang disalurkan mencapai VND 163.754 miliar, naik hampir 28,4% dibandingkan awal tahun, mencapai 27,5%, dibandingkan 24,5% pada akhir tahun 2024. Di MB, kredit properti mencapai VND 85.834 miliar, naik hampir 34% dibandingkan awal tahun dan mencapai 9,72% (naik dari 8,26% pada akhir tahun sebelumnya).

Jumlah pinjaman bisnis real estat yang beredar pada akhir Juni 2025 di TPBank meningkat sebesar 32%, di PGBank meningkat sebesar 30%, di VietBank meningkat sebesar 19%, di MSB meningkat sebesar 15%...

Per 30 Juni 2025, saldo kredit properti diperkirakan mencapai VND 3,18 miliar, 2,4 kali lipat dibanding akhir tahun 2024 dan mencakup 18,5% dari total utang sistem secara keseluruhan.

Tidak sulit menjelaskan mengapa bank-bank berlomba-lomba menyalurkan kredit ke sektor properti. Analis di SSI Research meyakini bahwa, dalam konteks pasar global yang masih belum pasti terkait kebijakan perpajakan, pendorong pertumbuhan kredit terutama berasal dari sektor properti dan infrastruktur. Kedua sektor ini juga semakin mendapat perhatian kebijakan, sejalan dengan upaya Pemerintah untuk merangsang permintaan domestik dan mempertahankan momentum pertumbuhan ekonomi.

Namun, Bapak Tran Ngoc Bau, Direktur Jenderal WiGroup (perusahaan yang mengkhususkan diri dalam menyediakan data ekonomi keuangan) memperingatkan bahwa peningkatan tajam dalam kredit properti di tengah lemahnya produksi dan konsumsi menimbulkan risiko aliran kredit yang "tidak sinkron".

Menjelaskan fokus pada kredit properti, Bapak Nguyen Anh Tuan, Direktur Divisi Perbankan Ritel Techcombank, mengatakan bahwa permintaan masyarakat akan kepemilikan rumah sangat tinggi. Ini merupakan kebutuhan jangka panjang dan terus-menerus. Para pimpinan Techcombank juga menegaskan bahwa rasio kredit macet (NPL) di segmen kredit perumahan Techcombank terkendali ketat, dipertahankan di kisaran 2%. Tingkat ini terkendali ketat berkat strategi pemilihan agunan sejak awal, serta kemampuan mengelola agunan secara efektif. Pinjaman ini memiliki agunan, sehingga tingkat kerugian aktual sangat rendah.

Meskipun bank mengklaim risikonya rendah, para ahli tetap memperingatkan. Saat ini, paket pinjaman perumahan sosial (VND145.000 miliar) dicairkan sangat lambat karena kurangnya pasokan. Kredit properti meningkat tajam, terutama karena bank-bank agresif dalam memberikan pinjaman kepada proyek-proyek properti kelas atas. Jika situasi ini berlanjut, ketidakstabilan akan terjadi baik di pasar properti maupun bank.

Tahun ini, Pemerintah telah menetapkan target pertumbuhan PDB sebesar 8,3-8,5%. Untuk mencapai target ini, para pakar ekonomi meyakini bahwa kredit sepanjang tahun dapat meningkat hingga 18%, melampaui target 16% yang ditetapkan oleh Bank Negara Vietnam (SBV) di awal tahun.

Baru-baru ini (31 Juli), Bank Negara Vietnam mengumumkan peningkatan target pertumbuhan kredit bagi lembaga-lembaga kredit. Bersamaan dengan itu, Bank Negara Vietnam meminta lembaga-lembaga kredit untuk mengarahkan aliran modal ke sektor-sektor produksi, bisnis, prioritas, dan pendorong pertumbuhan; mengendalikan kredit secara ketat untuk sektor-sektor yang berpotensi berisiko, guna memastikan keamanan dan efisiensi.

Menurut para ahli ekonomi, pertumbuhan kredit tahun ini sebesar 18-20% sejalan dengan laju pertumbuhan PDB dan tingkat inflasi, belum "panas". Namun, laju pertumbuhan kredit ini hanya aman jika modal mengalir ke sektor-sektor prioritas. Sebaliknya, jika kredit mengalir ke sektor-sektor spekulatif seperti saham, properti, dll., gelembung aset dapat terbentuk, yang menekan suku bunga dan inflasi, sehingga menimbulkan risiko utang macet dan ketidakstabilan makroekonomi.

"Jika aliran modal masuk ke sektor-sektor prioritas, kredit tahun ini hanya perlu meningkat 17-18% untuk memenuhi permintaan pertumbuhan PDB sebesar 8,3-8,5%. Namun, jika aliran modal masuk ke sektor-sektor spekulatif seperti sekuritas, properti, dan sebagainya, kredit harus meningkat lebih dari 20% untuk mencapai target pertumbuhan PDB sebesar 8,3-8,5%," ujar Associate Professor, Dr. Nguyen Huu Huan (Universitas Ekonomi Kota Ho Chi Minh).

Dalam konteks pertumbuhan kredit yang kuat, dalam beberapa bulan terakhir, beberapa bank komersial telah mulai sedikit menaikkan suku bunga deposito untuk banyak jangka waktu, yang diterapkan pada deposito besar.

Menghadapi situasi ini, pada 4 Agustus, Bank Negara mengadakan pertemuan dengan bank-bank komersial, meminta mereka untuk menstabilkan suku bunga deposito; terus mengurangi biaya operasional, mendorong transformasi digital, dan bersedia berbagi sebagian keuntungan mereka untuk menurunkan suku bunga kredit. Bapak Pham Chi Quang, Direktur Departemen Kebijakan Moneter (SBV), mengatakan bahwa rata-rata suku bunga deposito yang baru terbentuk hanya 4,18% per tahun, pada dasarnya stabil dibandingkan dengan tahun 2024. Rata-rata suku bunga kredit turun menjadi 6,53% per tahun, turun 0,4 poin persentase dibandingkan dengan akhir tahun 2024.

Bank Negara Vietnam mengharuskan lembaga-lembaga kredit, selain menjaga kestabilan suku bunga, berupaya menurunkan suku bunga sambil mengarahkan kredit ke sektor-sektor produksi, bisnis, prioritas, dan pendorong pertumbuhan; mengontrol kredit secara ketat untuk sektor-sektor yang berpotensi berisiko, memastikan keamanan dan efisiensi.

|

Oleh karena itu, Perdana Menteri meminta Bank Negara Vietnam ( SBV) untuk segera mengembangkan peta jalan dan percontohan penghapusan kuota pertumbuhan kredit yang akan dilaksanakan mulai tahun 2026; di mana perlu mengembangkan standar dan kriteria bagi lembaga kredit untuk beroperasi secara efektif, sehat, memiliki tata kelola dan kemampuan manajemen yang baik, mematuhi rasio keamanan dalam operasi perbankan dan indeks kualitas kredit keamanan yang tinggi..., memastikan publisitas dan transparansi.

Bank Negara bertugas melakukan pemeriksaan, pengujian, pengawasan dan pasca audit, mencegah risiko sistemik, menjamin keamanan dan keselamatan sistem lembaga kredit dan mengendalikan inflasi sesuai target yang ditetapkan.

Berusaha keras untuk mencapai tujuan, tugas, dan solusi tertinggi yang ditetapkan dalam Proyek "Restrukturisasi sistem lembaga perkreditan terkait penyelesaian utang macet pada periode 2021-2025" sebagaimana disetujui oleh Perdana Menteri dalam Keputusan No. 689/QD-TTg tanggal 8 Juni 2022, dengan fokus pada peningkatan penyelesaian utang macet, penerapan langkah-langkah pengendalian kredit secara ketat di area-area yang berpotensi berisiko, peningkatan kualitas kredit, meminimalkan munculnya utang macet baru, memastikan pertumbuhan kredit yang aman dan sehat, serta pengendalian kredit macet secara ketat.

Bersamaan dengan itu, perlu memperkuat pemantauan, pemeriksaan, pengujian, dan pengawasan yang ketat dan menyeluruh terhadap operasional lembaga perkreditan; mengambil langkah-langkah untuk mencegah, memeriksa, mengawasi, dan menindak tegas sesuai hukum tindakan manipulasi, kepemilikan silang, dan pemberian kredit kepada perusahaan-perusahaan "belakang rumah" dan perusahaan-perusahaan dalam ekosistem yang tidak sehat...

Perdana Menteri juga meminta Bank Negara untuk terus mengarahkan lembaga-lembaga kredit guna mengurangi biaya, menyederhanakan prosedur administratif, dan mendorong transformasi digital... guna menciptakan lebih banyak ruang untuk menurunkan suku bunga pinjaman, mendukung produksi dan bisnis perusahaan dan masyarakat dalam semangat "manfaat yang harmonis, risiko bersama"; menyalurkan modal kredit langsung ke bidang-bidang prioritas, pendorong pertumbuhan ekonomi tradisional (investasi, ekspor, konsumsi) dan pendorong pertumbuhan baru (sains dan teknologi, inovasi, ekonomi digital, ekonomi hijau, ekonomi sirkular...) sesuai dengan kebijakan Pemerintah, guna memastikan ekspansi pertumbuhan kredit yang aman dan efektif.

Bersamaan dengan itu, meninjau, mengembangkan, dan segera melengkapi mekanisme serta kebijakan prioritas agar dapat melaksanakan program kredit bagi kaum muda di bawah usia 35 tahun untuk membeli, menyewa, atau cicilan rumah sosial secara lebih efektif dan tuntas, serta program kredit senilai VND 500.000 miliar bagi perusahaan yang berinvestasi di bidang infrastruktur, ilmu pengetahuan, teknologi, inovasi, transformasi digital, dan sebagainya. Pelaksanaan kebijakan harus tepat waktu dan efektif; tidak formal, dan jelas tidak boleh memberikan kesempatan pencairan dana secara serampangan.

Bank Negara harus segera mengembangkan rencana untuk mengelola kebijakan moneter untuk bulan-bulan terakhir tahun 2025 dan 2026, dan melaporkannya kepada Komite Tetap Pemerintah sebelum 30 Agustus 2025.

Asosiasi juga menghimbau kepada para anggotanya untuk mempertimbangkan pengurangan suku bunga pinjaman dan penerapan program kredit yang tepat sesuai dengan kemampuan keuangannya guna memudahkan masyarakat dan pelaku usaha mengakses modal kredit dengan suku bunga yang wajar.

|

Pada tanggal 7 Agustus 2025, Asosiasi Bank Vietnam mengeluarkan Surat Pemberitahuan Resmi No. 423/HHNH-PLNV yang menyerukan kepada lembaga kredit anggota (CI) untuk bersama-sama melaksanakan arahan Bank Negara Vietnam (SBV) mengenai penerapan suku bunga dan kredit, dengan fokus pada stabilisasi suku bunga dan penurunan suku bunga pinjaman untuk mendukung masyarakat dan bisnis.

Secara khusus, Asosiasi merekomendasikan agar lembaga kredit berkoordinasi erat dalam semangat kerja sama untuk menstabilkan suku bunga deposito di semua tingkatan, sambil terus mendorong transformasi digital, mengurangi biaya yang wajar, dan menciptakan ruang untuk penurunan suku bunga pinjaman. Atas dasar itu, berdasarkan kapasitas keuangan mereka, pertimbangkan untuk menurunkan suku bunga pinjaman dan menerapkan program kredit yang tepat guna memfasilitasi masyarakat dan pelaku usaha untuk mengakses modal kredit dengan suku bunga yang wajar.

Umumkan secara publik dan lengkap mengenai rata-rata suku bunga pinjaman, serta program kredit preferensial di situs web lembaga kredit untuk memastikan transparansi dan membantu nasabah mengakses kredit dengan mudah.

Memprioritaskan alokasi modal kredit kepada sektor produksi dan usaha, sektor prioritas dan penggerak pertumbuhan ekonomi, seraya melakukan pengendalian ketat terhadap kredit kepada sektor-sektor yang berpotensi menimbulkan risiko, guna memastikan sasaran pertumbuhan kredit berjalan seiring dengan keselamatan operasional.

Berkoordinasi erat dengan Asosiasi Perbankan untuk mempromosikan pekerjaan komunikasi sehingga masyarakat dan pelaku bisnis dapat memahami kebijakan, produk, dan layanan lembaga kredit dalam rangka memenuhi kebutuhan modal untuk produksi dan bisnis, serta menggunakan produk dan layanan lembaga kredit secara efektif.

Pada rapat rutin daring Pemerintah pada bulan Juli dengan provinsi dan kota-kota yang dikelola pusat yang diadakan pada tanggal 7 Agustus, yang dipimpin oleh Perdana Menteri Pham Minh Chinh, Ibu Nguyen Thi Hong, Gubernur Bank Negara Vietnam, mengatakan bahwa hingga saat ini, tingkat suku bunga pinjaman terus menurun sekitar 0,4%/tahun dibandingkan dengan akhir tahun 2024, yang menunjukkan upaya manajemen yang fleksibel, mendukung pengurangan biaya keuangan bagi perekonomian.

Namun, nilai tukar berada di bawah tekanan yang cukup besar akibat dampak ganda faktor ekonomi dan psikologi pasar. Hingga saat ini, nilai tukar VND/USD telah meningkat sebesar 2,9% dibandingkan akhir tahun 2024. Dalam konteks tersebut, Gubernur mengatakan bahwa jika tekanan terus meningkat tajam, Bank Sentral akan mempertimbangkan untuk tidak menurunkan suku bunga lebih lanjut guna menghindari dampak pada stabilitas nilai tukar—yang pada akhirnya dapat menyebabkan instabilitas makroekonomi.

"Kami akan memantau perkembangan secara cermat dan menetapkan prioritas yang tepat untuk setiap tahapan, dengan tujuan bersama yaitu stabilitas makroekonomi dan mendukung pertumbuhan ekonomi berkelanjutan," tegas Gubernur Nguyen Thi Hong.

Terkait kredit, Bank Negara mengatakan bahwa kredit secara sistemik dalam 7 bulan pertama tahun ini meningkat sekitar 10% dibandingkan dengan akhir tahun 2024 - peningkatan yang cukup tinggi dibandingkan dengan 6% pada periode yang sama tahun lalu.

Khawatir kredit mengalir deras ke sektor properti dan sekuritas, Gubernur Nguyen Thi Hong menganalisis: Tingkat pertumbuhan kredit di kedua sektor ini memang lebih tinggi daripada rata-rata, tetapi hal ini sejalan dengan arahan untuk menghilangkan kesulitan bagi pasar properti. Ketika proyek terbebas dari hambatan hukum, kebutuhan modal untuk implementasi menjadi tak terelakkan.

Terkait sektor sekuritas, meskipun tingkat pertumbuhannya tinggi, proporsinya hanya mencapai 1,5% dari total utang yang beredar, sehingga tidak menimbulkan risiko sistemik. Bank Negara menegaskan bahwa mereka selalu memantau indikator keamanan secara ketat. Rasio modal jangka pendek yang digunakan untuk pinjaman jangka menengah dan panjang masih di bawah ambang batas 30%. Pada saat yang sama, Bank Negara terus menginstruksikan lembaga kredit untuk menyeimbangkan modal berdasarkan jangka waktu, guna memastikan keamanan sistem.

Berinvestasi besar-besaran untuk mengantisipasi musim puncak

Kredit meningkat pada paruh pertama tahun ini dan diperkirakan akan melanjutkan tren positif pada paruh kedua. Bank-bank secara bertahap meningkatkan penyaluran kredit, sementara suku bunga tetap stabil.

Bapak Pham Toan Vuong, Direktur Utama Agribank, mengatakan bahwa hingga akhir Juni 2025, saldo kredit Agribank mencapai lebih dari VND 1,85 miliar, meningkat 7,6% dibandingkan awal tahun. Agribank telah segera menerapkan 13 program/produk kredit dengan skala VND 400.000 miliar untuk mendorong pertumbuhan kredit sejak awal tahun; meningkatkan skala dan memperluas cakupan program kredit untuk sektor pertanian, kehutanan, dan perikanan menjadi VND 20.000 miliar. Khususnya, Agribank telah secara proaktif mengatasi kesulitan, mengurangi biaya, dan menurunkan suku bunga kredit untuk mendukung nasabah.

Adapun ACB, sebagai pelaksana Resolusi Politbiro No. 68-NQ/TW tentang pengembangan ekonomi swasta, bank ini telah membangun kelompok solusi strategis, seperti menyalurkan paket kredit sebesar 20.000 miliar VND khusus untuk usaha kecil dan menengah dengan suku bunga minimal 2% lebih rendah dari biasanya, beralih ke pinjaman tanpa memerlukan agunan...

Pada akhir 6 bulan pertama tahun ini, saldo kredit ACB mencapai VND 634.000 miliar, naik 9,1% dibandingkan awal tahun, dengan struktur yang seimbang antara individu dan bisnis; laba sebelum pajak mencapai VND 10.700 miliar, naik 2% dibandingkan periode yang sama pada tahun 2024.

Hingga saat ini, semua bank telah mengumumkan hasil bisnis mereka selama 6 bulan pertama tahun ini. "Klub" dengan laba lebih dari 10.000 miliar VND termasuk MB, BIDV, Techcombank, VPBank, ACB... Pertumbuhan kredit yang baik telah berdampak positif pada laba bank-bank ini.

Sebagai contoh, dalam 6 bulan pertama tahun ini, laba sebelum pajak konsolidasi MB mencapai hampir VND 15.900 miliar, naik 18,3% dibandingkan periode yang sama. Total aset konsolidasi MB mencapai hampir VND 1,3 juta miliar, naik 14,2% dibandingkan akhir tahun 2024. Pinjaman nasabah mencapai hampir VND 880.000 miliar, naik 13,3% dibandingkan awal tahun ini. Dengan demikian, pendapatan bunga bersih MB mencapai lebih dari VND 24.064 miliar, naik 23% dibandingkan periode yang sama tahun lalu.

Menurut Bapak Tu Tien Phat, Direktur Jenderal ACB, kebutuhan modal nasabah kerap kali meningkat pada puncak musim bisnis di akhir tahun.

Untuk mencapai terobosan dalam pertumbuhan kredit, Bank Negara Vietnam (SBV) mengatakan bahwa seluruh industri telah melaksanakan serangkaian program kredit, seperti program pinjaman untuk membangun perumahan sosial dan perumahan pekerja; merenovasi dan membangun kembali apartemen lama (VND 145.000 miliar); program kredit untuk berinvestasi dalam infrastruktur dan teknologi digital untuk melaksanakan proyek-proyek nasional yang utama dan penting di bidang transportasi, kelistrikan, dan teknologi digital (VND 500.000 miliar); program pinjaman untuk sektor pertanian, kehutanan, dan perikanan (meningkatkan skala menjadi VND 100.000 miliar).

Menurut statistik terbaru Bank Negara, pada akhir Juli 2025, kredit di seluruh sistem meningkat sebesar 9,64% dibandingkan akhir tahun lalu. Dalam rangka percepatan kredit, Bank Negara baru-baru ini meningkatkan target kredit untuk banyak bank, sekaligus mengarahkan aliran modal ke sektor-sektor produksi, bisnis, prioritas, dan pendorong pertumbuhan ekonomi.

Bapak Dinh Duc Quang, Direktur Divisi Perdagangan Valuta Asing (UOB Vietnam Bank), berkomentar bahwa pertumbuhan kredit sepanjang tahun 2025 kemungkinan akan mencapai 18-20%. Hal ini merupakan faktor pendukung yang kuat bagi pertumbuhan ekonomi. Dalam skenario paling optimistis, jika Federal Reserve AS (Fed) menurunkan suku bunga USD pada bulan-bulan terakhir tahun ini, dampak tarifnya kecil, dan pasar saham membaik, sehingga sangat menarik arus modal asing. Maka, dapat diharapkan bahwa suku bunga VND akan turun lebih kuat, sehingga berdampak positif pada rencana pertumbuhan ekonomi pada tahun 2026.

Deputi Gubernur Bank Negara Vietnam, Pham Thanh Ha, mengatakan bahwa dalam mengelola suku bunga pada paruh pertama tahun 2025, badan pengelola akan terus mempertahankan suku bunga operasional, menciptakan kondisi bagi lembaga kredit untuk mengakses sumber modal dari Bank Negara dengan biaya rendah, sehingga menciptakan kondisi yang mendukung perekonomian. Tingkat suku bunga pinjaman terus menurun. Rata-rata suku bunga pinjaman untuk transaksi baru bank umum saat ini berada di angka 6,29%/tahun, turun 0,64 poin persentase dibandingkan akhir tahun lalu. Pada bulan-bulan terakhir tahun ini, sesuai dengan kebijakan Pemerintah, Bank Negara Vietnam akan terus meminta bank untuk mengurangi biaya guna lebih lanjut menurunkan suku bunga pinjaman dan merangsang permintaan kredit.

Bank terjebak dengan aset yang diterima dari pelaksanaan putusan pengadilan.

Terhadap aset yang dijaminkan yang diterima dari lembaga penegak hukum, lembaga kredit tidak dapat menjualnya dan tidak dapat meminta lembaga penegak hukum untuk melanjutkan melelangnya karena sifat aset tersebut telah melalui banyak lelang yang gagal.

Asosiasi Bank Vietnam (VNBA) baru saja menerbitkan Dokumen No. 421/HHNH-PLNV tertanggal 5 Agustus 2025, yang meminta Kementerian Pertanian dan Lingkungan Hidup, Kementerian Kehakiman, dan Bank Negara Vietnam untuk mengatasi kesulitan dan masalah yang dihadapi lembaga kredit anggota (CI) saat menerima real estat sebagai agunan untuk menangani kredit macet.

|

Berdasarkan masukan dari lembaga kredit anggota, salah satu langkah penting untuk menangani kredit macet adalah dengan menerima aset properti sebagai agunan untuk menggantikan kewajiban pembayaran utang nasabah. Hal ini umumnya dilakukan dalam dua bentuk: bank dan nasabah sepakat untuk melunasi utang, atau lembaga kredit menerima kembali agunan dari Badan Penegakan Hukum setelah banyak lelang yang gagal.

Berdasarkan Undang-Undang Lembaga Perkreditan, bank tidak diperbolehkan menjalankan usaha di bidang real estat, tetapi diperbolehkan menahan properti ini untuk jangka waktu maksimal 5 tahun guna menangani penagihan utang.

Namun, realitasnya adalah bahwa Kantor Pendaftaran Tanah dan Departemen Pertanian dan Lingkungan Hidup di banyak daerah telah menolak untuk mendaftarkan perubahan dan mengalihkan kepemilikan real estat kepada lembaga kredit.

Badan-badan ini mengharuskan lembaga kredit untuk mendapatkan persetujuan tertulis atas kebijakan pengalihan dari Komite Rakyat Provinsi dan untuk melaksanakan prosedur pengalihan fungsi lahan.

Persyaratan ini, menurut lembaga kredit, tidak konsisten dengan hakikat penyimpanan aset untuk menangani utang macet, yang bukan merupakan aktivitas bisnis atau pembelian aset untuk penggunaan langsung.

Kegagalan lembaga kredit untuk mendaftarkan kepemilikan telah menyebabkan banyak konsekuensi.

Pertama, properti tersebut tidak dapat dilelang: Karena nama mereka tidak tercantum dalam Sertifikat Hak Guna Usaha (SHM), lembaga kredit tidak dapat menjual atau mengalihkan properti tersebut kepada pembeli. Notaris juga menolak untuk mengesahkan kontrak penjualan karena alasan ini.

Kedua, kebuntuan dengan aset dari lembaga penegakan hukum: Untuk aset yang diterima dari lembaga penegakan hukum, lembaga kredit tidak dapat menjualnya. Kembali ke lembaga penegakan hukum untuk lelang lebih lanjut tidak memungkinkan, karena sifat aset ini telah melalui banyak lelang yang gagal.

Ketiga, masalah akuntansi: Berdasarkan peraturan Bank Negara dalam Keputusan 479/2004/QD-NHNN, untuk mencatat nilai aset dalam rekening neraca (Rekening 387), lembaga kredit harus memiliki dokumen lengkap yang membuktikan kepemilikan sah. Karena tidak dapat didaftarkan, lembaga kredit tidak dapat mempertanggungjawabkan aset ini, sehingga tujuan penerimaan aset menjadi tidak tercapai.

Keempat, risiko sengketa: Meskipun pelanggan telah menyerahkan properti, secara hukum, kewajiban utang mereka masih tercatat dan terus muncul. Hal ini menimbulkan risiko sengketa dan tuntutan hukum di kemudian hari, terutama ketika harga properti naik, pemilik lama dapat mengambil kembali properti tersebut.

Menghadapi kesulitan-kesulitan di atas, Asosiasi Perbankan Vietnam merekomendasikan agar Kementerian Pertanian dan Lingkungan Hidup menerbitkan sebuah dokumen yang menjadi pedoman bagi Departemen Pertanian dan Lingkungan Hidup di seluruh negeri, yang memungkinkan lembaga-lembaga kredit untuk mendaftarkan pengalihan hak/mendaftarkan perubahan dalam aset real estat dalam kedua kasus: menerima agunan melalui suatu perjanjian dan menerimanya dari lembaga penegak hukum, sehingga lembaga-lembaga kredit memiliki kewenangan penuh untuk melelang aset tersebut dan mengalihkan nama kepada pembeli.

Setelah pengalihan hak/perubahan hak didaftarkan, lembaga kredit bertanggung jawab untuk secara proaktif memantau, menjual, mengalihkan, atau membeli kembali properti dalam waktu 5 tahun sejak tanggal keputusan pengalihan properti. Apabila lembaga kredit melanggar, akan diproses sesuai ketentuan hukum.

Bagi Bank Negara Vietnam, Asosiasi Perbankan Vietnam mengusulkan untuk mempelajari dan menerbitkan dokumen panduan tentang pengakuan aset yang ditetapkan sebagai utang dan aset yang diterima sebagai pengganti pelaksanaan kewajiban untuk memandu lembaga kredit dalam menghitung aset real estat ketika lembaga kredit menerima sebagai pengganti kewajiban pembayaran utang nasabah dan memegang agunan selama 5 tahun dan harus menjual, mentransfer atau membeli kembali real estat untuk menagih utang sesuai dengan Klausul 3, Pasal 139 Undang-Undang Lembaga Kredit.

Panduan tentang penyediaan risiko jika lembaga kredit menerima agunan untuk menggantikan kewajiban dan menahannya selama 5 tahun.

Berkoordinasi dengan Kementerian Pertanian dan Lingkungan Hidup serta Kementerian Kehakiman untuk menyelesaikan permohonan Asosiasi Perbankan mengenai masalah pendaftaran perubahan properti, sehingga lembaga kredit berhak menangani properti dan mengalihkan nama kepada pembeli.

Tuan Shaokai Fan: Emas tidak dapat dibandingkan dengan saham dan real estat.

Emas terbukti kurang menarik dibandingkan instrumen investasi lain seperti saham dan properti dalam persaingan kenaikan harga. Namun, berbicara kepada Investment Electronic Newspaper, seorang perwakilan World Gold Council mengatakan bahwa posisi emas tak tergantikan.

|

| Bapak Shaokai Fan, Direktur Regional untuk Asia-Pasifik (kecuali China) dan Direktur Bank Sentral Global di World Gold Council. |

Menurut laporan Dewan Emas Dunia, permintaan emas di Vietnam pada kuartal kedua tahun 2025 menurun sebesar 20% dibandingkan periode yang sama tahun lalu, berlawanan dengan tren umum dunia (naik 3%). Penurunan permintaan emas di Vietnam disebabkan oleh devaluasi mata uang domestik dan tingginya harga dolar AS, yang menyebabkan harga emas domestik melonjak ke level rekor, sehingga menghambat kemampuan masyarakat untuk membayar.

Selain harga emas yang tinggi, banyak orang percaya bahwa salah satu alasan penurunan harga emas belakangan ini adalah kenaikan harga emas yang lambat, sementara harga saham dan properti meningkat pesat. Hal ini membuat emas menjadi kurang menarik sebagai investasi di kuartal kedua.

Menanggapi pertanyaan dari Surat Kabar Elektronik Investasi - Baodautu.vn - pada tanggal 7 Agustus, Bapak Shaokai Fan, Direktur wilayah Asia-Pasifik (kecuali Tiongkok) dan Direktur Bank Sentral Global di World Gold Council, mengatakan bahwa memang benar terdapat banyak kanal investasi, beragam jenis aset, dan setiap kanal investasi serta setiap jenis aset memiliki karakteristik yang berbeda. Emas merupakan aset yang sangat istimewa yang harus diperhatikan oleh setiap investor dalam mengelola portofolio investasinya.

Menurut Bapak Shaokai Fan, emas tidak dapat dibandingkan dengan saluran investasi lain karena sifat emas sangat berbeda dengan saluran investasi di saham, properti, dan sebagainya. Secara spesifik, emas memiliki sifat defensif dan penyerap risiko, sehingga meningkatkan ketahanan portofolio. Sifat ini tidak dimiliki oleh saluran dan aset investasi lain, dan sifat inilah yang menciptakan karakteristik emas yang tak tergantikan.

Faktanya, dalam konteks dunia yang semakin tidak dapat diprediksi dengan banyak faktor yang tidak stabil, emas menjadi aset defensif yang aman yang dipilih oleh banyak investor dan pasar besar di seluruh dunia, termasuk bank sentral.

Sebuah survei oleh World Gold Council menunjukkan bahwa sebagian besar bank sentral di seluruh dunia masih berencana untuk meningkatkan pembelian, baik untuk mendiversifikasi portofolio cadangan devisa mereka maupun untuk melindungi diri terhadap meningkatnya risiko politik.

"Kita melihat bahwa dalam 5 tahun terakhir, banyak risiko besar telah terjadi secara global: Covid-19, konflik Rusia-Ukraina, konflik di Jalur Gaza, perang dagang... Di masa-masa penuh risiko, emas merupakan aset yang membantu investor mengatasi krisis. Hal ini juga menjadi alasan mengapa bank sentral dan investor besar di seluruh dunia terus menambahkan emas ke dalam portofolio investasi mereka. Vietnam adalah negara dengan ekonomi berorientasi ekspor, dan dalam konteks perang dagang yang rumit saat ini, investor juga perlu memperhatikan emas untuk meningkatkan ketahanan portofolio mereka," ujar Bapak Shaokai Fan.

Di Vietnam, permintaan emas menurun 20% dalam volume, tetapi nilainya masih meningkat 12% pada kuartal kedua tahun 2025, menunjukkan bahwa keinginan masyarakat untuk membeli masih sangat tinggi. Saat ini, Pemerintah sedang merevisi Keputusan 24/2012/ND-CP tentang pasar emas dengan tujuan menghapus monopoli dan meningkatkan batas impor emas. Pakar ini yakin bahwa pelonggaran impor emas akan membawa banyak manfaat bagi pasar.

Mengomentari pergerakan harga emas ke depan, Bapak Shaokai Fan mengatakan bahwa harga emas masih diuntungkan oleh permintaan beli yang besar dari bank sentral dan dana yang diperdagangkan di bursa (ETF). Selain itu, ketegangan perdagangan belum berakhir, terutama karena dunia sedang menunggu hasil akhir negosiasi pajak antara AS dan Tiongkok. Tekanan kuat yang dialami oleh Federal Reserve AS (The Fed) untuk memangkas suku bunga juga mendukung harga emas.

Laporan World Gold Council menunjukkan bahwa permintaan emas global akan terus meningkat pada kuartal kedua tahun 2025. Investasi dalam dana yang diperdagangkan di bursa (ETF) emas tetap menjadi pendorong utama permintaan total, dengan arus masuk sebesar 170 ton pada kuartal tersebut, berbeda dengan arus keluar yang sedikit pada kuartal kedua tahun 2024. Dana yang terdaftar di Asia berkontribusi signifikan dengan 70 ton, setara dengan dana AS.

Dikombinasikan dengan rekor arus masuk pada kuartal pertama, total permintaan emas dari ETF emas global mencapai 397 ton – level tertinggi pada paruh pertama tahun ini sejak 2020.

Bank-bank sentral terus membeli emas, meskipun dengan laju yang lebih lambat, dengan tambahan 166 ton pada kuartal kedua. Meskipun terjadi perlambatan ini, pembelian emas oleh bank sentral tetap tinggi secara signifikan karena ketidakpastian ekonomi dan geopolitik yang masih berlanjut.

Survei tahunan bank sentral yang dilakukan World Gold Council menunjukkan bahwa 95% manajer cadangan percaya bahwa cadangan emas bank sentral global akan meningkat selama 12 bulan ke depan.

Bapak Shaokai Fan berkomentar: "Investasi emas tetap tinggi karena permintaan aset safe haven dan meningkatnya momentum arus modal ke pasar."

Penerbitan obligasi pada bulan Juli meningkat tajam, obligasi properti mencapai puncaknya pada bulan Agustus 2025

Obligasi non-bank yang jatuh tempo pada paruh kedua tahun ini mencapai sekitar VND102.000 miliar, dua kali lipat dari jumlah obligasi pada paruh pertama (VND44.400 miliar), terutama obligasi properti. Pada bulan Agustus 2025 saja, obligasi properti yang jatuh tempo mencapai VND17.500 miliar.

|

Menurut data Asosiasi Pasar Obligasi Vietnam, per tanggal pengumuman informasi 25 Juli 2025, jumlah obligasi korporasi yang diterbitkan pada Juli 2025 adalah VND 20,134 miliar.

Terakumulasi sejak awal tahun hingga tanggal pengumuman informasi pada 25 Juli, total nilai penerbitan obligasi korporasi tercatat sekitar VND 287.000 miliar (90,3% di antaranya merupakan obligasi yang diterbitkan oleh swasta). Hingga 75% dari obligasi yang diterbitkan berasal dari kelompok perbankan.

Dengan demikian, penerbitan obligasi korporasi pulih dengan kuat (akumulasi penerbitan obligasi korporasi dalam 7 bulan pertama tahun 2024 mencapai 183.000 miliar VND).

Menurut Asosiasi, total nilai obligasi yang jatuh tempo mulai sekarang hingga akhir tahun lebih dari 118.000 miliar VND, dengan 52,2% dari nilai obligasi yang akan jatuh tempo adalah milik kelompok real estat.

Data agregat FiinGroup menunjukkan bahwa pada akhir Juni 2025, total nilai pasar mencapai VND1,35 triliun. Berdasarkan metode penerbitan, obligasi korporasi individual yang beredar mencapai hampir VND1,2 triliun pada akhir Juni 2025, naik 4,3% dibandingkan bulan sebelumnya dan mencakup sekitar 88,6% dari total nilai obligasi korporasi yang beredar. Di sisi lain, nilai beredar obligasi korporasi publik sedikit menurun sebesar -0,8% dibandingkan bulan sebelumnya, menjadi VND154,8 triliun, setelah lot obligasi publik Bank LPB (yang diterbitkan pada Juni 2023) dibeli kembali sebelum jatuh tempo.

Dalam 6 bulan pertama tahun ini, penerbitan obligasi baru mencapai hampir 200.000 miliar VND, meningkat hampir 109% dibandingkan periode yang sama tahun lalu.

Menurut FiinGroup, sekitar VND102.000 miliar obligasi korporasi (tidak termasuk bank) akan jatuh tempo pada paruh kedua tahun ini. Angka ini dua kali lipat dari paruh pertama tahun ini (VND44.400 miliar), menunjukkan adanya tekanan pada arus kas pembayaran.

Bisnis properti membutuhkan VND65.300 miliar untuk jatuh tempo obligasi pada paruh kedua tahun ini. Tekanan jatuh tempo mencapai puncaknya bulan ini di sekitar VND17.500 miliar, 3,8 kali lebih tinggi daripada skala jatuh tempo rata-rata dalam 7 bulan pertama tahun 2025 (VND4,6 triliun). Namun, tekanan jatuh tempo akan menurun secara bertahap menjadi VND6.000-12.000 miliar per bulan.

Menurut FiinGroup, beberapa perusahaan dengan volume besar obligasi jatuh tempo termasuk Quang Thuan Investment Joint Stock Company (VND6.000 miliar), Trung Nam Land (VND2.500 miliar) dan Setra (VND2.000 miliar).

Diperkirakan perusahaan non-perbankan perlu membayar bunga obligasi sebesar VND6.600 miliar pada bulan Agustus. Sektor properti masih mendominasi dengan sekitar VND4.200 miliar, setara dengan 63% dari total kewajiban pembayaran bunga.

Giá trị trái phiếu doanh nghiệp được mua lại trong tháng 6/2025 đạt mức cao kỷ lục hơn 62,9 nghìn tỷ đồng, tăng mạnh 190% so với tháng trước và tăng 139% so với cùng kỳ, chủ yếu đến từ khối Ngân hàng. Lũy kế 6 tháng năm 2025, tổng giá trị mua lại đạt gần 123,3 nghìn tỷ đồng tăng 31% so với cùng kỳ.

Về dòng tiền thanh toán, các tổ chức phát hành đã thanh toán 91,4 nghìn tỷ đồng gốc và lãi trái phiếu doanh nghiệp từ đầu năm đến nay, tương đương 32% nghĩa vụ thanh toán dự kiến cho cả năm 2025. Dòng tiền phải trả dự kiến là 201,2 nghìn tỷ đồng trong nửa cuối năm bao gồm 48,1 nghìn tỷ đồng trong tháng 8.

Ngân hàng không còn ưu tiên “của để dành”?

Không chỉ là “tấm đệm” bảo vệ an toàn, dự phòng rủi ro còn là “của để dành” cho các ngân hàng. Gần đây, nhiều ngân hàng đã xử lý được các khoản nợ giãn, hoãn ở giai đoạn trước, nên giảm trích lập dự phòng rủi ro, hoặc chấp nhận giảm dự phòng để ưu tiên tăng trưởng.

|

Báo cáo tài chính quý II/2025 cho thấy, có 85% ngân hàng niêm yết trên sàn chứng khoán ghi nhận lợi nhuận tăng trưởng dương, hơn một nửa ngân hàng tăng trưởng lợi nhuận 2 con số. Đặc biệt, nhiều ngân hàng ghi nhận lợi nhuận tăng 30-80%, như SHB, PGBank, Sacombank, VietinBank, SeABank…

Tuy nhiên, báo cáo tài chính cũng cho thấy, để giữ mức tăng trưởng lợi nhuận cao trong nửa đầu năm nay, nhiều ngân hàng đã phải chấp nhận giảm bộ đệm dự phòng rủi ro.

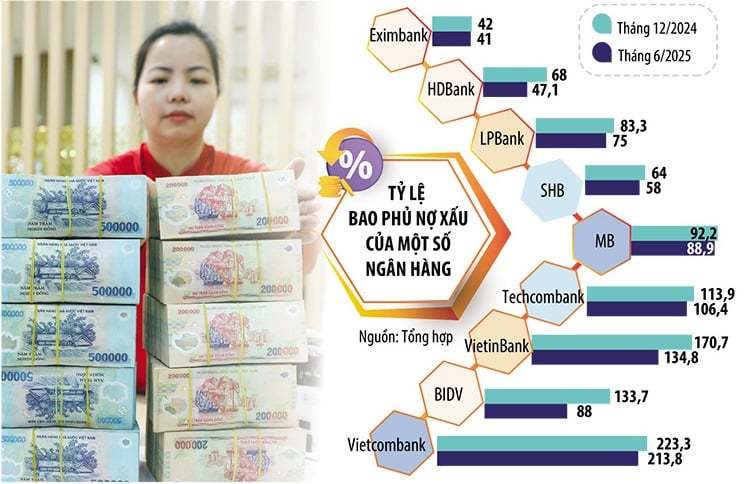

Dẫn đầu về tỷ lệ bao phủ nợ xấu là nhóm ngân hàng thương mại nhà nước (“Big 4”), song trong số này, chỉ có Agribank tăng tỷ lệ bao phủ nợ xấu trong nửa đầu năm nay. Báo cáo tài chính riêng lẻ giữa niên độ cho thấy, tính tới cuối tháng 6/2025, bao phủ nợ xấu của Agribank là 148,6%, tăng 16,8% so với đầu năm.

Trong khi đó, bao phủ nợ xấu của BIDV (theo báo cáo tài chính hợp nhất) chỉ còn 88%, giảm khá mạnh so với mức 133,7% cuối năm 2024 và 96,8% cuối quý I/2025. Tổng nợ xấu của BIDV tăng 49% trong 6 tháng đầu năm 2025, lên tới 43.140 tỷ đồng, trong khi trích lập dự phòng chỉ tăng 9,5%, khiến bao phủ nợ xấu giảm mạnh.

Vietcombank tuy vẫn là quán quân về bao phủ nợ xấu toàn hệ thống (213,8%), song cũng chứng kiến sự suy giảm so với cuối năm ngoái (223,3%). Tại VietinBank, bao phủ nợ xấu chỉ còn 134,8%, thay vì mức 170,7% cuối năm ngoái.

Các ngân hàng thương mại cổ phần tư nhân hầu hết cũng trong tình trạng đệm dự phòng rủi ro giảm dần, hiện chỉ có vài ngân hàng có tỷ lệ bao phủ nợ xấu trên 100%.

Cụ thể, tại MB, tỷ lệ bao phủ nợ xấu tại thời điểm cuối tháng 6/2025 chỉ còn 88,9%, thay vì mức 92,3% cuối năm 2024. Tại HDBank, bao phủ nợ xấu chỉ còn 47,1%, thấp hơn nhiều so với mức gần 68% cuối năm ngoái. Tại SHB, bao phủ nợ xấu hiện là 58%, trong khi cuối năm ngoái là gần 64%. Tương tự, LPBank cũng giảm tỷ lệ bao phủ nợ xấu từ 83,3% cuối năm ngoái, xuống còn 75% cuối quý II/2025. Một số ngân hàng có tỷ lệ bao phủ nợ xấu thấp là VIB (37,16%), NamABank (39%), EximBank (41%), MSB (55,5%)…

Từ năm 2022 đến nay, bao phủ nợ xấu của toàn hệ thống ngân hàng giảm mạnh. Nếu như quý III/2022, bao phủ nợ xấu là 143,2%, thì đến quý III/2023 đã giảm xuống dưới 100% và tại thời điểm cuối quý I/2025 chỉ còn khoảng 80%.

Việc ngân hàng thương mại chấp nhận giảm dự phòng để ưu tiên tăng trưởng là dễ hiểu, khi áp lực tăng trưởng lợi nhuận được cổ đông đặt ra là rất lớn. Ngoài ra, bối cảnh kinh tế hiện nay cũng có nhiều điểm khác biệt so với giai đoạn trước, khiến việc giảm tỷ lệ trích lập dự phòng trở thành xu hướng trong vài năm qua.

Theo các chuyên gia, giai đoạn 2020-2022, nợ xấu phình to do ảnh hưởng của Covid-19, nhiều ngân hàng phải cơ cấu nợ, giãn, hoãn nợ cho khách hàng. Cũng trong giai đoạn này, các ngân hàng đẩy mạnh trích lập dự phòng rủi ro. Tuy nhiên, hiện các khoản nợ giãn, hoãn trong giai đoạn trên đã được xử lý hết, nên các ngân hàng, đặc biệt là nhóm “Big 4”, không cần phải duy trì tỷ lệ bao phủ nợ xấu quá cao.

Vài năm gần đây, khi Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng hết hiệu lực, một số ngân hàng lo ngại khó khăn trong thu hồi, xử lý tài sản đảm bảo khi “con nợ” chây ỳ, không hợp tác, nên vẫn tích cực tăng trích lập dự phòng. Tuy nhiên, mới đây, Luật Các tổ chức tín dụng (sửa đổi) được thông qua, quyền thu giữ tài sản đảm bảo của tổ chức tín dụng được luật hóa, nỗi lo này của các ngân hàng cũng được giải tỏa. Vì vậy, dù bao phủ nợ xấu giảm, song cũng không quá rủi ro cho các nhà băng.

Thực tế, không chỉ là “tấm đệm” bảo vệ an toàn, dự phòng rủi ro còn là “của để dành” cho các ngân hàng và trong nhiều thời điểm, chính khoản này đóng góp lớn cho tăng trưởng lợi nhuận ngân hàng.

Nửa đầu năm nay, nhiều ngân hàng ghi nhận lãi lớn nhờ thu hồi nợ xử lý rủi ro tăng vọt (từ nguồn dự phòng). Cụ thể, trong 6 tháng đầu năm, lãi thuần từ hoạt động khác của Agribank lên tới gần 6.000 tỷ đồng (chỉ đứng sau mảng tín dụng) và tăng tới hơn 91%. Tại Techcombank, trong khi hầu hết hoạt động kinh doanh sụt giảm so với cùng kỳ năm 2024, thì riêng lãi thuần từ hoạt động khác tăng tới 3,1 lần so với cùng kỳ (hơn 66% lợi nhuận từ mảng này đến từ các khoản nợ đã xử lý rủi ro). Tương tự, tại ACB, LPBank…, lãi thuần từ hoạt động khác cũng tăng 2-3 lần (chủ yếu là thu nợ khó đòi đã xử lý bằng dự phòng rủi ro).

Vì vậy, các chuyên gia phân tích khuyến nghị ngân hàng cần nâng cao năng lực dự phòng, bảo vệ tài sản, củng cố niềm tin thị trường. Trong bối cảnh hệ thống ngân hàng Việt Nam còn mỏng vốn (Hệ số An toàn vốn đang ở mức thấp trong khu vực), tín dụng tăng nhanh và Ngân hàng Nhà nước vừa nới thêm “room” cho một số ngân hàng, việc củng cố bộ đệm dự phòng lại càng cần thiết.

Nguồn: https://baodautu.vn/ngan-hang-o-at-cho-vay-bat-dong-san-thi-diem-bo-room-tin-dung-tu-nam-2026-d354104.html

![[Foto] Ketua Majelis Nasional Tran Thanh Man menghadiri Upacara Penghargaan VinFuture 2025](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764951162416_2628509768338816493-6995-jpg.webp&w=3840&q=75)

![[Foto] Peringatan 60 Tahun Berdirinya Asosiasi Seniman Fotografi Vietnam](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

Komentar (0)