VIS Ratingが最近発表した2024年の最初の9か月間の最新の証券業界レポートによると、延滞債券と債券買い戻しコミットメントの数が徐々に減少したことで、証券会社の資産リスクが軽減されました。

証券会社の不良債権は減少している一方、信用取引債務は増加しており、リスクとなっている。

VIS Ratingが最近発表した2024年の最初の9か月間の最新の証券業界レポートによると、延滞債券と債券買い戻しコミットメントの数が徐々に減少したことで、証券会社の資産リスクが軽減されました。

VISレーティングのデータによると、大手証券会社は、大幅な増資に支えられた信用貸付と投資からの収益により、業界の利益成長を牽引しています。業界全体の平均資産利益率(ROAA)は、2023年の4.3%から2024年の最初の9ヶ月間で4.9%に上昇し、大手証券会社は信用貸付と債券投資からの利益において競合他社を上回っています。

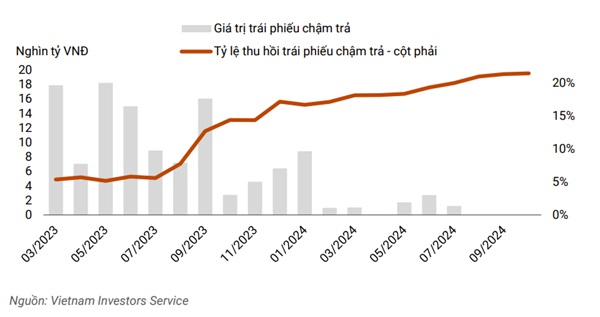

特に、延滞債券数と債券買戻しコミットメントの減少は、証券会社の資産リスクの軽減に貢献しました。第3四半期の延滞債券の残高は、2024年1月の約8兆VND、あるいはピーク時の2023年5月の約18兆VNDと比較するとごくわずかでした。企業が信用取引の拡大を目指して短期借入を増やしているにもかかわらず、流動性は安定を維持しました。

|

| 2024年第3四半期の延滞債券の額は、2023年5月のピークである18兆VNDと比較すると、それほど大きくありません。 |

延滞元本・利息支払いおよび債券買戻しコミットメントの減少により、このセクターの資産リスクは徐々に減少しています。タンベト証券株式会社(TVSI)は、エネルギーおよび不動産セクターの発行体が延滞元本・利息支払いを完了したことを受け、2024年の最初の9ヶ月間で債券買戻しコミットメントを約30%削減しました。

分析レポートに掲載されている証券会社の2割以上は、社債への多額の投資により、高いリスク選好度を示しています。これらの投資による資産リスクは、延滞債権比率の漸進的な低下と、延滞債権の回収率の向上により、前年比で減少しました。

一方、大口顧客向け信用貸付は2024年第3四半期も増加を続け、2022年第4四半期のように株価下落局面で担保売却を迫られる証券会社のリスクが高まっている。銀行系証券会社や国内大手証券会社の増資によってリスクバッファーが強化され、成長が加速すると期待される。

大手証券会社は、資本基盤の厚みや顧客ネットワークの広さを活かし、信用貸付残高が大きく伸びており、貸出金利も同業他社に比べて高い水準を維持しています。

|

| 大手証券会社は信用貸借残高が大幅に増加した。 |

さらに、これらの企業は業界で最大の債券ポートフォリオを保有していることが多く、債券投資からの収益と保管サービス手数料の増加により社債市場環境の改善の恩恵を受けています (例: TCBS、VPBANKS、VND)。

一方、中規模証券会社(SHS、BSI、VDSなど)のROAAは、主に株式投資額の減少により、前四半期比2%減少しました。

中規模証券会社の信用貸付の伸びも、資本制約と顧客ネットワークの制約により、大手企業に比べて鈍化しています。VISレーティングは、251社のうち半数以上が通期利益目標を達成すると予想しています。2024年通期の業界全体のROAAは、前年比50~70ベーシスポイント改善し、4.8~5%に達すると予想されています。

大幅な増資により、業界全体のレバレッジ水準は低い水準を維持しています。2024年第3四半期に国内証券会社(VIX、VND、MBS)が行った大規模な増資により、リスクバッファーが強化され、業界のレバレッジ比率は230%前後と低い水準に維持されました。

ACB証券会社(ACBS)も増資の提案を受けており、親銀行の事業戦略において徐々に重要な役割を担うことになる。ホーチミン証券会社(HSC)にとっては、増資によって事業拡大を支え、信用貸付比率を自己資本の200%という規制上限以下に維持することができる。

国内企業(SSI、SHS、VCI)によるその後の資金調達ラウンドに伴い、業界のレバレッジ比率は今後数四半期で低下すると予想されます。

全体として、資金調達の制約や顧客からの債券買戻しの約束が多数あるため、レバレッジ比率が高い企業はわずか10%です。一部の外資系企業や銀行系企業の短期債務増加による流動性リスクは、依然として適切に管理されています。

例えば、銀行系列の証券会社(CTS、ORS)は国内銀行から無担保信用枠を利用できる一方、外資系企業(MASVN、KIS)は親会社からの支援の恩恵を受けています。

さらに、これらの企業の現金や譲渡性預金(CD)などの流動資産も、総資産の約15~30%を占めています。テクコムバンク証券株式会社(TCBS)では、長期債の発行額が昨年比で4倍に増加したことにより、機関投資家および個人顧客への融資による借り換えリスクが徐々に減少しています。

全体として、30%の企業は流動性プロファイルが強く、そのほとんどは銀行系の証券会社で、最近の資本増強の恩恵を受けており、中核投資活動の資金調達において短期借入金への依存度が低い。

VIS 格付けレポートは、業界総資産の約 90% を占める、資産規模で上位 30 社の証券会社のデータに基づいています。

[広告2]

出典: https://baodautu.vn/trai-phieu-cham-tra-cua-cong-ty-chung-khoan-giam-dan-du-no-ky-quy-tang-rui-ro-d230539.html

コメント (0)