VNDirect Securities Joint Stock Company (kode VND) har nettopp annonsert informasjon om offentlig utstedelse av obligasjoner i 2025.

VNDirect planlegger å utstede to obligasjonskoder, VNDL2527001 og VNDL2528002, i samme transje, med løpetider på henholdsvis 2 år og 3 år.

Det totale antallet obligasjoner som tilbys er maksimalt 20 millioner obligasjoner, med en pålydende verdi på 100 000 VND per obligasjon. Tilbudskvantiteten for hver obligasjonskode er 10 millioner obligasjoner, tilsvarende 1 000 milliarder VND per kode.

Forventet utgivelsesdato er i fjerde kvartal i år, første kvartal 2026 og/eller andre kvartal 2026.

Rentesatsen for kode VNDL2527001 for den første renteperioden er en fast rente på 8 %/år, og for påfølgende renteperioder er den en flytende rente (referanserente + 2,8 %/år).

For kode VNDL2528002 er renten for den første renteberegningsperioden 8,3 %/år, hvoretter den vil flyte med referanserenten + 3 %/år. Renten beregnes periodisk hver 6. måned.

VNDirect opplyste at obligasjonene ble tilbudt for å skaffe kapital til bruk for å øke selskapets arbeidskapital til marginhandel, investering i verdipapirer på markedet og annen forretningsvirksomhet.

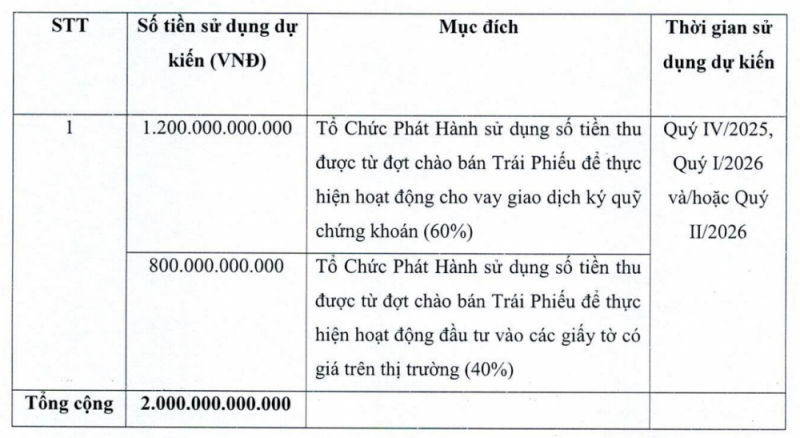

|

| VNDirects plan for bruk av kapital reist gjennom obligasjonsutstedelse. |

Mer spesifikt, med de forventede 2 billioner VND som er hentet inn fra de to børsnoterte obligasjonene, planlegger VNDirect å bruke 60 %, eller 1,2 billioner VND, til marginhandel, og de resterende 40 %, eller 800 milliarder VND, vil bli investert i verdipapirer på markedet.

I perioden hvor de tildelte midlene til ovennevnte aktiviteter ennå ikke er brukt eller ikke er fullt utnyttet, kan den innsamlede kapitalen konverteres til innskudd under innskuddskontrakter for å optimalisere kapitalutnyttelsen og forbedre den finansielle kapasiteten.

VNDirect hadde planlagt utstedelsen av offentlige obligasjoner tidligere. Ved utgangen av 2024 annonserte VNDirect en plan om å utstede obligasjoner til offentligheten med en samlet verdi på 2000 milliarder VND, fordelt på to transjer med seks obligasjonskoder. Formålet var også å øke omfanget av marginutlånsaktivitetene, investeringer i verdipapirer og annen virksomhet.

Ved utgangen av første kvartal 2025 utgjorde VNDirects gjeld 29 992 milliarder VND, en økning på nesten 5 500 milliarder VND sammenlignet med begynnelsen av året. 99 % av VNDirects gjeld er kortsiktig gjeld, hvorav kortsiktig leasingfinansieringsgjeld utgjør 28 138 milliarder VND, uten obligasjonsgjeld.

Kilde: https://baodautu.vn/vndirect-tinh-phat-hanh-2000-ty-dong-trai-phieu-ra-cong-chung-d314531.html

![[Foto] Statsminister Pham Minh Chinh har en telefonsamtale med administrerende direktør i Russlands Rosatom Corporation.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765464552365_dsc-5295-jpg.webp&w=3840&q=75)

Kommentar (0)