Asia Commercial Joint Stock Bank (ACB ) właśnie ogłosił wyniki trzeciej emisji obligacji, która odbędzie się po raz drugi w 2024 roku.

W związku z tym bank z powodzeniem zmobilizował obligacje o wartości 2000 mld VND na rynku krajowym 25 września 2024 r. Obligacje mają dwuletni termin wykupu, a ich termin zapadalności przewidywany jest na 2026 r. Oprocentowanie emisji wynosi 4,9% w skali roku.

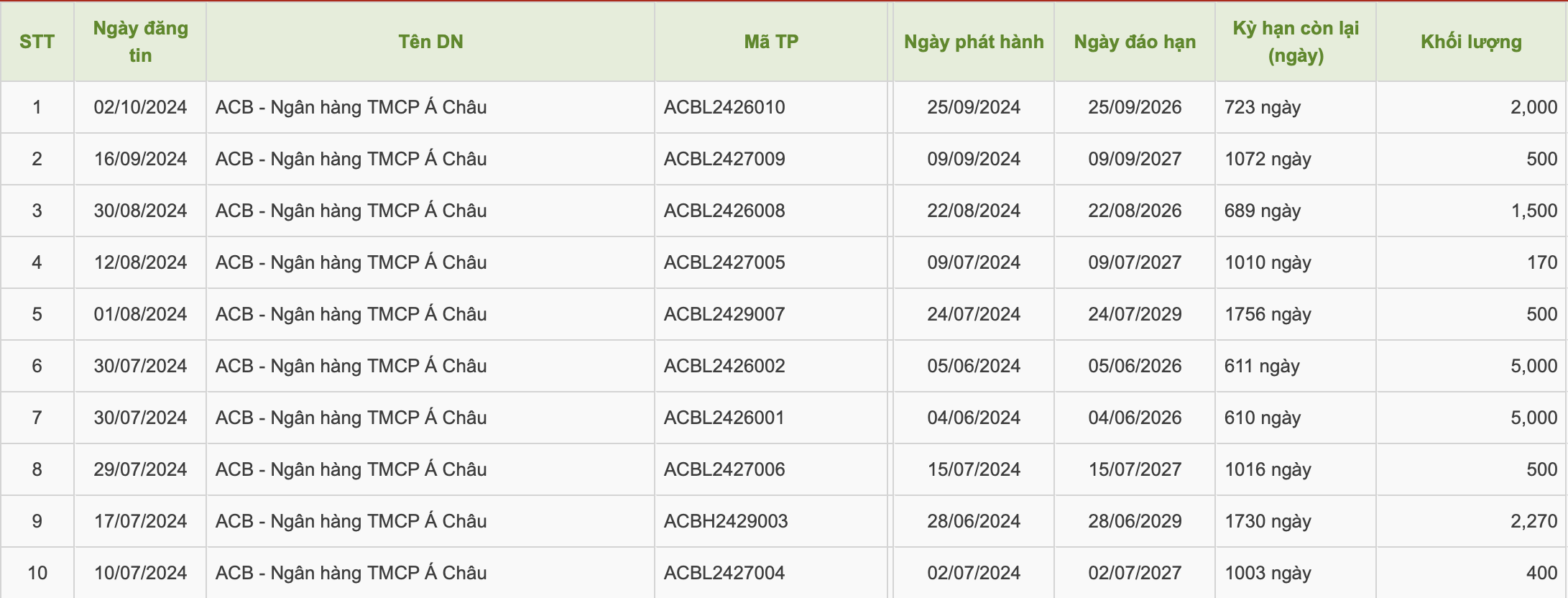

Według informacji Giełdy Papierów Wartościowych w Hanoi , od początku roku ACB wyemitowało na rynku łącznie 12 obligacji o łącznej wartości 27 840 mld VND.

Z czego kody obligacji o największej wartości sięgają 5000 miliardów VND. Tylko we wrześniu 2024 roku bank zmobilizował 2 partie obligacji o łącznej wartości 2500 miliardów VND.

W tym roku bank nie wykupił żadnych obligacji przed terminem zapadalności. Jeśli chodzi o spłatę kapitału i odsetek od obligacji, w pierwszej połowie 2024 roku ACB wydał prawie 454 mld VND na spłatę odsetek i 11 350 mld VND na spłatę kapitału obligacji.

Informacje o kodach obligacji zmobilizowanych przez ACB w pierwszych 9 miesiącach 2024 r.

Wcześniej ACB ogłosiło uchwałę Rady Dyrektorów o zatwierdzeniu drugiego planu emisji obligacji prywatnych banku w 2024 r.

Bank planuje wyemitować na rynku obligacje o maksymalnej wartości 15 000 mld VND, każda obligacja będzie miała wartość nominalną 100 mln VND lub wielokrotność 100 mln VND, co będzie odpowiadało łącznej liczbie 150 000 obligacji.

Maksymalny okres wynosi 5 lat. Oprocentowanie zależy od popytu rynkowego. Dyrektor Generalny decyduje, czy oprocentowanie obligacji będzie stałe, czy zmienne, na podstawie stopy referencyjnej powiększonej o marżę.

Druga emisja obligacji nie podlega konwersji, nie jest zabezpieczona, nie jest objęta gwarancją i nie stanowi długu wtórnego ACB.

Celem emisji obligacji jest zaspokojenie potrzeb pożyczkowych i inwestycyjnych, a także zapewnienie zgodności ze standardami bezpieczeństwa określonymi przez Bank Państwowy Wietnamu .

W ostatnich dniach września banki nieustannie wprowadzały obligacje na rynek. Wcześniej, Wietnamski Międzynarodowy Bank Handlowy (VIB) również ogłosił zakończenie emisji obligacji o wartości 2000 mld VND o kodzie VIBL2427005, która miała miejsce 27 września, z oprocentowaniem 5,1% rocznie.

Lub Ho Chi Minh City Development Joint Stock Commercial Bank (HDBank) wyemitował na rynku również 2 partie obligacji HDBL2427016 i HDBL2432017 o łącznej wartości 3000 miliardów VND w dniu 27 września 2024 r.

Tien Phong Commercial Joint Stock Bank (TPBank) poinformował również o pomyślnej emisji na rynku dwóch obligacji o kodach TPBL2427019 i TPBL2427020 w dniach 25 i 26 września o łącznej wartości 3 000 mld VND.

26 września Saigon Thuong Tin Commercial Joint Stock Bank (Sacombank) zakończył także mobilizację obligacji o wartości 1500 miliardów VND z kodem STBL2426002.

Źródło: https://www.nguoiduatin.vn/acb-huy-dong-gan-28000-ty-dong-trai-phieu-trong-9-thang-nam-2024-204241002101300841.htm

![[Zdjęcie] Panorama Kongresu Emulacji Patriotycznej gazety Nhan Dan na lata 2025–2030](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/04/1762252775462_ndo_br_dhthiduayeuncbaond-6125-jpg.webp)

![[Zdjęcie] Otwarcie XIV Konferencji XIII KC PZPR](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/05/1762310995216_a5-bnd-5742-5255-jpg.webp)

Komentarz (0)