Handel bei einem Wertpapierunternehmen in Ho-Chi-Minh-Stadt – Foto: QUANG DINH

Analysten sagen, diese Aufmerksamkeit rühre nicht nur vom Potenzial der Unternehmen selbst her, sondern spiegele auch den „Durst“ nach neuen Qualitätsaktien im Kontext von Indizes wider, die ständig neue Höchststände erreichen.

Der ideale Zeitpunkt, um an die Öffentlichkeit zu gehen

Die durchschnittliche Liquidität erreichte im Juli über 2,1 Milliarden US-Dollar pro Handelstag und blieb auch im August auf diesem Niveau, wobei sie in einem einzelnen Handelstag sogar 3 Milliarden US-Dollar erreichte. Dank des hohen Cashflows ist Vietnam der liquideste Markt in der ASEAN-Region.

Herr Dang Tran Phuc, Vorstandsvorsitzender der AzFin VN Joint Stock Company, kommentierte, dass dies eine "goldene" Zeit für Unternehmen sei, um Kapitalerhöhungen, Börsengänge und Notierungen durchzuführen, da die Liquidität reichlich vorhanden sei und die Aktienkurse auf einem hohen Niveau gestützt würden, was den Kapitalbeschaffungsprozess begünstige.

Laut Herrn Phuc besteht ein Hauptproblem des Marktes in den letzten Jahren im Mangel an neuen Angeboten. Daher kann jeder Börsengang, der derzeit erfolgt, im Mittelpunkt des Interesses stehen und sogar „heißer“ werden als der tatsächliche innere Wert des Unternehmens.

Herr Nguyen Anh Khoa, Direktor für Analyse und Forschung bei Agribank Securities (Agriseco), kommentierte, dass bei niedrigen Zinssätzen billiges Geld stark in den Aktienmarkt fließt, was zu steigenden Aktienkursen führt.

Dies ist eine Gelegenheit für Unternehmen, zu einer günstigeren Bewertung an die Börse zu gehen und gleichzeitig große Kapitalmengen aufzubringen.

Die Aussichten auf eine Kapitalmobilisierung über den Aktienmarkt werden sich bald wieder verbessern, wenn die Wirtschaft ein hohes Wachstum beibehält, viele Unterstützungsmaßnahmen umgesetzt werden und der Bedarf an Produktions- und Geschäftsausweitung zunimmt.

„Viele Unternehmen werden finanzielle Mittel benötigen, um ihre Kapazitäten auszubauen und Investitionen zu beschleunigen. In diesem Zusammenhang wird der Aktienmarkt weiterhin ein wichtiger Kapitalkanal sein“, sagte Herr Khoa.

Herr Le Duc Khanh, Analysedirektor bei VPS Securities, sagte, dass die Wiedereinführung von ausländischem Kapital im Juli nach einer langen Phase von Nettoverkäufen ein positives Signal sei, das die Erwartungen auf viele groß angelegte Börsengänge und Aktienumwandlungen in naher Zukunft verstärke und so mehr qualitativ hochwertige „Güter“ für den Aktienmarkt schaffe.

„Dies ist die entscheidende Phase eines neuen Zyklus. Mit der Unterstützung eines umfassenden Rechtsrahmens und der Begleitung durch Beratungsorganisationen werden viele private Unternehmen, von kleinen bis hin zu großen, bereit für einen Börsengang sein und dazu beitragen, dass vietnamesische Wertpapiere qualitativ hochwertigere Produkte erhalten, die den vielfältigen Bedürfnissen inländischer und internationaler Investoren gerecht werden“, sagte Herr Khanh.

Aber irgendetwas fehlt immer noch.

In naher Zukunft wird erwartet, dass der vietnamesische Aktienmarkt eine Reihe neuer Aktien an der HoSE begrüßen wird, darunter namhafte Unternehmen aus dem Bankensektor wie VAB (VietABank), VBB (Vietbank), BVB (BVBank) oder aus dem Bereich Industrieparkimmobilien wie NTC (Nam Tan Uyen), die den "Hunger" des Marktes nach Gütern in der gegenwärtigen Phase explosiver Liquidität befriedigen.

Da Unternehmen bereits entsprechende Pläne in Gang gesetzt haben, besteht laut Experten kein Grund zur allzu großen Sorge über die bevorstehende Warenknappheit.

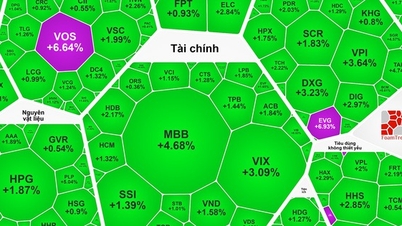

Die Marktkapitalisierungsstruktur zeigt jedoch die Dominanz der Finanz- und Immobiliengruppen, die fast 60 % ausmachen, ganz zu schweigen von den vielen großen Börsengängen in den letzten Monaten des Jahres, die immer noch aus dem Finanzsektor stammen.

Laut Herrn Dang Tran Phuc sieht die Kapitalisierungssituation in entwickelten Märkten ganz anders aus: Technologie, Industrie und Konsum dominieren dort, während der Finanz- und Immobiliensektor in der Regel nur 10–20 % ausmacht. Selbst in der ASEAN-Region übersteigt der Anteil des Finanz- und Immobiliensektors selten 30–40 %.

„Allerdings spiegelt diese Struktur auch recht genau die Charakteristika der vietnamesischen Wirtschaft wider – sie stützt sich immer noch stark auf traditionelle Sektoren“, sagte Herr Phuc und fügte hinzu, dass es den vietnamesischen Aktien an der Präsenz globaler Trendbranchen wie Halbleiter, künstlicher Intelligenz (KI) oder anderer Hightech-Branchen mangele.

Herr Truong Hien Phuong, Senior Director der KIS VN Securities Company, sagte, dass zur Ergänzung des Angebots an qualitativ hochwertigen Produkten auf dem Aktienmarkt gleichzeitig viele Lösungen umgesetzt werden müssten, um Unternehmen dabei zu helfen, sowohl in Bezug auf ihre Managementkapazität als auch auf ihre Wettbewerbsfähigkeit wirklich "stärker" zu werden.

Laut Herrn Phuong ist die Möglichkeit eines Technologie-„Blockbuster“-Börsengangs in naher Zukunft sehr gering, da es selbst im OTC-Markt kaum ausreichend große Technologieunternehmen gibt.

Herr Phuong erklärte jedoch, dass der Markt noch viel Spielraum für die Verbesserung der Warenqualität habe, beispielsweise durch die Förderung des Privatisierungsprozesses staatseigener Unternehmen sowie durch die Schaffung eines Mechanismus für die Börsennotierung von FDI-Unternehmen.

Regeln für die Verwaltung von Technologieaktienindizes

Die Börse von Ho-Chi-Minh-Stadt (HoSE) hat soeben die Regeln für die Konstruktion und Verwaltung des Index für moderne Industrie- und Technologieaktien – Vietnam Modern Industrials & Technology Index – (VNMITECH) – herausgegeben.

Laut einem Vertreter der HoSE wird der VNMITECH-Preisindex auf Basis der um den Streubesitz (frei übertragbare Aktien) bereinigten Marktkapitalisierung berechnet, wobei eine Kapitalisierungsquote und eine Liquiditätsgewichtungsgrenze angewendet werden.

Nach den Kriterien im Regelwerk wird es laut der Abteilung für Privatkundenanalyse von Yuanta VN Securities 34 Aktien im VNMITECH geben, wobeiFPT das einzige Technologieunternehmen ist, das daran teilnimmt.

Zu den verbleibenden Aktien gehören unter anderem Namen wie HPG, GEX, GMD, DGC, REE, BMP und CTR. Der Industriekonzern verzeichnete außerdem viele bekannte Namen wie GEX, GMD, DGC, REE, BMP und CTR.

Es müssen separate Handelsplätze für Start-ups und Technologieunternehmen eingerichtet werden.

Zum 15. August wies FPT eine Marktkapitalisierung von 150.206 Milliarden VND auf. Obwohl diese gegenüber ihrem Höchststand gesunken war, überstieg sie immer noch die gesamte Marktkapitalisierung des Technologiesektors an der Börse. Dadurch entwickelte sich FPT zu einer Technologieaktie mit erheblichem Einfluss auf die Branchenindizes.

Neben FPT gehören auch DGW (10,2 Billionen VND), CMG (8,8 Billionen VND), ELC (2,3 Billionen VND) und ICT (420 Milliarden VND) zum Technologiesektor an der HoSE – allesamt Unternehmen mit eher bescheidener Marktkapitalisierung. Laut Nguyen The Minh, Leiter der Einzelkundenanalyse bei Yuanta VN Securities, mangelt es dem vietnamesischen Aktienmarkt an Technologieaktien, insbesondere aus dem Halbleiterbereich.

Dies ist einer der Gründe, warum ausländisches Kapital ab 2024 aus Vietnam abziehen und in Märkte fließen wird, die sich auf globale Technologiekonzerne konzentrieren. Tatsächlich befinden sich die meisten vietnamesischen Technologieunternehmen noch in der Startphase oder erzielen gerade erst die Gewinnschwelle. Große Unternehmen wie VNG weisen noch immer Verluste auf und sind noch nicht für eine Notierung an der HoSE qualifiziert.

Laut Herrn Minh wird der Technologieaktienmarkt daher in den nächsten ein bis zwei Jahren kaum dynamisch sein. „Es ist notwendig, einen separaten Handelsplatz für Startups und Technologieunternehmen mit einem spezifischen Rechtsrahmen zu schaffen und staatliche Risikokapitalfonds einzubeziehen, um private Kapitalflüsse anzuziehen und Startups zu helfen, den Weg von der Gründung bis zur Profitabilität zu verkürzen und sich für eine Börsennotierung zu qualifizieren“, schlug Herr Minh vor.

Viele „große Unternehmen“ planen einen Börsengang ab 2026.

Laut Prognose von Dragon Capital könnte der Gesamtwert der Börsengänge in Vietnam im Zeitraum 2026–2028 47,5 Milliarden US-Dollar erreichen. Allein der Konsumgütersektor wird voraussichtlich rund 12,8 Milliarden US-Dollar beitragen, unter Beteiligung namhafter Unternehmen wie Thaco Auto, Bach Hoa Xanh, Golden Gate und Highlands Coffee.

Insbesondere der Wechsel zahlreicher großer Unternehmen von UPCoM zu HoSE wird einen enormen Kapitalfluss von insgesamt rund 20 Milliarden US-Dollar auslösen. Am 1. August wechselten außerdem fast 312 Millionen TAL-Aktien der Taseco Real Estate Investment Joint Stock Company (Taseco Land) von UPCoM zu HoSE.

Zuvor waren mehr als 3,1 Milliarden BSR-Aktien der Binh Son Refining and Petrochemical Joint Stock Company offiziell an der HoSE notiert, mit einer Marktkapitalisierung von mehr als 66.000 Milliarden VND (etwa 2,6 Milliarden USD).

Quelle: https://tuoitre.vn/them-hang-cho-thi-truong-chung-khoan-cho-nhung-mat-hang-moi-chat-luong-20250821091357074.htm

![[Foto] Cat Ba – Grünes Inselparadies](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F04%2F1764821844074_ndo_br_1-dcbthienduongxanh638-jpg.webp&w=3840&q=75)

Kommentar (0)