Le 29 novembre 2023, l’Assemblée nationale a adopté la résolution n° 107/2023/QH15 relative à l’application d’un impôt supplémentaire sur les sociétés en vertu des dispositions contre l’érosion de la base d’imposition mondiale.

La présente résolution prend effet à compter du 1er janvier 2024 et est applicable à compter de l'exercice 2024 aux unités constitutives des sociétés multinationales dont le chiffre d'affaires dans les états financiers consolidés de la société mère ultime pendant au moins 2 ans au cours des 4 années consécutives précédant l'exercice sous revue est équivalent à 750 millions d'euros ou plus, sauf dans certains cas prévus.

Cette résolution prévoit deux contenus notables sur l’application de l’impôt additionnel sur les sociétés.

Il s'agit de la réglementation complémentaire relative à la norme minimale nationale (QDMTT) appliquée aux unités ou groupes d'unités constitutives des sociétés multinationales exerçant des activités de production et d'affaires au Vietnam. Le délai de déclaration et de paiement des impôts pour la QDMTT est de 12 mois après la fin de l'exercice fiscal.

La deuxième disposition concerne le revenu minimum imposable global (RGI) applicable à la société mère ultime, à la société mère partiellement détenue ou à la société mère intermédiaire au Vietnam, filiale d'une multinationale, détenant directement ou indirectement la propriété d'une filiale à faible imposition à l'étranger en vertu des dispositions relatives à l'impôt minimum mondial. Le délai de déclaration et de paiement de l'impôt RGI est de 18 mois après la fin de l'exercice fiscal pour la première année d'application et de 15 mois après la fin de l'exercice fiscal pour les années suivantes.

En outre, cette résolution stipule également que les contribuables doivent soumettre des déclarations d'information conformément à la réglementation sur l'impôt minimum global et des déclarations complémentaires d'impôt sur les sociétés avec des notes explicatives expliquant les différences dues aux différences entre les normes comptables financières.

Dans le cas où une société multinationale possède plus d'une unité constitutive au Vietnam, dans les 30 jours suivant la fin de l'exercice fiscal, la société multinationale doit émettre un avis écrit désignant l'une des unités constitutives au Vietnam pour soumettre la déclaration et payer l'impôt sur les sociétés supplémentaire de la société conformément à la réglementation sur l'impôt minimum mondial.

Si la société multinationale ne notifie pas la désignation de son unité constitutive au Vietnam pour soumettre la déclaration et payer les impôts dans les 30 jours suivant la fin de l'exercice fiscal, l'autorité fiscale doit, dans les 30 jours suivant la date de notification, désigner son unité constitutive au Vietnam pour soumettre la déclaration et payer les impôts.

Selon les données de règlement de l'impôt sur les sociétés de 2022, le Département général des impôts a calculé de manière préliminaire qu'environ 122 sociétés étrangères investissant au Vietnam sont concernées par la réglementation sur l'impôt supplémentaire minimum national standard et que l'impôt supplémentaire estimé collecté est d'environ 14 600 milliards de VND.

De plus, selon les calculs préliminaires basés sur les données de règlement de l'impôt sur les sociétés de 2022, si le Vietnam applique la réglementation d'agrégation du revenu imposable IIR, 6 sociétés au Vietnam seront soumises à cette application ; l'impôt sur les sociétés supplémentaire que le Vietnam peut percevoir devrait être d'environ 73 milliards de VND (au cas où les pays bénéficiaires des investissements n'appliqueraient pas la réglementation complémentaire nationale minimale standard).

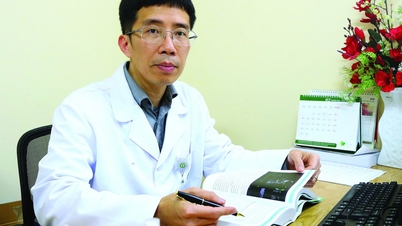

L'application de l'impôt minimum global au Vietnam préoccupe vivement le gouvernement et le ministère des Finances . Le ministère des Finances et la Direction générale des impôts ont été chargés de présider à la rédaction du décret portant application de la résolution n° 107.

Ces derniers mois, la Direction générale des impôts a activement collaboré avec les cabinets d'audit et consulté les ministères, les branches, les associations, les agences compétentes et les acteurs concernés afin de finaliser le projet de décret et d'en garantir la pleine base juridique, la cohérence et l'uniformité avec les dispositions de la Résolution 107 et les lignes directrices de l'OCDE. Selon la feuille de route, le projet de décret fera l'objet de larges consultations avant d'être soumis au gouvernement pour promulgation au quatrième trimestre 2024.

Quoc Tuan

Source: https://vietnamnet.vn/hoan-thien-quy-dinh-ve-thue-thu-nhap-doanh-nghiep-theo-thue-toi-thieu-toan-cau-2326220.html

![[Photo] Le secrétaire général To Lam et son épouse entament leur visite officielle en Bulgarie](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/23/1761174468226_tbtpn5-jpg.webp)

![[Photo] Cérémonie de remise des prix du concours politique sur la protection des fondements idéologiques du parti](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/22/1761151665557_giaia-jpg.webp)

![[Photo] Da Nang : les forces de choc protègent la vie et les biens des personnes contre les catastrophes naturelles](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/22/1761145662726_ndo_tr_z7144555003331-7912dd3d47479764c3df11043a705f22-3095-jpg.webp)

![[Photo] Le camarade Nguyen Duy Ngoc a visité et travaillé au Fonds d'innovation SITRA et à la société de technologie spatiale ICEYE](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/23/1761174470916_dcngoc1-jpg.webp)

Comment (0)