Il est difficile de prévoir avec certitude l'évolution du marché mondial de l'or en 2025, tant les inconnues sont nombreuses. Cependant, l'éventualité d'un prix de l'or atteignant, voire dépassant, la barre des 3 000 USD/once a été envisagée.

Il est difficile de prévoir avec certitude l'évolution du marché mondial de l'or en 2025, tant les inconnues sont nombreuses. Cependant, l'éventualité d'un prix de l'or atteignant, voire dépassant, la barre des 3 000 USD/once a été envisagée.

|

| On prévoit que le cours mondial de l'or pourrait dépasser le seuil de 3 100 dollars américains l'once cette année. |

L'or témoigne de sa résilience face au chaos.

Les perspectives pour l'or devraient s'améliorer une fois que les politiques économiques et étrangères de Donald Trump se seront précisées lors de son retour à la Maison Blanche pour un second mandat (Trump 2.0). Une économie chinoise robuste, la poursuite de la politique monétaire accommodante des principales banques centrales et un contexte géopolitique tendu pourraient faire grimper les cours de l'or. À l'inverse, si les politiques de Trump alimentent l'inflation et pèsent sur l'économie mondiale, l'or pourrait subir des pressions à la baisse.

Si l'on regarde le marché de l'or pendant les quatre années de mandat du président Trump (2017-2021), les guerres commerciales, l'instabilité politique et même le spectre d'un conflit international ont tous poussé les investisseurs à se ruer sur l'or - une protection éprouvée contre l'instabilité.

Le prix de l'or a flambé suite à une série de chocs géopolitiques et économiques survenus durant le premier mandat du président Trump. Rares étaient ceux qui auraient pu prédire une telle hausse, de plus de 53 % à la fin de ce premier mandat, en janvier 2021, pour atteindre 1 841 dollars l'once (contre 1 208 dollars au début de son mandat). Ainsi, le prix de l'or a progressé en moyenne de 13 % par an. Cette augmentation s'inscrit dans une tendance générale qui souligne le rôle de l'or comme valeur refuge en période d'incertitude.

Le marché de l'or est confronté à des risques à double tranchant en 2025, la politique monétaire de la Fed, les politiques économiques et étrangères de Trump et les développements géopolitiques devenant les principaux facteurs déterminants.

En cas de second mandat du président Trump, les analystes prévoient que la spéculation sur l'or pourrait s'intensifier, propulsant les prix vers de nouveaux sommets historiques. Selon une étude récente de Goldman Sachs, l'escalade des tensions commerciales et les inquiétudes quant à la viabilité du bilan américain pourraient contribuer à cette flambée des prix de l'or en 2025.

L'or a atteint un record intraday de 2 790 $ fin octobre 2024, lorsque le Conseil mondial de l'or a averti, dans son rapport trimestriel sur les tendances de la demande, que le marché avait succombé à la peur de rater une opportunité (FOMO). Les prix ont ensuite reculé tout au long du mois de novembre 2024 et se sont négociés autour de 2 690 $ au cours de la troisième semaine de janvier 2025, selon les données de la plateforme de trading en ligne Kitco.

Goldman Sachs a souligné que la forte demande sous-jacente de lingots d'or devrait se maintenir chez les banques centrales cherchant à diversifier leurs réserves après le gel des avoirs russes par l'administration Biden dans le cadre des sanctions liées au conflit russo-ukrainien. Certaines banques centrales considèrent l'or comme un actif plus neutre politiquement, que les pays ne peuvent geler en raison des risques géopolitiques.

Selon Goldman Sachs, les flux d'investissement dans les fonds négociés en bourse (ETF) feront également grimper les prix en raison des flux de capitaux cycliques des investisseurs cherchant à couvrir leurs portefeuilles contre l'impact attendu de la baisse des taux d'intérêt de la Réserve fédérale (Fed) à 3,25 - 3,5 % dans les prochains mois.

Goldman Sachs estime désormais que les risques géopolitiques pourraient inciter les spéculateurs à revenir sur le marché, alors que l'équipe de transition de Trump continue de perturber les marchés avec des politiques et des nominations ministérielles non conventionnelles. Cela pourrait faire grimper le prix de l'or jusqu'à 3 150 dollars l'once, les spéculateurs pariant sur la possibilité que l'économie américaine fasse pression sur ses partenaires commerciaux par le biais de nouveaux droits de douane punitifs, alors que le pays peine de plus en plus à financer ses déficits budgétaires colossaux.

Le déficit budgétaire américain de 1 830 milliards de dollars pour l’exercice 2024 devra être comblé par un recours accru à l’emprunt, ce qui pourrait engendrer de l’inflation si la Fed est contrainte d’acheter davantage d’obligations du Trésor américain avec les dollars nouvellement imprimés.

Notamment, les États-Unis ont continué d'enregistrer un déficit budgétaire de 86,7 milliards de dollars en décembre 2024, selon le dernier rapport du ministère des Finances. Bien qu'en baisse de 33 % par rapport à la même période l'année précédente, ce déficit porte le déficit total du premier trimestre de l'exercice fiscal américain 2025 à 710,9 milliards de dollars, soit une augmentation d'environ 200 milliards de dollars par rapport à la même période l'année précédente, représentant une hausse de 39,4 %. Le budget fédéral américain pour l'exercice fiscal 2025 est exécuté du 1er octobre 2024 au 30 septembre 2025.

« Les craintes liées à l'inflation et à la hausse des risques financiers pourraient stimuler la spéculation et accroître les flux vers les ETF. Parallèlement, les inquiétudes concernant la soutenabilité de la dette publique américaine pourraient inciter les banques centrales, notamment celles qui détiennent d'importantes réserves d'obligations du Trésor américain, à acheter davantage d'or », ont indiqué les analystes de Goldman Sachs.

Par ailleurs, bien que certains facteurs puissent inciter à l'achat d'or, comme la gestion active par les banques centrales de leurs réserves d'or ou la demande accrue sur d'importants marchés de la joaillerie tels que l'Inde, une hausse marquée et soutenue des prix de l'or en période d'incertitude est souvent perçue comme un « vote de défiance » envers le dollar américain en tant que réserve de valeur, ainsi qu'envers les autres monnaies fiduciaires.

L'année 2025 est confrontée à des risques à double tranchant

Le marché de l'or est confronté à des risques à double tranchant en 2025, les décisions de politique monétaire de la Fed, les politiques économiques et étrangères de Trump et les développements géopolitiques devenant les principaux facteurs déterminants.

Dans un scénario pessimiste, un apaisement des tensions géopolitiques au Moyen-Orient et/ou un règlement du conflit russo-ukrainien pourraient déclencher une forte correction des cours de l'or, étant donné à quel point le précieux métal profite de ces conflits tout au long de l'année 2024.

L’approche « L’Amérique d’abord » de Trump laisse penser qu’une administration Trump 2.0 se concentrera sur la politique intérieure et pourrait reléguer au second plan les questions internationales. À cet égard, Trump pourrait chercher activement à amorcer un processus de résolution dès les premiers mois de son second mandat.

Un ton plus restrictif dans les perspectives de politique monétaire de la Fed pourrait peser sur les cours de l'or cette année. Si les efforts pour réduire l'inflation ne portent pas leurs fruits, et compte tenu de l'incertitude croissante qui entoure les perspectives inflationnistes, notamment si Trump continue d'augmenter les droits de douane, les responsables de la Fed pourraient être incités à reporter une baisse progressive des taux d'intérêt. À moins d'une détérioration significative du marché du travail, la Fed pourrait adopter une position plus patiente sans craindre de déclencher une récession.

Par ailleurs, la performance de l'économie chinoise pourrait influencer les perspectives de la demande d'or en 2025. Si M. Trump augmentait les droits de douane sur les importations chinoises, la Chine pourrait riposter, déclenchant potentiellement une nouvelle guerre commerciale entre les deux superpuissances économiques. Un ralentissement de l'économie chinoise – premier consommateur mondial d'or – pourrait donc avoir un impact négatif sur les cours de l'or.

Du côté positif, la poursuite de l'assouplissement des politiques par les principales banques centrales du monde pourrait contribuer à une nouvelle hausse des prix de l'or cette année.

En l'absence de choc inflationniste, la Fed pourrait poursuivre sa baisse régulière des taux directeurs, entraînant une diminution des rendements des bons du Trésor américain et une hausse des cours mondiaux de l'or. Même si la Fed se montre réticente à baisser ses taux, l'or pourrait capter les sorties de capitaux de l'euro et de la livre sterling et conserver sa résistance face au dollar en cas d'assouplissement monétaire drastique de la Banque centrale européenne et de la Banque d'Angleterre.

L’amélioration de la conjoncture économique chinoise pourrait également avoir un impact positif sur les cours de l’or. Début décembre 2024, une réunion de hauts responsables chinois a révélé que Pékin prévoyait d’adopter d’ici 2025 une politique monétaire « suffisante », ainsi qu’une politique budgétaire plus proactive, afin de stimuler la croissance économique.

La bonne nouvelle pour la Chine est que l'inflation annuelle, mesurée par la variation de l'indice des prix à la consommation (IPC), est tombée à 0,2 % en novembre 2024. Par conséquent, la Chine peut stimuler son économie sans se soucier de l'inflation.

La demande des banques centrales est l'un des principaux catalyseurs du marché de l'or en 2024. « Les banques centrales resteront un acteur important du marché. Leurs achats d'or sont dictés par des politiques publiques et donc difficiles à prévoir, mais nos enquêtes et analyses suggèrent que les tendances actuelles se poursuivront », a déclaré le World Gold Council dans ses perspectives pour le marché de l'or en 2025.

« Selon nous, une demande supérieure à 500 tonnes (la tendance relative à long terme) resterait favorable à la performance du marché de l’or. Nous pensons que la demande des banques centrales dépassera ce chiffre en 2025. Mais un ralentissement en dessous de ce niveau pourrait exercer une pression supplémentaire sur le cours de l’or », a indiqué le Conseil mondial de l’or.

Source : https://baodautu.vn/kho-do-duong-cho-thi-truong-vang-the-gioi-nam-2025-d241075.html

![[Photo] Aider d'urgence les personnes à trouver rapidement un logement et à stabiliser leur vie.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F09%2F1765248230297_c-jpg.webp&w=3840&q=75)

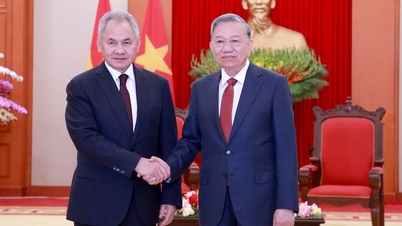

![[Photo] Le secrétaire général To Lam travaille avec les sous-comités des comités permanents du 14e congrès du parti](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/09/1765265023554_image.jpeg)

Comment (0)