Mobilisation accrue des capitaux, prêts difficiles

Au premier trimestre 2024, la mobilisation et la situation des prêts du secteur bancaire ont été confrontées à de nombreuses difficultés, la mobilisation et l'encours de prêts ayant tous deux diminué à l'échelle nationale. Au 20 février 2024, la mobilisation à l'échelle nationale a diminué de 1,83 % et le crédit a diminué de 1,09 %. Dans ce contexte, le secteur bancaire de Nghe An a maintenu un taux de croissance relativement bon des capitaux mobilisés et de l'encours de prêts.

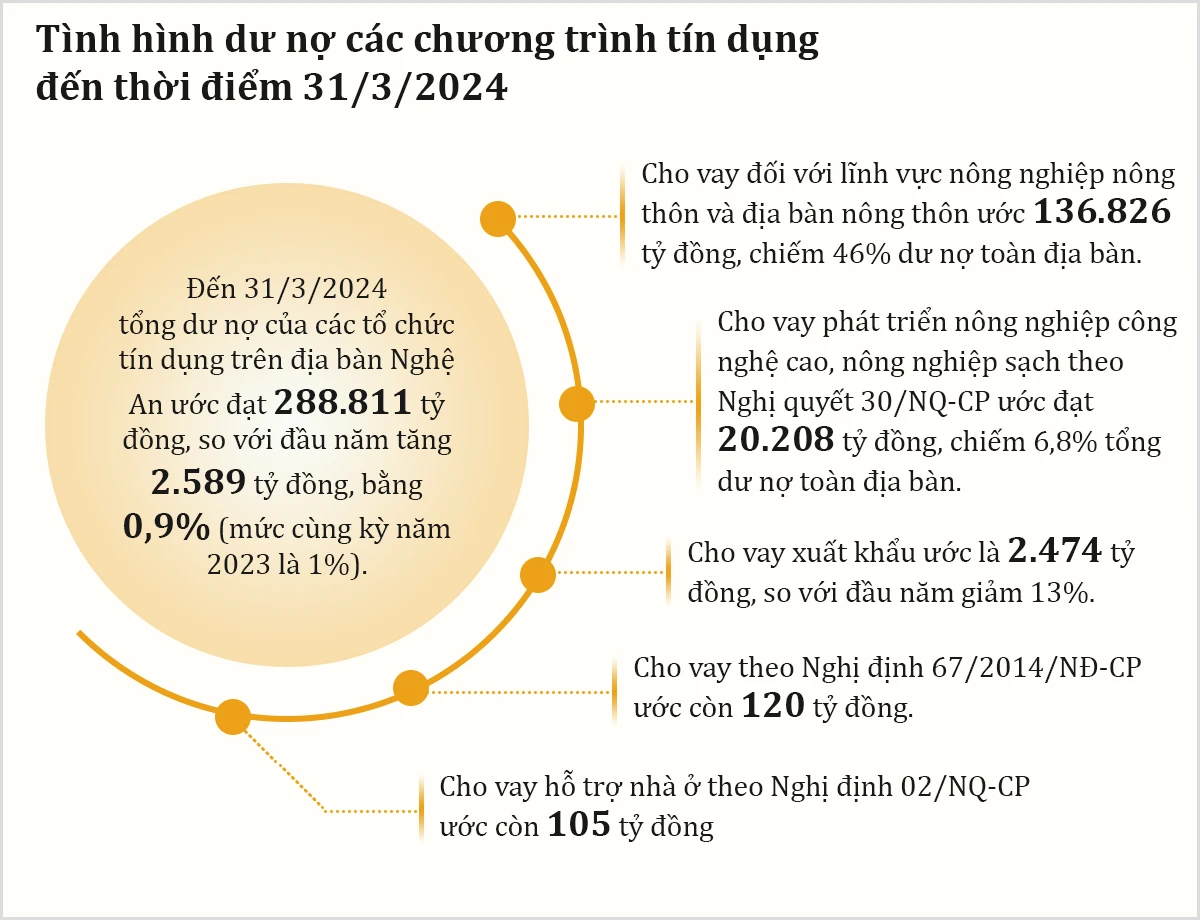

On estime qu'au 31 mars 2024, les capitaux mobilisés dans la province atteindront 241 069 milliards de VND, soit une augmentation de 3,75 % par rapport au début de l'année. L'encours total de la dette des établissements de crédit de la région est estimé à 288 811 milliards de VND, soit une augmentation de 0,9 % par rapport au début de l'année.

Français Plus précisément : les prêts en cours pour le secteur agricole rural et les zones rurales de toute la zone sont estimés à 136 826 milliards de VND, soit 46 % des prêts en cours dans toute la zone ; les prêts pour le développement agricole de haute technologie et l'agriculture propre en vertu de la résolution 30/NQ-CP sont estimés à 20 208 milliards de VND, soit 6,8 % ; les prêts à l'exportation sont estimés à 2 474 milliards de VND, en baisse de 13 % par rapport au début de l'année ; les prêts en vertu du décret 67/2014/ND-CP sont estimés à 120 milliards de VND ; les prêts en cours pour le soutien au logement en vertu du décret 02/NQ-CP sont estimés à 105 milliards de VND.

Bien que la croissance des encours de crédit soit supérieure à la moyenne nationale, l'activité de crédit demeure difficile. Certaines banques ont parfois plus de débiteurs que d'emprunteurs. À l'agence de la BIDV Bank à Phu Dien, le responsable de cette unité a déclaré que, si la mobilisation continue de croître régulièrement, les prêts sont lents. Malgré une forte baisse des taux d'intérêt par rapport à 2023, de nombreux clients peinent à rembourser leurs dettes et n'empruntent plus. Parallèlement, il est difficile de trouver de nouveaux clients.

Le dirigeant de la Banque d'État a déclaré que la faible croissance du crédit en début d'année était principalement due au facteur saisonnier du Nouvel An lunaire, période durant laquelle les établissements de production et les entreprises étaient en congé pour le Têt, et la capacité d'absorption des capitaux était faible. Outre le facteur saisonnier du premier trimestre, qui a coïncidé avec le Nouvel An lunaire, un autre facteur a joué cette année : l'économie mondiale ne s'est pas véritablement améliorée, ce qui a affecté les facteurs de production. De nombreuses entreprises exportatrices n'ont pas pu exporter leurs marchandises, alors que le marché intérieur restait difficile, ce qui a entraîné une baisse de la demande de crédit.

Selon une enquête sur les facteurs affectant la production et les activités des entreprises de transformation et de fabrication, les plus difficiles restent la forte compétitivité nationale, la faible demande du marché national et international, les difficultés financières, les équipements technologiques obsolètes, l'incapacité à recruter des travailleurs selon les besoins, le manque de matières premières, de carburant, de matériaux, etc. L'accès aux prêts bancaires et les taux d'intérêt ne constituent pas aujourd'hui des obstacles majeurs pour les entreprises.

Face à la faible croissance du crédit au premier trimestre, de nombreuses banques proposent des prêts à la consommation assortis de conditions avantageuses, en plus des capitaux destinés à la production pour stimuler la demande. M. Dung, de Vinh, a expliqué que sa famille venait d'emprunter 500 millions de VND à la BIDV Bank pour rénover sa maison. Le prêt est d'une durée de 5 ans et le taux d'intérêt est de 6,2 % par an les deux premières années. Il fluctuera ensuite en fonction du marché. Outre ce taux d'intérêt relativement bas, l'avantage de ce prêt est que les clients peuvent rembourser intégralement leur prêt au cours des deux premières années sans pénalité pour remboursement anticipé.

M. Nguyen Xuan Thong, directeur de la région Centre-Nord de la VIB International Bank, a déclaré : « Au cours des trois premiers mois de l'année, la situation de mobilisation et de prêt reflète le cycle de développement économique de l'année. Pour VIB dans la région Centre-Nord, depuis le début de l'année, la mobilisation a bien progressé, atteignant plus de 10 %, tandis que les prêts n'ont augmenté que de plus de 1 %. »

Certaines grandes banques, qui accordent une part importante de prêts aux entreprises, ont récemment vu la croissance de leurs encours de crédit diminuer en raison de difficultés de production et d'activité, d'une faible demande de prêts et du fait que de nombreuses entreprises doivent rembourser leurs dettes. En revanche, les banques par actions prêtent principalement aux particuliers ; l'impact est donc limité. Cependant, la situation macroéconomique s'améliore progressivement, ce qui aura un impact positif sur l'économie en général et sur les activités du secteur bancaire en particulier.

Continuer à soutenir les personnes et les entreprises

Conformément aux directives du gouvernement et des ministères, le Comité populaire provincial de Nghe An a déployé dès le début de l'année des mesures visant à renforcer les investissements et la construction dans la région, en particulier en accélérant la mise en œuvre des projets clés, porteurs de connectivité et d'influence. Ce faisant, il a créé des emplois, stimulé le marché, augmenté les recettes budgétaires, contribué au développement socio-économique et amélioré la vie des habitants de la province. Il est connu qu'en début d'année, les clients de nombreuses banques ont remboursé une grande partie de leurs prêts. Cependant, depuis fin mars, la situation du crédit s'est progressivement améliorée, les encours de crédit se sont améliorés et ont connu une croissance soutenue. La demande de capitaux a recommencé à augmenter.

Afin de fournir rapidement des capitaux pour répondre aux besoins de production et d'affaires, les banques ont lancé de nombreuses offres de crédit préférentielles, spécifiquement destinées aux prêts aux entreprises. Parallèlement à la forte baisse des taux d'intérêt de mobilisation, les banques ont également ajusté à la baisse leurs taux d'intérêt débiteurs, créant ainsi des conditions favorables pour permettre aux particuliers et aux entreprises dans le besoin d'accéder à des prêts à taux réduit.

Français Le directeur de la Banque d'État du Vietnam, succursale de Nghe An, a déclaré : En mettant en œuvre la Directive 01/CT-NHNN, le secteur bancaire équilibre les sources de capitaux pour répondre aux besoins de crédit en capital de l'économie, en assurant la liquidité du système bancaire, contribuant ainsi à résoudre les difficultés, en favorisant le développement sûr, sain et durable du marché immobilier. Gérer le crédit pour répondre aux besoins de capitaux de la production et des affaires en temps opportun, en promouvant le programme de connexion banque-entreprise. Poursuivre la mise en œuvre du programme de crédit de 120 000 milliards de VND pour le logement social, le logement des travailleurs, la rénovation et la reconstruction d'anciens appartements conformément à la Résolution 33/NQ-CP du gouvernement avec des taux d'intérêt de prêt de 1,5 % à 2 % inférieurs aux taux d'intérêt moyens des prêts bancaires.

Le Comité populaire provincial de Nghe An a également annoncé une liste de deux projets remplissant les conditions légales d'accès aux prêts, conformément à la résolution 33/NQ-CP. À ce jour, la société par actions Quang Trung Petroleum Urban Investment n'a pas eu besoin d'emprunter de capitaux auprès de la banque, le projet étant en phase de déblaiement et de réinstallation. La société par actions Kim Thi Real Estate a quant à elle besoin d'emprunter et a finalisé les procédures d'emprunt auprès du programme de crédit de 120 000 milliards de dongs.

Selon la Banque d'État du Vietnam, succursale de Nghe An : Mise en œuvre de solutions pour aider les clients à restructurer les conditions de remboursement de la dette et à maintenir les groupes de dettes conformément à la circulaire 02/2023/TT-NHNN, accumulées du 24 avril au 29 février 2024, les conditions de remboursement de la dette ont été restructurées et les groupes de dettes ont été maintenus pour 187 clients avec une valeur totale de la dette (principal et intérêts) restructurée à 1 698,3 milliards de VND.

La Banque de politique sociale de Nghe An a mis en œuvre efficacement des politiques de prêt préférentielles dans la région, en particulier pour les prêts aux programmes préférentiels utilisant le capital de prêt en vertu de la résolution 11/NQ-CP, en déboursant 100 % des programmes de prêt pour la création d'emplois, le logement social, l'achat d'ordinateurs par les étudiants, les prêts aux écoles maternelles et les prêts aux minorités ethniques.

Source

Comment (0)