La Banque commerciale par actions Vietnam Prosperity ( VPBank - HoSE : VPB) vient d'annoncer la résolution du conseil d'administration concernant la première émission d'obligations privées en 2024.

Selon VPBank, la banque prévoit d'utiliser le produit de l'émission obligataire pour octroyer des prêts à des clients particuliers et entreprises.

En cas de décaissement conformément au calendrier prévu, les fonds provenant d'émissions obligataires temporairement inactives seront conservés par VPBank sur son compte de dépôt à vue ouvert auprès de la Banque d'État du Vietnam .

En conséquence, VPBank prévoit d'émettre 4 000 obligations sur le marché, d'une valeur unitaire de 1 milliard de VND, soit une valeur d'émission totale de 4 000 milliards de VND.

Il s'agit d'une obligation non garantie, non convertible et sans warrant, et non d'une dette subordonnée de VPBank. Son code est VPBB2427001 et sa durée est de 3 ans. La date d'émission prévue est le 16 août 2024.

Les obligations sont émises sous forme d'inscriptions comptables, la propriété des obligations étant ainsi enregistrée dans le registre ; ou sous forme d'inscriptions comptables, de données électroniques ou sous toute autre forme prescrite par les lois applicables.

Les obligations ne peuvent être négociées qu'entre investisseurs institutionnels qui sont également des investisseurs professionnels en valeurs mobilières, sauf en cas de mise en œuvre en application d'un jugement ou d'une décision de justice exécutoire, d'une sentence arbitrale ou d'une succession conformément aux dispositions légales.

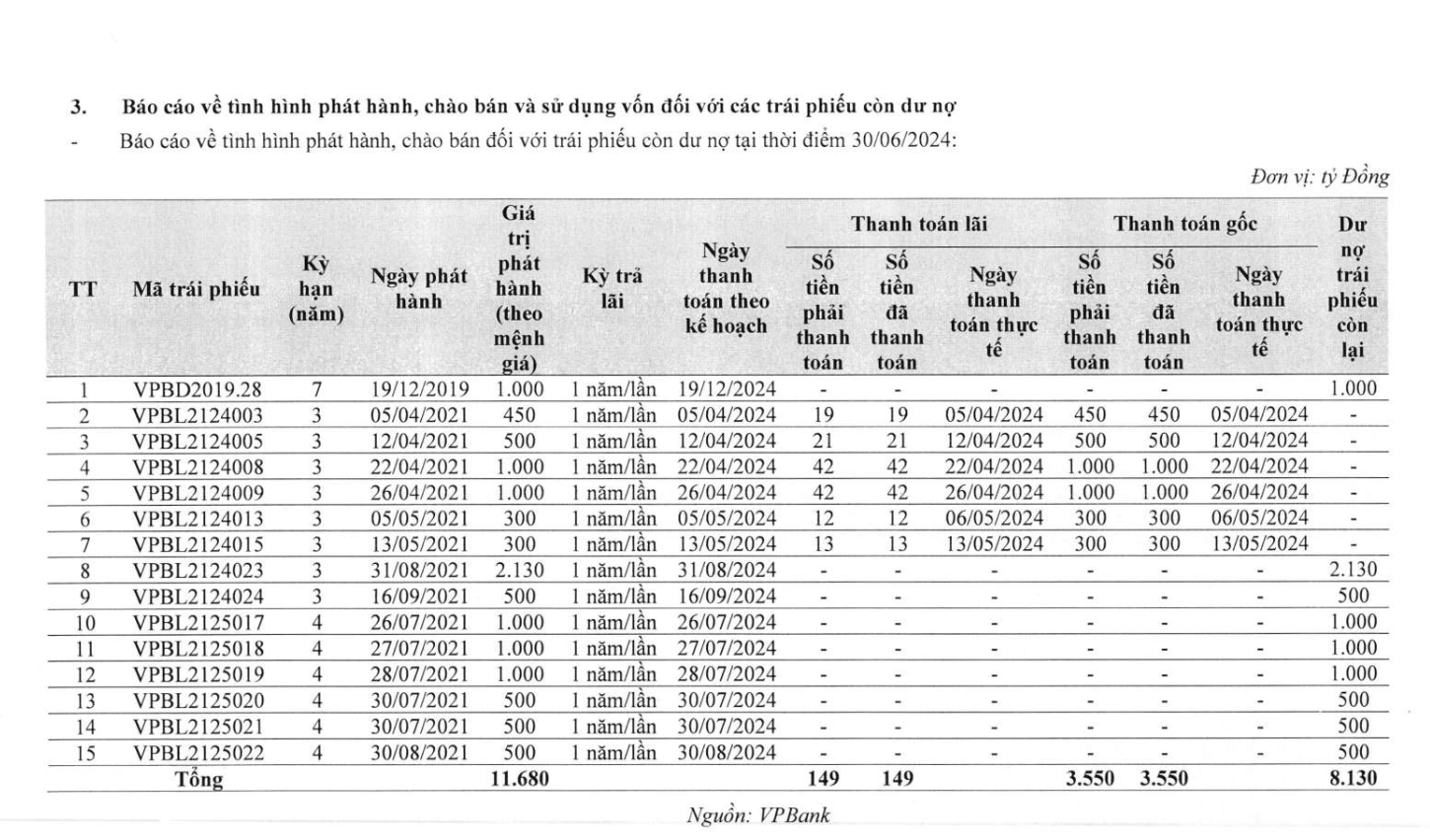

Rapport d'émission d'obligations de VPBank.

D'après les informations de VPBank concernant l'émission et l'offre d'obligations en circulation au 30 juin 2024, la banque détient actuellement 15 lots d'obligations. Sur ce total, elle a versé 149 milliards de VND d'intérêts et 3 550 milliards de VND de principal. Le solde de la dette obligataire s'élève à 8 130 milliards de VND.

Selon VPBank, la banque prévoit d'utiliser le produit de cette émission obligataire pour octroyer des prêts à des clients particuliers et entreprises.

En cas de décaissement conformément au calendrier prévu, les fonds provenant d'émissions obligataires temporairement inactives seront conservés par VPBank sur son compte de dépôt à vue ouvert auprès de la Banque d'État du Vietnam.

Dans le même temps, le conseil d'administration de VPBank a également approuvé une résolution relative au plan de rachat d'obligations avant leur échéance.

En conséquence, dans le cadre des remboursements anticipés des obligations VPBank au cours de la première phase de 2024, tout détenteur d'obligations a le droit de demander à l'émetteur de rembourser toutes les obligations qu'il détient avant leur échéance.

Lorsque le détenteur d'obligations exerce ce droit, l'émetteur est tenu de racheter la totalité de l'obligation avant son échéance.

Dans le même temps, l'émetteur a le droit de demander aux obligataires de revendre toutes les obligations qu'ils possèdent avant leur échéance.

Les obligations sont remboursées à la date de paiement des intérêts de la première période d'intérêts ou à la date de paiement des intérêts de la deuxième période d'intérêts, ou le jour ouvrable suivant si les dates de paiement des intérêts ci-dessus ne sont pas des jours ouvrables.

Par ailleurs, en 2024 ou au premier trimestre 2025, VPBank prévoit également d'émettre des obligations internationales durables sous forme privée auprès de plusieurs investisseurs.

Il s'agit d'obligations non convertibles, non garanties et sans cautionnement. La devise d'émission est le dollar américain, pour un montant maximal de 400 millions de dollars et une durée de 5 ans.

L'objectif de cette émission est de fournir du crédit pour des plans, des projets et des besoins de financement qui répondent aux critères environnementaux et sociaux admissibles dans le cadre des obligations durables de la banque.

Source : https://www.nguoiduatin.vn/vpbank-sap-huy-dong-4000-ty-dong-trai-phieu-dot-1-nam-2024-204240815193615044.htm

Comment (0)