Performa VN-Index yang tidak dapat diprediksi

VN-Index melanjutkan tren kenaikannya selama 4 sesi berturut-turut, tetapi di akhir minggu, tekanan jual meningkat, menyebabkan indeks "anjlok" tajam lebih dari 42 poin, sehingga VN-Index hanya naik 0,95% (setara dengan 15,47 poin) pada akhir minggu, menjadi 1.645,47 poin.

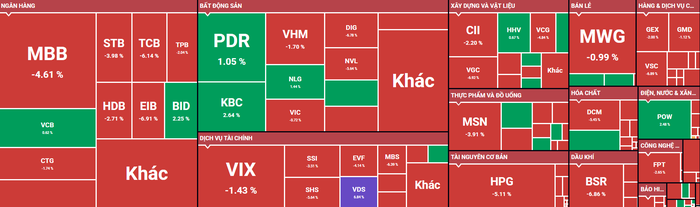

Pasar mempertahankan penguatan positif pekan ini berkat kelompok Perbankan, yang pada pembukaan didominasi oleh warna merah, dengan hanya 3 dari 21 kelompok industri yang menguat: Perbankan (+4,87%), Properti (+1,70%), dan Minyak dan Gas (+0,15%). Sebaliknya, Baja (-7,18%), Pupuk (-6,39%), dan Konstruksi (-5,56%) merupakan 3 kelompok industri yang mengalami tekanan koreksi terkuat pekan ini.

Seluruh pasar “berbalik” dan menurun tajam (Screenshot: SSI iBoard)

Rata-rata likuiditas yang sesuai dalam 20 minggu terakhir mencapai rekor tertinggi, dengan peningkatan sebesar 75,1%. Secara spesifik, hingga akhir sesi perdagangan, rata-rata likuiditas mingguan di lantai bursa HOSE mencapai 1.997 juta lembar saham (+9,23%), setara dengan nilai VND 56.415 miliar (+8,68%).

Bagi investor asing, pekan lalu, kelompok investor ini mengalami aksi jual bersih yang kuat dengan nilai di akhir pekan mencapai 7.691 miliar VND. Fokusnya adalah VPB (VPBank, HOSE) sebesar 1.752 miliar VND, HPG (Hoa Phat Steel, HOSE) sebesar 1.601 miliar VND,FPT (FPT, HOSE) sebesar 592 miliar VND. Di sisi lain, SSI (SSI Securities, HOSE) dengan 281 miliar VND, PDR (Phat Dat Real Estate, HOSE) dengan 238 miliar VND, dan GMD (Gemadept, HOSE) dengan 198 miliar VND - tiga saham dengan aksi beli bersih terbanyak.

Menurut para ahli, sesi terakhir pekan ini merupakan bukti adanya tekanan aksi ambil untung setelah periode panjang pertumbuhan pasar yang tinggi. Dalam jangka pendek, tekanan koreksi masih ada, dan VN-Index kemungkinan akan melemah dan menguji zona support 1.570-1.580 poin – area yang dapat bertindak sebagai basis akumulasi sebelum pasar menemukan momentum pertumbuhan baru.

Kelompok saham "eksplosif"

Pasar saham Vietnam sedang mendekati tinjauan peningkatan peringkat FTSE Russell, yang diperkirakan akan diumumkan Oktober mendatang. Banyak perusahaan sekuritas telah memberikan penilaian yang cukup optimis, dengan kemungkinan peningkatan peringkat diperkirakan mencapai 80-90% berkat penyelesaian hambatan secara bertahap, terutama yang terkait dengan transaksi investor asing.

Hingga saat ini, Vietnam telah memenuhi hampir semua kriteria FTSE Russell, kecuali ketentuan tentang "pembayaran biaya terkait transaksi yang gagal". Mekanisme ini sedang diterapkan di perusahaan sekuritas dan akan menjadi poin penting dalam tinjauan mendatang.

Sebelum peningkatan, pasar saham mengalami peningkatan yang impresif. Indeks VN melonjak lebih dari 560 poin (+52%) dibandingkan titik terendah April 2025 dan terus mencetak rekor tertinggi baru. Seiring dengan peningkatan pasar, jumlah sesi pencocokan bernilai miliaran dolar meningkat, meningkatkan tingkat likuiditas menjadi 30.000-50.000 VND per sesi, termasuk sesi perdagangan yang memecahkan rekor pada 5 Agustus dengan nilai pencocokan berkelanjutan hingga 86.000 miliar VND.

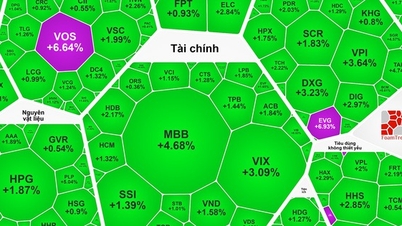

Dalam konteks tersebut, kelompok saham sekuritas menjadi fokus, memainkan peran utama dalam peningkatan dengan profitabilitas yang mengesankan dari VIX (VIX Securities, HOSE), SHS (Saigon - Hanoi Securities, HOSE), VND (VNDirect Securities, HOSE), SSI (SSI Securities, HOSE),... Selain itu, ada juga kelompok kapitalisasi kecil dan menengah yang diperdagangkan pada tingkat P/E yang tinggi.

Dalam banyak laporan perusahaan sekuritas, kelompok industri ini diperkirakan meningkat setidaknya 25% pada tahun 2025 dibandingkan tahun 2024. Kisah peningkatan pasar pada September mendatang masih cukup menarik bagi arus kas untuk terus mengalir ke kelompok saham, di mana sekuritas merupakan kelompok yang secara langsung diuntungkan.

Investor yang memegang posisi disarankan untuk terus mempertahankan posisi mereka, karena tren naik masih dalam tahap awal. Mengambil keuntungan parsial selama tren naik yang sedang panas memang diperlukan, tetapi di saat yang sama, investor harus siap untuk kembali mengakumulasi ketika kelompok saham ini memasuki koreksi jangka pendek.

3 Saham Bank Masih Berpeluang Naik 28%

Oleh karena itu, MBS Research menyatakan bahwa peningkatan saham perbankan baru-baru ini terutama berasal dari kondisi makro yang kondusif, kebijakan moneter yang longgar, kerangka hukum yang mendukung pasar properti, dan dorongan dari investasi publik. Selain itu, ekspektasi bahwa pasar saham Vietnam akan membaik pada September 2025 juga turut menarik minat terhadap saham perbankan berkat kapitalisasi yang besar, likuiditas yang tinggi, dan kesesuaian dengan selera investor asing.

Namun, faktor-faktor positif ini sebagian besar tercermin pada harga. Sementara itu, pertumbuhan laba rata-rata di seluruh industri hanya moderat, sekitar 15%-20% pada periode 2025-2026.

P/B seluruh industri perbankan saat ini 19% lebih tinggi daripada rata-rata 5 tahun, menunjukkan bahwa kenaikan harga jangka pendek semakin menyempit. Namun, MB Securities Analysis Group - MBS Research masih merekomendasikan 3 saham yang berpotensi berkat valuasi yang wajar dan prospek keuntungan yang positif.

Untuk CTG ( VietinBank , HOSE) , target harga adalah 65.000 VND/saham. Dibandingkan dengan harga pada 22 Agustus sebesar 50.900 VND, saham ini masih berpotensi naik 28%. Unit analisis memperkirakan pertumbuhan kredit akan mencapai lebih dari 15% pada tahun 2025, dengan laba setelah pajak mencapai 30.352 miliar VND, naik 19,4% dibandingkan periode yang sama. Hal ini didukung oleh kualitas aset yang lebih unggul dibandingkan industri secara keseluruhan, serta potensi keuntungan yang tinggi dan didukung oleh cadangan devisa yang melimpah.

Selanjutnya, VCB (Vietcombank, HOSE) dinilai sebesar VND 79.300/saham, dengan ruang untuk meningkat sebesar 23%, laba bersih pada tahun 2025 dan 2026 diharapkan meningkat masing-masing sebesar 5,7% dan 10,8% selama periode yang sama, berkat (1) percepatan pencairan investasi publik, (2) suku bunga pinjaman rendah dalam konteks target PDB yang ambisius, (3) pemulihan pasar real estat.

Terakhir, HDB (HDBank, HOSE) , yang dinilai MBS sebesar VND39.450/saham, memiliki potensi peningkatan sebesar 22%. Batas kredit HDB saat ini sekitar 35%, yang memungkinkan bank untuk mengejar rencana pertumbuhan kredit yang ambisius sebesar 32% pada tahun 2025. MBS memperkirakan laba bersih HDB akan tetap mencapai 100% dari rencana tahunan. Selain itu, HDB juga merupakan salah satu dari empat bank yang diizinkan untuk menurunkan rasio cadangan wajib berdasarkan rencana transfer wajib, yang membantu memperluas ruang kredit.

Indeks VN sebelum penurunan suku bunga Fed

Pada 22 Agustus, dalam konferensi tahunan Federal Reserve AS (Fed), Ketua Fed Jerome Powell berkomentar bahwa pasar tenaga kerja AS berada dalam kondisi seimbang. Namun, keseimbangan ini tercipta karena "penurunan pasokan dan permintaan tenaga kerja".

Menurut para analis, komentar di atas menunjukkan bahwa Powell masih membuka kemungkinan pemangkasan suku bunga pada pertemuan kebijakan 16-17 September. Namun, hal ini akan sangat bergantung pada laporan ketenagakerjaan dan inflasi yang akan diumumkan sebelum tanggal tersebut. Investor juga meningkatkan proyeksi mereka terhadap kemungkinan pemangkasan suku bunga The Fed pada bulan September. Dengan demikian, probabilitas pemangkasan sebesar 25 basis poin (0,25%) kini mencapai hampir 90%, lebih tinggi dari 75% sebelum Powell berbicara.

Ketua Fed Jerome Powell

Ini juga merupakan salah satu informasi penting untuk pasar saham secara umum dan pasar saham Vietnam secara khusus, terutama untuk aliran uang asing.

Melihat kembali sejarah, pemangkasan suku bunga The Fed tidak serta merta memberikan manfaat langsung bagi pasar saham. Bahkan, dalam jangka pendek, pada tahap awal siklus pemangkasan suku bunga dari tahun 2000 hingga saat ini, Indeks VN cenderung mengalami penurunan poin. Hal ini disebabkan oleh fakta bahwa pemangkasan suku bunga seringkali terjadi dalam konteks ekonomi yang lemah sehingga perlu distimulasi.

Namun, dalam jangka menengah dan panjang, ketika kebijakan pelonggaran mulai berlaku secara bertahap, pasar saham seringkali pulih dan memasuki siklus pertumbuhan baru. Oleh karena itu, investor perlu berhati-hati dalam jangka pendek, tetapi dengan visi jangka panjang, memegang saham dapat memberikan manfaat berkat pemulihan pasar ketika kebijakan tersebut efektif.

Biasanya, dari 18 September 2007 hingga 16 Desember 2008, The Fed memangkas suku bunga 10 kali, turun -5,25% (rata-rata 0,53% setiap kali). Indeks VN pulih dengan kuat dari titik terendah pada tahun 2007 dan meningkat sebesar 84,56%. Atau yang terbaru, pada Desember 2024, The Fed menyetujui pemotongan suku bunga acuan sebesar 0,25 poin persentase, sehingga rentangnya turun menjadi 4,25% - 4,5%. Sejak pengumuman tersebut, Indeks VN telah meningkat lebih dari 29%.

ABS Securities meyakini bahwa dengan keterbukaan ekonomi Vietnam yang tinggi dan pengaruh utama AS terhadap ekonomi global, serta hubungan Vietnam-AS, kebijakan pelonggaran The Fed dan skenario pendaratan keras atau lunak ekonomi AS akan berdampak langsung pada Vietnam. Oleh karena itu, investor perlu memantau perkembangan secara cermat untuk mendapatkan penilaian dan prakiraan yang tepat waktu.

Komentar dan rekomendasi

Bapak Phan Van Trang, konsultan Mirae Asset Securities, berkomentar, Pasar saham Vietnam mengalami fluktuasi perdagangan yang signifikan selama seminggu. Sentimen aksi ambil untung meningkat tajam di akhir pekan, menunjukkan diferensiasi dan kehati-hatian investor saat mendekati zona harga tinggi.

Sentimen profit taking menyebar setelah reli panas, pasar masih punya banyak ruang positif

Memasuki minggu depan, pasar diperkirakan akan bereaksi positif setelah sinyal kemungkinan penurunan suku bunga dari Ketua The Fed. Peristiwa ini diperkirakan akan mengurangi tekanan pada nilai tukar dan berpotensi mengakhiri 10 sesi penjualan bersih investor asing berturut-turut, sehingga membuka peluang bagi arus kas untuk kembali ke pasar.

Prospek pasar jangka panjang tetap positif, berdasarkan fondasi makro yang solid: kebijakan dukungan aktif, lingkungan suku bunga rendah, pertumbuhan laba operasi perusahaan terdaftar, dan target peningkatan pasar pada bulan September.

Dalam hal kelompok industri dan saham, Pasar diperkirakan akan terus menunjukkan diferensiasi yang jelas, sehingga investor perlu memiliki strategi seleksi yang cermat. Khususnya, Sekuritas diperkirakan akan mempertahankan peran utamanya berkat momentum dari proses peningkatan pasar, sementara kelompok Perbankan kemungkinan akan memasuki fase diferensiasi setelah peningkatan yang kuat baru-baru ini.

Sebaliknya, Real Estat dan Konstruksi Mungkin ada tekanan penyesuaian jangka pendek, tetapi prospek jangka panjang tetap positif berkat dorongan dari percepatan investasi publik menjelang akhir tahun untuk menyelesaikan proyek-proyek utama, bersamaan dengan puncak acara peletakan batu pertama 250 proyek dan pekerjaan dengan total modal investasi hingga 1,28 kuadriliun VND di seluruh negeri pada kesempatan peringatan 80 tahun Hari Nasional.

Di samping itu, Baja juga muncul sebagai titik terang yang potensial pada periode terakhir tahun ini, berkat pengaruh tindakan antidumping untuk melindungi pangsa pasar perusahaan domestik dan prospek pemulihan real estat sipil dan konstruksi.

Dalam jangka pendek, investor sebaiknya memprioritaskan strategi menahan dan siap menjual ketika target tercapai. Jika pasar terkoreksi hingga berada di kisaran zona support 1.570-1.600 poin, investor dapat mempertimbangkan untuk melepas sebagian investasinya pada saham-saham dengan kinerja bisnis yang baik dan memanfaatkan ekspektasi kenaikan pasar. Jika arus kas institusional tidak kembali, investor dapat mengurangi porsi saham untuk mengelola risiko.

Sekuritas ASEAN Indeks VN diperkirakan akan meningkatkan volatilitas minggu depan, bergerak lebih dalam ke zona jenuh beli. Dengan perdagangan jangka pendek, investor dengan saldo kas yang besar dapat mencairkan sebagian modalnya selama fluktuasi, memprioritaskan sektor-sektor unggulan yang didukung oleh kebijakan makro: Perbankan, Sekuritas, Real Estat...

Dengan strategi beli dan tahan jangka panjang, investor dapat mempertahankan posisi mereka saat ini, terutama pada saham-saham berkapitalisasi rendah. Peningkatan proporsi sebaiknya dilakukan selama fase penurunan pada saham-saham unggulan dan saham-saham dengan prospek pertumbuhan laba pada periode 2025-2026.

Sekuritas TPS komentar, Zona support jangka pendek memainkan peran penting. Jika permintaan di zona ini tidak cukup kuat, indeks dapat mundur ke level support yang lebih rendah di sekitar 1.590 poin. Dari perspektif yang lebih luas, meskipun mungkin ada koreksi jangka pendek, menurut analisis teknikal, pasar masih berada dalam tren naik jangka menengah dan panjang.

Jadwal pembayaran dividen minggu ini

Menurut statistik, ada 20 perusahaan yang berhak membayar dividen pada minggu 25-29 Agustus, yang mana 16 perusahaan membayar secara tunai, 2 perusahaan membayar dalam bentuk saham, 1 perusahaan memberikan saham bonus dan 1 perusahaan membayar dividen campuran.

Angka tertinggi 45,2%, terendah 3%.

2 perusahaan membayar dengan saham:

Black Cat Thermal Engineering JSC (BMK, UPCoM), tanggal ex-dividen adalah 25 Agustus, tarif 18%.

Dong A Ton Corporation (GDA, UPCoM), tanggal ex-dividen 26 Agustus, tarif 30%.

1 perusahaan memberi penghargaan saham:

Tan Cang Sea Services JSC (TOS, UPCoM), tanggal perdagangan ex-right adalah 26 Agustus, tarif 45,2%.

1 bisnis membayar campuran:

PetroVietnam Gas Joint Stock Corporation (GAS, HOSE) membayar dividen dalam dua bentuk: tunai dan saham bonus. Untuk saham bonus, tanggal ex-dividen adalah 28 Agustus, dengan tingkat bunga 3%.

Jadwal pembayaran dividen tunai

*Tanggal ex-dividen: adalah tanggal transaksi di mana pembeli, setelah menetapkan kepemilikan saham, tidak akan menikmati hak-hak terkait seperti hak untuk menerima dividen, hak untuk membeli saham tambahan yang diterbitkan, tetapi akan tetap menikmati hak untuk menghadiri rapat pemegang saham.

| Kode | Lantai | Hari Pendidikan | Hari ke-TH | Proporsi |

|---|---|---|---|---|

| TRS | UPCOM | 25 Agustus | 10 September | 15% |

| TD6 | HNX | 25 Agustus | 9/9 | 3% |

| CHP | SELANG | 26 Agustus | 24 September | 12% |

| BLN | UPCOM | 27 Agustus | 29 September | 6% |

| NBW | HNX | 27 Agustus | 30 September | 16% |

| HGM | HNX | 27 Agustus | 26 September | 45% |

| PHR | SELANG | 27 Agustus | 26 September | 13,5% |

| DNA | UPCOM | 27 Agustus | 15 September | 15% |

| TDT | HNX | 28 Agustus | 29 September | 5% |

| SZL | SELANG | 28 Agustus | 19 September | 30% |

| KUCING | UPCOM | 28 Agustus | 22 September | 20% |

| PANCI | SELANG | 28 Agustus | 15 September | 5% |

| ILB | SELANG | 28 Agustus | 15 September | 14,7% |

| GAS | SELANG | 28 Agustus | 25 Nopember | 21% |

| PCE | HNX | 28 Agustus | 26 September | 25% |

| SNC | UPCOM | 29 Agustus | 2/10 | 12% |

| ISH | UPCOM | 29 Agustus | 25 September | 10% |

Source: https://phunuvietnam.vn/chung-khoan-tuan-25-29-8-vn-index-da-qua-giai-doan-dinh-dau-co-2025082508280261.htm

![[Foto] Ketua Majelis Nasional Tran Thanh Man menghadiri Upacara Penghargaan VinFuture 2025](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764951162416_2628509768338816493-6995-jpg.webp&w=3840&q=75)

![[Foto] Peringatan 60 Tahun Berdirinya Asosiasi Seniman Fotografi Vietnam](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

Komentar (0)