9月下旬、ベトナム国家銀行(SBV)は公開市場操作を通じて国債の発行を再開し、金融投資家の間で「金融政策の反転」を懸念した。

SBVの金融政策転換に対する懸念は、SBVが2022年9月に運営金利を引き上げる決定を下す前に、昨年6月に公開市場チャネルで財務省短期証券を発行したことを考えると、極めて理解できるものである。

しかし、SSI証券会社は、現状には多くの違いがあると考えています。したがって、国立銀行が信用債を継続的に発行しているからといって、金利が再び上昇するわけではありません。

昨年6月、中央銀行は公開市場で財務省証券を発行し、その後金利は再び上昇しました。この際、財務省証券の発行は連続的に行われました。(イメージ写真)

2022年フェーズとの類似点

SSI証券会社によると、為替レートの圧力はベトナム国家銀行が2022年6月と2023年9月の両方で信用債を発行した主な理由の1つです。

この金融政策ツールは、VNDとUSDの金利差を縮小し、それによって市場における投機的な活動を制限する取り組みの一環として、短期的にシステム内の一定量の流動性を規制するために実施されます。

国際的な観点から見ると、2022年と2023年の両方でVNDが下落する圧力は、米国連邦準備制度理事会(FRB)の決定により米ドルがより強く上昇する可能性があるという状況から生じています。

FRBの立場は昨年と比べて変化しているものの(2022年は引き締めサイクルの初年度となり、FRBは現在利上げサイクルの終盤に近づいている)、米ドルは強さを維持し、他の通貨と比較して大幅に上昇した。

それどころか、国立銀行は成長を支援するために緩和的な金融政策を実施しており、これらのクレジットノート発行ツールの使用は為替レート圧力を制限するための第一歩です。

国内情勢について言えば、この法案が発行された当時、システム全体で流動性が豊富であったにもかかわらず(2022年半ばに信用の伸びが頭打ちとなり、2023年には信用活動が減速したため)、ベトナムドン(VND)の翌日物銀行間金利は1%を下回っていました。この結果、ベトナムドンと米ドルの銀行間金利差は大きく拡大し(2022年には2ヶ月連続で-100ベーシスポイント、2023年には5ヶ月連続で-500ベーシスポイント)、銀行はベトナムドンよりも米ドルを保有する需要を強く高めました。

「ベトナム中央銀行による財務省証券発行は、短期的にはシステム内の流動性調整に役立ち、そこからベトナムドンの銀行間金利水準が上昇し、米ドルとベトナムドンの金利差の縮小につながることが期待される」とSSIは評価した。

2022年フェーズとの違い

さらに、SSIは2つの段階の違いを指摘し、国立銀行が信用券の発行を増やしても金利が上がるわけではないことを示した。

SSIによると、最初の違いは入札メカニズムにある。昨年の国債発行は数量入札(その後金利入札に転換)だったが、過去5日間は金利入札が採用されている。

今年発行されたSBV手形の金利は、昨年の発行当初とほぼ同じ(期間が長め)ですが、詳細を見てみると、その性質は大きく異なります。具体的には、銀行の流動性が潤沢であるため、今年のこの問題の原因は昨年とは大きく異なります。

2022年は年央から信用の伸びが頭打ちとなったことが主な要因であり、2023年は経済成長の鈍化により信用の伸び悩みが生じた(2023年9月15日時点の信用の伸びは年初(8月末:5.3%)と比較してわずか5.5%にとどまった)。

昨年との重要な違いは、全体的な目標はドンへの圧力を軽減することである一方、SBVは銀行システムの流動性への長期的な影響を制限するために、2022年のように外貨準備を売却するのではなく、2023年からオプションとして財務省証券を発行することを選択したことです。

為替レートに関しては、昨年とは異なり、銀行市場と闇市場における為替レートの変動水準は、需給ギャップが銀行市場に傾いていることを示しています。これはおそらく、商業銀行による為替投機行為によるものと考えられます。システムにおける外貨ポジションは、豊富な外貨供給のおかげで、まだ大きな圧力にさらされていません。

もう一つのプラス点は、SBVの立場が昨年の同時期と比べて比較的異なっていることです(今年の最初の6か月間に追加された外貨準備高のおかげです)。

「一般的に、中央銀行による財務省証券の発行は、システム内の短期流動性を調整する手段であり、中央銀行の一般的な活動であり、中央銀行が金融政策を反転させたことを意味するものではありません。中央銀行の目的は、流通市場から流動性を吸収し、短期的な為替レート投機圧力を軽減することです」とSSIはコメントしました。

[広告2]

ソース

![[写真] ラムドン省:トゥイフォン湖の決壊の疑いのある被害画像](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762078736805_8e7f5424f473782d2162-5118-jpg.webp)

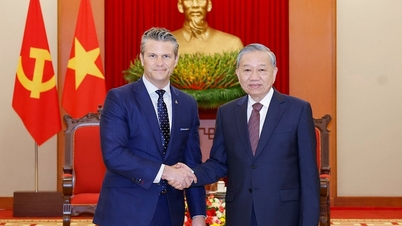

![[写真] ルオン・クオン大統領、ピート・ヘグゼス米国陸軍長官と会見](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762089839868_ndo_br_1-jpg.webp)

コメント (0)