Niska zdolność do spłaty zadłużenia, windykacja należności napotyka wiele trudności

Obecnie w Wietnamie działa 15 firm oferujących usługi finansowania konsumenckiego (CF) licencjonowanych przez Bank Państwowy Wietnamu (SBV). Wartość niespłaconych kredytów konsumenckich w CF wynosi około 138,8 biliona VND, co stanowi około 5% całkowitego niespłaconego kredytu konsumenckiego w całym systemie.

Tymczasem, według pana Nguyen Quoc Hunga, wiceprezesa i sekretarza generalnego Wietnamskiego Stowarzyszenia Banków (VNBA), statystyki pod koniec 2023 r. pokazują, że odsetek niespłaconych kredytów konsumenckich stanowi około 21% całkowitego niespłaconego kredytu w gospodarce , osiągając prawie 2,9 miliona miliardów VND. Jest to stosunkowo duża liczba.

Jednakże trudności gospodarcze bezpośrednio wpływają na zdolność spłaty zadłużenia tej grupy klientów, z których większość stanowią osoby o niskich dochodach, podatne na skutki sytuacji gospodarczej i społecznej i podatne na nie.

„W pierwszych miesiącach 2024 roku wzrost akcji kredytowej był najniższy od 4 lat. Wynika to z faktu, że z powodu trudności gospodarczych klienci spłacają swoje zobowiązania z niską stopą procentową; świadomość spłat wśród kredytobiorców jest niska; kredytobiorcy celowo nie spłacają swoich zobowiązań; celowo sprzeciwiają się, potępiają i oczerniają windykatorów. Ponadto obecnie brakuje ram prawnych dla windykacji należności z tytułu finansowania konsumenckiego, co prowadzi do braku narzędzi do windykacji należności przez banki komercyjne i firmy finansowe” – powiedział Nguyen Hong Quan, członek rady VNBA, zastępca dyrektora generalnego TPBanku .

Wraz ze wzrostem liczby złych długów, banki komercyjne i firmy finansowe musiały tworzyć wysokie rezerwy, co doprowadziło do wymuszonego ograniczenia planów rozwoju. Działalność instytucji kredytowych, a zwłaszcza firm finansowych, w zakresie obsługi i windykacji złych długów, napotykała na liczne trudności. Wiele firm popadło w trudne sytuacje, a nawet poniosło straty z powodu wysokich rezerw na ryzyko.

Według skonsolidowanego raportu finansowego Home Credit Vietnam za rok 2023 zysk netto tej spółki finansowej po opodatkowaniu wyniósł 375 mld VND, co jest najwyższą wartością w branży finansów konsumenckich, ale znacznie niższą od zysku netto wynoszącego 1100 mld VND z roku poprzedniego.

FE Credit ponownie zaczął przynosić zyski od czwartego kwartału 2023 roku, po pięciu kolejnych kwartałach strat spowodowanych ryzykiem kredytowym i rynkowym, a zwłaszcza osłabioną absorpcją kapitału. Tymczasem niektóre inne firmy finansowe nadal borykają się z trudnościami operacyjnymi z powodu bardzo ostrożnej działalności w kontekście wielu ryzyk rynkowych. Na przykład Mirae Asset stracił 963 miliardy VND w 2023 roku, po zysku w wysokości 120 miliardów VND w 2022 roku; Shinhan Finance również odnotował stratę w wysokości ponad 460 miliardów VND po przejęciu Prudential Finance Company. Mcredit zmniejszył swój zysk o 70%.

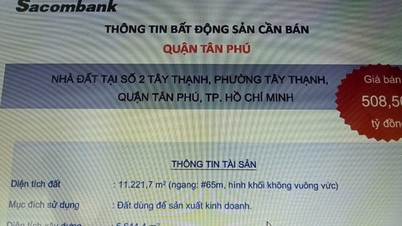

Jeśli chodzi o działalność windykacyjną na rynku finansów konsumenckich, na koniec lutego 2024 r. łączna wartość niespłaconych kredytów konsumenckich udzielonych przez firmy finansowe wynosiła około 138,8 bln VND, a należności nieściągalne stanowiły prawie 18% wszystkich nieściągalnych długów konsumenckich w całym systemie.

Zaproponowanie ram prawnych dla windykacji długów i rygorystyczne postępowanie w przypadku „niespłacenia długu”

Pandemia COVID-19 wpędziła wiele osób o niskich dochodach, będących głównymi klientami kredytów konsumenckich, w trudności finansowe, ograniczając ich zdolność do spłaty długów. W tym kontekście poprawa efektywności windykacji należności konsumenckich jest kluczowa.

Obecnie sektor finansowy i bankowy jest zaniepokojony grupą klientów, którzy „celowo zalegają ze spłatą długów”. Obecnie na portalach społecznościowych pojawia się coraz więcej grup dzielących się sposobami na uniknięcie spłaty/zaleganie ze spłatą pożyczek za pośrednictwem stron internetowych/aplikacji.

„Klienci zazwyczaj zachowują się podobnie w przypadku pożyczek w instytucjach finansowych, jak i w instytucjach/aplikacjach/stronach internetowych niefinansowych” – powiedział pan Le Quoc Ninh, szef Consumer Finance Club – VNBA, dyrektor generalny firmy Mcredit Finance Company.

Według pana Le Quoc Ninha, niektóre z popularnych sztuczek to: podawanie „fałszywych” informacji o adresie e-mail, adresie i numerze telefonu firmy, w której pracują; celowe zmienianie danych kontaktowych, miejsca zamieszkania i miejsca pracy po wypłacie. Te sztuczki utrudniają ocenę klientów, przypominanie im o długach i ich windykację. Firmy oferujące usługi finansowe dla konsumentów muszą zwiększać koszty związane z przypominaniem o długach i ich windykacją, w tym koszty operacyjne, kadrowe, a także związane z tym koszty prawne.

W obliczu tej sytuacji pan Le Quoc Ninh zalecił: Ministerstwo Bezpieczeństwa Publicznego powinno opracować szczegółowe i ujednolicone wytyczne dotyczące postępowania i ścigania odpowiedzialności karnej za umyślne unikanie spłaty długów; należy rozważyć stworzenie korzystnych warunków dostępu firm finansowych do Krajowej Bazy Danych Ludnościowych, co pomogłoby zminimalizować oszustwa związane z kradzieżą tożsamości i jej podrabianiem.

„Wdrożenie narzędzia do oceny wiarygodności kredytowej, wykorzystanie Big Data (informacji podatkowych, informacji o zużyciu mediów, informacji o wynajmie itp.), zbadanie alternatywnego narzędzia do oceny zdolności kredytowej (ocena zdolności kredytowej z wykorzystaniem danych alternatywnych) oraz oceny behawioralnej Wietnamskiego Narodowego Centrum Informacji Kredytowej (CIC), a także banków komercyjnych w celu zwiększenia niezawodności narzędzia…” – powiedział Dyrektor Generalny Mcredit Finance Company.

W odniesieniu do Banku Państwowego, przedstawiciele niektórych firm finansowych zalecili: Państwo musi uzupełnić ramy prawne, aby zapewnić zgodność z praktyką windykacji należności konsumenckich. Bank Państwowy, jako agencja zarządzająca, proponuje i rekomenduje instytucjom nadrzędnym zbadanie i stworzenie korytarza prawnego, który umożliwi i będzie kontrolował świadczenie profesjonalnych usług w zakresie oddłużania.

Usługi windykacyjne są w Wietnamie branżą zakazaną zgodnie z Ustawą Inwestycyjną z 2020 roku. Jednak działalność windykacyjna nie zniknęła, lecz przekształciła się, gdy nie jest już ograniczona warunkami inwestycyjnymi i biznesowymi, jak wcześniej. „Obecnie na rynku wietnamskim nadal brakuje profesjonalnych usług windykacyjnych, podczas gdy w wielu krajach rozwiniętych jest to popularna dziedzina. Działalność ta powinna być traktowana jako działalność warunkowa, z jasnymi i przejrzystymi przepisami dotyczącymi warunków zakładania i prowadzenia działalności oraz przejrzystymi mechanizmami kontroli, a nie zakazana, jak obecnie” – zaproponował pan Le Quoc Ninh.

Pan Nguyen Hong Quan zalecił: Władze powinny kontynuować walkę z nielegalnymi kredytami na czarno i surowo je traktować; przyspieszyć prace nad dostosowaniem przepisów i dokumentów prawnych, takich jak Dekret o ochronie praw konsumentów; należy wprowadzić regulacje dotyczące odpowiedzialności osób pożyczających kapitał (konsumentów korzystających z usług finansowych) w zakresie obowiązku „pożyczki i spłaty” oraz warunków ochrony uzasadnionych praw użytkowników usług (konsumentów).

„Bank Państwowy oraz ministerstwa i oddziały powinny koordynować działania w celu zbadania i stworzenia ram prawnych dla kredytów konsumenckich w modelu firm technologii finansowej (Fintech), aplikacji internetowych...; zaproponować zbadanie i stworzenie ram prawnych umożliwiających profesjonalnym pośrednikom windykacyjnym windykację należności, wspierając banki komercyjne/firmy finansowe w udzielaniu kredytów konsumenckich. Ponadto, należy zaproponować Bankowi Państwowemu rozważenie przepisów dotyczących klasyfikacji długów w przypadku niezabezpieczonych i drobnych kredytów konsumenckich” – zasugerował Zastępca Dyrektora Generalnego TPBanku.

W obliczu skomplikowanej sytuacji, pan Nguyen Quoc Hung, wiceprezes i sekretarz generalny Wietnamskiego Stowarzyszenia Bankowego, zalecił: Banki powinny udzielać pożyczek w sposób bardziej rygorystyczny, aby uniknąć zagrożenia dla bezpieczeństwa systemu. Konieczna jest poprawa jakości kredytów konsumpcyjnych, aby zaspokoić potrzeby bytowe ludzi i ograniczyć „czarny kredyt”. Jednak banki muszą również dzielić się z klientami. W szczególności, kiedy klienci spłacają zadłużenie, powinni rozważyć obniżenie stóp procentowych, aby przekonać się, że nawet jeśli mają trudności lub celowo nie spłacają długu, współpracując z nimi, bank oferuje humanitarną metodę umorzenia i redukcji zadłużenia…

Źródło

![[Zdjęcie] Przewodniczący Zgromadzenia Narodowego Tran Thanh Man uczestniczy w ceremonii wręczenia nagród VinFuture 2025](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764951162416_2628509768338816493-6995-jpg.webp&w=3840&q=75)

![[Zdjęcie] 60. rocznica powstania Wietnamskiego Stowarzyszenia Artystów Fotografików](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

Komentarz (0)