Das Wachstumspotenzial für Wertpapierfirmen dürfte in diesem Jahr aus dem Anleihen- und Margin-Segment stammen, nachdem 2024 ein positives Gewinnwachstum verzeichnet wurde.

Das Wachstumspotenzial für Wertpapierfirmen dürfte in diesem Jahr aus dem Anleihen- und Margin-Segment stammen, nachdem 2024 ein positives Gewinnwachstum verzeichnet wurde.

|

| Im Jahr 2025 könnte sich das Gewinnwachstum von Wertpapierfirmen dank der Senkung der Betriebskosten verbessern. |

Die Gewinne setzen ihren Erholungstrend fort

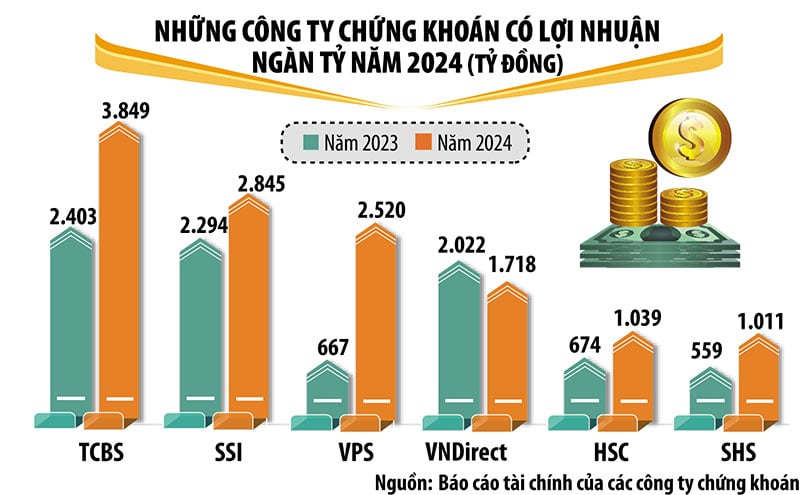

Statistiken zu den Geschäftsergebnissen von Wertpapierfirmen im Jahr 2024 zeigen, dass die meisten Unternehmen ein signifikantes Gewinnwachstum verzeichnen, was das allgemeine Marktniveau widerspiegelt, wenn die erste Jahreshälfte optimistisch ist und die zweite Jahreshälfte weiterhin ruhig verläuft.

Im Jahr 2024 werden voraussichtlich sechs Wertpapierfirmen Gewinne von über einer Billion VND erzielen, darunter bekannte und renommierte Namen der Branche wie TCBS, SSI, VPS, VNDirect, HSC und SHS. Branchenführend ist TCBS mit einem Nachsteuergewinn von fast 3,85 Billionen VND im Jahr 2024, was einem Anstieg von 60 % gegenüber 2023 entspricht.

Im Vergleich zu 2023 verzeichneten VPS, HSC und SHS ein starkes Gewinnwachstum und erreichten die Billionen-Dollar-Gewinnschwelle. VPBankS hingegen musste trotz eines leichten Gewinnrückgangs den Sprung aus dieser Gruppe wagen. Mit Ausnahme von VNDirect, deren Gewinn um 15 % sank, wiesen alle Wertpapierfirmen mit einem Gewinn von über einer Billion Dollar ein zweistelliges Wachstum auf.

Im Jahr 2024 verzeichneten von Banken wie SHS, HDBS, TPS, KAFI und einigen neu restrukturierten Wertpapierfirmen wie LPBS und UPSC unterstützte Unternehmen allesamt ein hohes Gewinnwachstum.

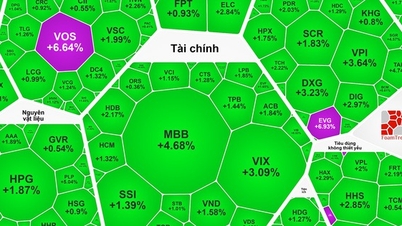

Margin-Kredite und Eigenhandelsaktivitäten tragen nach wie vor den größten Anteil zum Umsatz von Wertpapierfirmen bei, während die Einnahmen aus dem Wertpapierhandel aufgrund des Wettbewerbs bei den Servicegebühren sowie eines Rückgangs des Transaktionsvolumens am Markt in der zweiten Jahreshälfte zurückgingen.

Im Zeitraum 2021–2024 erhöhten alle Wertpapierfirmen ihr Kapital und schufen so einen stabileren Puffer im zunehmend wettbewerbsintensiven Umfeld. Insbesondere die Kapitalausstattung der banknahen Wertpapierfirmen wuchs deutlich.

Die Erwartung einer Aufwertung des vietnamesischen Aktienmarktes im Jahr 2025 sorgt für positive Stimmung und nährt die Erwartungen an ein stärkeres Wachstum der Wertpapierfirmen in diesem Jahr. Neben den Chancen bestehen jedoch auch zahlreiche Herausforderungen, und das Wachstumspotenzial der einzelnen Wertpapierfirmen ist nicht gleich.

|

Wachstumspotenzial aus Anleihen und Einlagen

Das Analyseteam von SSI schätzt, dass das Umsatzwachstum der Wertpapierfirmen im Jahr 2025 etwas begrenzt sein wird, das Gewinnwachstum sich aber dank der Senkung der Betriebskosten verbessern könnte.

Konkret dürften die geschätzten Gebühren-/Provisionseinnahmen des Wertpapierhandelssegments im Jahr 2025 nahezu unverändert bleiben. Der leichte Anstieg des Transaktionsvolumens könnte den rückläufigen Trend bei den Transaktionsgebühren aufgrund des starken Wettbewerbs zwischen den Wertpapierfirmen teilweise ausgleichen. Die signifikante Kapitalerhöhung im Jahr 2024 und der Plan für 2025 werden die Erträge aus dem Wertpapierkreditgeschäft weiterhin stützen, ein starkes Wachstum ist in einem volatilen Marktumfeld jedoch unwahrscheinlich. Darüber hinaus könnte die Nettozinsmarge (NIM) aufgrund des Wettbewerbs und des steigenden Zinsumfelds sinken.

SSI geht davon aus, dass sich das Investmentbanking-Segment dank zahlreicher laufender Börsengänge allmählich erholen wird und das Anleiheemissionssegment mit der Erholung des Unternehmensanleihenmarktes zunehmen könnte. Im Eigenhandelssegment werden die Erträge aus Einlagenzertifikaten/Wertpapieren voraussichtlich weiterhin einen großen Anteil ausmachen.

VIS Rating geht davon aus, dass sich die Profitabilität der Wertpapierbranche im Jahr 2025 dank steigender Erträge aus Wertpapiergeschäften und Anleiheninvestitionen verbessern wird. VIS Rating erwartet, dass sich die Kreditwürdigkeit vietnamesischer Wertpapierfirmen im Jahr 2025 im Vergleich zum Vorjahr leicht verbessern wird, hauptsächlich aufgrund höherer Gewinne aus dem Wachstum im Wertpapiergeschäft und dem Anleihevertrieb.

Laut VIS Rating wird die Anlegerstimmung im Jahr 2025 durch ein starkes Wirtschaftswachstum und eine verbesserte allgemeine Finanzlage der Unternehmen gestützt. Kontinuierliche Bemühungen zur Verbesserung der Marktinfrastruktur werden dazu beitragen, Investoren für die inländischen Aktien- und Anleihemärkte zu gewinnen.

Private-Banking-Tochtergesellschaften werden das Branchenwachstum im Jahr 2025 um rund 25 % vorantreiben. Diese Unternehmen können den Kundenstamm und die Kapitalbasis ihrer Mutterbank nutzen. Mit steigenden Anleiheemissionen im Jahr 2025 werden auch die Erträge aus Anleiheanlagen und die Beratungsgebühren dank der engen Kundenbeziehungen und des umfassenden Vertriebsnetzes der Bank steigen.

VIS Rating ist jedoch auch der Ansicht, dass das Gewinnwachstumspotenzial für ausländische Unternehmen aufgrund fehlender Skalenvorteile im Brokerage- und Margenkreditgeschäft sowie einer bescheidenen Kundenbasis begrenzt sein wird.

Die Bestände des Sektors an risikoreichen Vermögenswerten, hauptsächlich Unternehmensanleihen, werden steigen, insbesondere bei Unternehmen mit Verbindungen zu Privatbanken. Banken und ihre Tochtergesellschaften arbeiten eng zusammen, um Kredite an große Unternehmen zu vergeben. Diese Wertpapierfirmen könnten sich zudem verstärkt zu Anleihenrückkäufen verpflichten, da sie den Vertrieb von Anleihen an Privatanleger ausweiten.

Die Kreditverluste der Branche werden jedoch aufgrund geringerer Zahlungsausfälle stabil bleiben. Die gute Geschäftslage wird die Cashflows der Unternehmen und den Schuldendienst stützen.

Tochtergesellschaften von Privatbanken konzentrieren sich bei der Kreditvergabe auf wenige Großkunden und sind daher höheren Risiken ausgesetzt. Das Vermögensrisiko wird jedoch in der Regel durch substanzielle Sicherheiten gut kontrolliert. Dank neuer Kapitalerhöhungen bleibt der Verschuldungsgrad in der Branche niedrig.

Insbesondere Unternehmen mit Verbindungen zu Privatbanken werden dank der Kapitalunterstützung der Banken zur Förderung des Vermögenswachstums höhere Kapitalzuwächse erzielen als vergleichbare Unternehmen. Ausländische Wertpapierfirmen hingegen können ihre kurzfristigen Bankkredite erhöhen, um ihr Margin-Kreditgeschäft auszuweiten. Das Refinanzierungsrisiko ist begrenzt, wenn Unternehmen einen guten Zugang zu verschiedenen Kapitalquellen haben.

Quelle: https://baodautu.vn/do-du-dia-tang-truong-cua-cac-cong-ty-chung-khoan-d245463.html

![[Foto] 60. Jahrestag der Gründung des vietnamesischen Verbandes der Fotokünstler](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

![[Foto] Der Vorsitzende der Nationalversammlung, Tran Thanh Man, nimmt an der VinFuture 2025 Preisverleihung teil.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764951162416_2628509768338816493-6995-jpg.webp&w=3840&q=75)

Kommentar (0)