El papel esencial del aumento del capital social

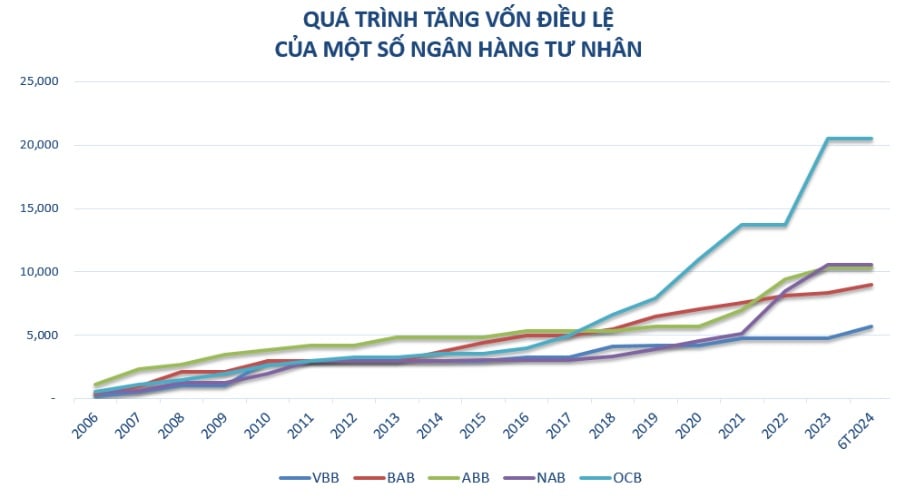

De acuerdo con las disposiciones del Decreto 141, para el 31 de diciembre de 2010, los bancos comerciales deben garantizar un capital legal de 3.000 billones de VND y luego extenderse hasta el 31 de diciembre de 2011. Por lo tanto, 2011 también es el momento en que los bancos se apresuran a aumentar el capital para cumplir con la regulación de 3.000 billones de VND en capital estatutario como SGB, KLB, VBB, NCB,OCB , NAB...

Según datos publicados por el Banco Estatal de Vietnam (SBV), hace 10 años, en 2014, el capital social del grupo de la banca comercial estatal representaba el 30% de todo el sistema, y el grupo de la banca comercial privada representaba el 44%. Sin embargo, a finales de junio de 2024, los ratios de capital social de estos dos grupos eran del 21% y el 55%, respectivamente, lo que muestra un crecimiento sobresaliente en la carrera de aumento de capital del grupo de la banca comercial privada. Específicamente, el capital social del grupo de la banca comercial estatal al 31 de diciembre de 2024 era de 228.229 mil millones de VND, un aumento de solo 94.023 mil millones de VND, equivalente a un aumento del 41% en comparación con finales de 2014. Mientras tanto, el capital social del grupo de la banca comercial privada alcanzó los 587.850 mil millones de VND, un aumento de 587.850 mil millones de VND, equivalente a un aumento del 67%.

El grupo de banca comercial privada tiene la oportunidad de hacer un gran avance en el capital estatutario, especialmente en el período 2017-2018, cuando los bancos se apresuran a cotizar en la bolsa de valores, abriendo oportunidades para aumentar el capital y encontrar potenciales accionistas estratégicos, aprovechando las oportunidades de movilización de capital tanto nacional como extranjero.

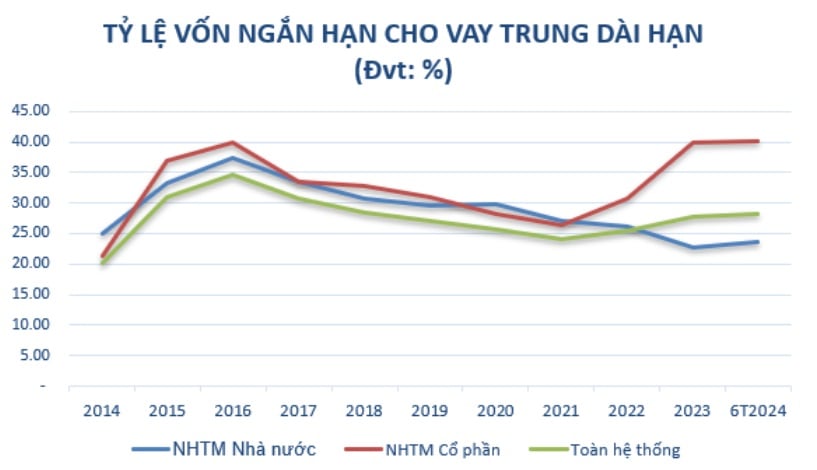

Además de garantizar las regulaciones de la agencia de gestión, aumentar el capital estatutario es un requisito previo, ayudando a los bancos a aumentar las fuentes de capital a mediano y largo plazo para expandir las operaciones comerciales cuando la proporción de uso de capital a corto plazo para préstamos a mediano y largo plazo se está ajustando gradualmente de acuerdo con la hoja de ruta en la Circular No. 08/2020/TT-NHNN del 14 de agosto de 2020 del Banco Estatal de Vietnam que modifica y complementa la Circular No. 22/2019/TT-NHNN que estipula límites y ratios de seguridad en las operaciones de los bancos y sucursales de bancos extranjeros.

Fuente: Compilado del Banco Estatal

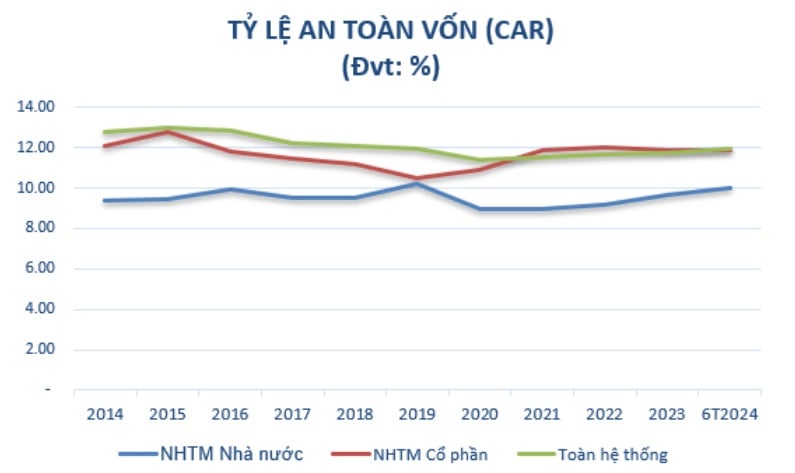

Al mismo tiempo, el aumento de capital busca garantizar el índice de adecuación de capital (CAR) de acuerdo con las regulaciones de las autoridades competentes, con el objetivo de cumplir con los estándares internacionales y aumentar continuamente las ganancias cada año. El aumento de capital también es una tarea a implementar de acuerdo con el Proyecto de reestructuración del sistema de instituciones de crédito asociado con la liquidación de deudas incobrables en el período 2021-2025, según la Decisión n.° 689/QD-TTg del Primer Ministro , de 8 de junio de 2022. Uno de los objetivos importantes es que, para 2023, el índice CAR de los bancos comerciales alcance al menos el 10-11%; para 2025, al menos el 11-12%.

Tras 10 años, el elevado crecimiento del capital social ha llevado a que el ratio de solvencia del grupo de banca comercial privada sea considerablemente superior al del grupo de banca comercial estatal. En concreto, en 2014, el ratio mínimo de solvencia del grupo de banca comercial estatal fue del 9,4 %, mientras que el del grupo de banca comercial privada fue del 12,07 %. Para junio de 2024, el ratio de solvencia del grupo de banca comercial por acciones (11,86 %) también fue superior al del grupo de banca comercial estatal (9,99 %), de acuerdo con la Circular 41/2016/TT-NHNN.

(*) A partir de 2020, el ratio CAR se calcula según la Circular 41/2016/TT-NHNN de los bancos. Fuente: Elaboración propia a partir de SBV.

Por lo tanto, se puede observar que aumentar el capital social desempeña un papel importante para garantizar la estabilidad y el desarrollo sostenible de los bancos. No solo ayuda a los bancos a cumplir con los requisitos legales y regulatorios de la entidad gestora, sino que también amplía la capacidad operativa, mejora la capacidad financiera y fortalece la competitividad de los bancos en el mercado.

Actualmente, los bancos siempre están buscando de forma proactiva soluciones adecuadas, especialmente los bancos pequeños y medianos, incluyendo métodos flexibles de captación de capital, mejorando la eficiencia operativa y cumpliendo con las nuevas regulaciones legales para mantener un desarrollo sostenible en el contexto actual del mercado.

Aumentar el capital social mediante dividendos se está convirtiendo en una tendencia.

Los bancos tienen diversas maneras de aumentar su capital social, como la emisión de nuevas acciones y bonos convertibles, y la colaboración con inversores estratégicos. Sin embargo, dependiendo de la situación financiera, la orientación estratégica, los deseos de los accionistas y la situación económica del momento, el banco decide el método de aumento de capital.

En el contexto actual de un mercado bursátil poco dinámico, la emisión de nuevas acciones se enfrenta a numerosas dificultades para atraer a los accionistas. Además, los bancos también deben considerar el impacto de la emisión de nuevas acciones en la proporción actual de accionistas y cumplir con las regulaciones de la entidad gestora.

Por lo tanto, la emisión de acciones para pagar dividendos —un método para aumentar el capital sin necesidad de movilizar fondos externos adicionales— se está convirtiendo gradualmente en una tendencia en los bancos, especialmente tras la pandemia de COVID-19. Los bancos pueden utilizar los dividendos acumulados para emitir acciones a sus accionistas actuales. Esta es una solución razonable cuando los bancos desean mantener el consenso de los accionistas y no desean compartir la propiedad con nuevos inversores.

Durante el período de recuperación posterior a la COVID-19 (2021-2022), el Banco Estatal de Vietnam (SBV) animó a los bancos a no pagar dividendos en efectivo para ahorrar recursos y reducir las tasas de interés. Por lo tanto, la mayoría de los bancos tuvieron que optar por el pago de dividendos en acciones. Para 2023, además de la tasa de dividendos en acciones, los bancos pagarán dividendos adicionales en efectivo a una tasa determinada. Esto no solo se debe a que el SBV ya no endurece su política de dividendos en efectivo, sino también para satisfacer a un grupo de accionistas que ya no están interesados en recibir dividendos en acciones en un contexto de mercado bursátil desfavorable recientemente.

En el grupo de bancos comerciales estatales, a partir de finales de 2023, el Banco Estatal ha permitido a este grupo aumentar su capital social para garantizar su ratio de adecuación de capital y fortalecer su capacidad crediticia. Vietcombank emitió 2.170 millones de acciones adicionales a sus accionistas existentes para distribuir dividendos en acciones a una tasa del 38,79 %. Tras la emisión, el capital social del banco aumentará de 55.891 millones de VND a más de 77.571 millones de VND. VietinBank también recibió autorización para utilizar las ganancias restantes de 2022, aproximadamente 11.648 millones de VND, para distribuir dividendos en acciones, lo que eleva su capital social de 53.700 millones de VND a más de 65.300 millones de VND.

Por ejemplo, la XV Asamblea Nacional aprobó que Agribank aumente su capital social para el período 2021-2030 hasta un máximo de 17.100 billones de VND. De esta manera, Agribank aumentará su capital social a más de 51.500 billones de VND.

Los bancos privados también han recibido continuamente aprobación del Banco Estatal para aumentar el capital social y completar los procedimientos de cambio de licencia desde principios de 2024.

A finales de julio de 2024, el Banco Estatal de Vietnam autorizó a OCB a aumentar su capital social mediante la emisión de acciones para pagar dividendos a los accionistas existentes a una tasa del 20%, con un máximo de 4.109 billones de VND. Tras la exitosa emisión, el capital social del Banco aumentará de 20.548 billones de VND a 24.658 billones de VND.

Anteriormente, NAB también fue aprobado para aumentar su capital social de VND10,580 mil millones a VND13,725 mil millones a través del pago de dividendos en acciones a una tasa del 25% y la emisión de 50 millones de acciones ESOP a un precio de VND10,000/acción.

Mientras tanto, Vietbank planea utilizar cerca de 1.445.000 millones de VND para distribuir dividendos en acciones y retener 148.000 millones de VND. En concreto, Vietbank continúa implementando el plan de aumento de capital mediante la oferta de acciones a los accionistas existentes (aprobado por el Banco Estatal en julio de 2023), con un aumento total de 1.003.000 millones de VND, elevando el capital social de 4.777.000 millones de VND a 5.780.000 millones de VND. Hasta la fecha, el banco ha completado la oferta de más de 100,3 millones de acciones y está llevando a cabo los trámites para solicitar al Banco Estatal la aprobación de las modificaciones de la licencia, cuya finalización está prevista para el tercer trimestre de 2024.

Vietbank también planea emitir cerca de 144,5 millones de acciones para distribuir dividendos a sus accionistas actuales, equivalentes a una tasa del 25%, con fecha prevista de implementación para el tercer y cuarto trimestre de 2024. El valor nominal total de la emisión asciende a casi 1.445 billones de VND. Si se completa el procedimiento de modificación de la licencia de capital estatutario y se emiten con éxito las acciones para distribuir dividendos, el capital estatutario de Vietbank ascenderá a casi 7.225 billones de VND.

En los últimos años, los bancos pequeños y medianos son el grupo de bancos que han aumentado activamente su capital estatutario de forma continua, como Vietbank, OCB, NamABank... Junto con el plan de crecimiento comercial anual, es necesario aumentar el capital estatutario para ayudar a los bancos a mejorar su capacidad financiera, como: aumentar la escala, aumentar la competitividad y cumplir con el plan de expansión de la red de transacciones; continuar invirtiendo en sistemas tecnológicos para servir a la modernización del banco, apoyar el desarrollo de nuevos productos y mejorar la experiencia de servicio al cliente.

Especialmente en el período actual, el capital social también se considera como un "colchón" de reserva, que proporciona recursos a los bancos para que estén preparados para responder a los desafíos en un entorno económico inestable, creando condiciones más favorables para que los bancos promuevan las actividades crediticias y apoyando el capital para la economía de acuerdo con la orientación del Gobierno.

Cabe destacar que la nueva Ley de Entidades de Crédito (EC), que entrará en vigor el 1 de julio de 2024, afectará significativamente el aumento del capital social de los bancos. La nueva ley establece requisitos y regulaciones sobre capital mínimo, gestión de riesgos e instituciones de crédito, lo que genera tanto oportunidades como desafíos. Los bancos deben cumplir con estas regulaciones para garantizar que sus operaciones cumplan con la ley, a la vez que mejoran la calidad de su gestión y su capacidad financiera.

[anuncio_2]

Fuente: https://www.congluan.vn/ngan-hang-chu-dong-tang-von-tao-da-phat-trien-ben-vung-post312608.html

![[Foto] 60º aniversario de la fundación de la Asociación de Artistas Fotográficos de Vietnam](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

![[Foto] El presidente de la Asamblea Nacional, Tran Thanh Man, asiste a la ceremonia de entrega de premios VinFuture 2025.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764951162416_2628509768338816493-6995-jpg.webp&w=3840&q=75)

Kommentar (0)