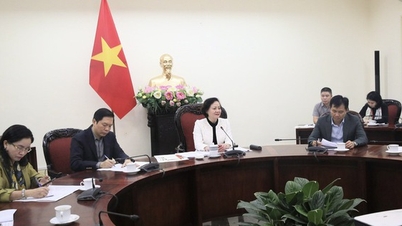

Pada sore hari tanggal 15 Januari, selama diskusi mengenai rancangan Undang-Undang tentang Lembaga Kredit (yang telah diamandemen), banyak pendapat yang berfokus pada isu mengenai Bank Negara Vietnam yang mempertimbangkan dan melakukan intervensi sejak dini ketika lembaga perbankan asing beroperasi dengan risiko terhadap nasabah.

Rancangan Undang-Undang tentang Lembaga Kredit menambahkan ketentuan yang mewajibkan Bank Negara Vietnam untuk mengeluarkan keputusan tertulis untuk mengakhiri intervensi dini pada lembaga kredit dan cabang bank asing. Menurut Perwakilan La Thanh Tan ( Hai Phong ), ketentuan ini telah mengubah sifat intervensi dini.

Menurut para delegasi, perubahan ini telah menggeser intervensi dini dari mekanisme intervensi dini jarak jauh oleh otoritas pengatur ke fase penanganan spesifik. Dengan mekanisme intervensi dini, ketika lembaga kredit ditemukan berada dalam situasi yang memerlukan intervensi dini, Bank Negara Vietnam mengirimkan dokumen kepada lembaga kredit tersebut yang menguraikan persyaratan dan batasan untuk mengatasi masalah operasional dan memungkinkannya untuk kembali beroperasi normal. Ini bukan dokumen yang memutuskan untuk menempatkan lembaga kredit tersebut di bawah intervensi dini. Dokumen Bank Negara dengan jelas menyatakan persyaratan dan batasan, beserta tenggat waktu pelaksanaannya. Persyaratan dan batasan dari Bank Negara Vietnam berakhir ketika periode pelaksanaan berakhir, setelah lembaga kredit tersebut memperbaiki masalahnya; oleh karena itu, dokumen yang memutuskan untuk mengakhiri intervensi dini tidak diperlukan.

Perwakilan tersebut berpendapat bahwa peraturan sebagaimana yang dirancang dalam RUU tersebut dapat berdampak negatif terhadap pasar, menciptakan risiko penarikan dana secara massal, dan oleh karena itu peraturan ini perlu dipertimbangkan dengan cermat.

Mengenai keputusan Bank Negara untuk melakukan intervensi lebih awal, dan apakah dokumen telah diterbitkan atau tidak, Wakil Pham Duc An ( Hanoi ) setuju dengan Wakil La Thanh Tan bahwa isu pembuatan dan pencabutan keputusan tersebut tidak perlu diangkat.

Perwakilan Ha Sy Dong ( Quang Tri ) menyatakan keprihatinannya tentang regulasi penanganan lembaga kredit yang lemah. Ia berpendapat bahwa kepanikan atau "pelarian" dari bank, dan ancaman risiko penularan yang membahayakan keamanan sistem, sering terjadi di bank komersial. Ketika insiden seperti itu terjadi, praktik internasional yang baik, serta pelajaran berharga yang dipetik Vietnam, menunjukkan bahwa Bank Negara Vietnam, sebagai bank sentral, harus diberikan wewenang yang lebih besar dan lebih kuat untuk menanggapi insiden perbankan dengan cepat dan efektif, meminimalkan kerugian dan mencegah risiko keamanan sistemik.

Perwakilan Doan Thi Le An (Cao Bang) berpendapat bahwa pengendalian rasio kepemilikan saham dapat memengaruhi bank. Secara spesifik, menurut rancangan undang-undang yang direvisi, rasio kepemilikan saham untuk pemegang saham individu diusulkan untuk tetap pada tingkat saat ini, yaitu 5%. Batas untuk pemegang saham institusional (termasuk saham yang secara tidak langsung dimiliki oleh pemegang saham tersebut) dikurangi dari 15% menjadi 10%; dan untuk pemegang saham dan pihak terkait, dikurangi dari 20% menjadi 15%. Tujuan pengurangan rasio kepemilikan saham ini adalah untuk menghilangkan kepemilikan silang dan penggunaan rasio kepemilikan saham untuk memanipulasi dan mengendalikan operasi lembaga kredit oleh beberapa pemegang saham besar atau kelompok pemegang saham.

Namun, delegasi tersebut berpendapat bahwa penyesuaian rasio kepemilikan ini tidak terlalu berarti dalam membatasi kepemilikan silang karena hanya mengendalikan proses di atas kertas. Mengendalikan rasio tersebut kurang penting daripada memantau implementasi peraturan, belum lagi potensi terciptanya hambatan terhadap masuknya modal asing ke dalam sistem perbankan, karena pemilik bank yang memegang 15%-20% dari modal bank tidak dapat memanipulasi aktivitas pemberian pinjaman lembaga mereka sendiri.

Perwakilan Doan Thi Le An menganalisis bahwa, pada kenyataannya, kasus-kasus pelanggaran baru-baru ini menunjukkan bahwa persentase kepemilikan sebenarnya dari entitas-entitas ini jauh lebih tinggi daripada yang ditetapkan melalui anak perusahaan, perusahaan afiliasi, atau individu yang namanya tercantum.

“Merevisi undang-undang agar sesuai dengan realitas praktis sangat penting. Namun, mengendalikan rasio kepemilikan di bank saja tidak cukup untuk mencegah kasus serupa seperti SCB terulang kembali karena kepemilikan silang atau manipulasi bank pada dasarnya kompleks. Di atas kertas, banyak pemegang saham memiliki kurang dari persentase yang diizinkan tetapi tetap memegang kendali. Oleh karena itu, selain memperketat rasio kepemilikan, yang efektivitasnya masih cukup samar, perlu dipertimbangkan peraturan yang lebih ketat tentang syarat dan prosedur pemberian kredit kepada nasabah terkait. Pemegang saham harus memiliki sistem pengawasan silang, dan kerangka hukum khusus di sektor keuangan perlu ditetapkan untuk memperjelas struktur kepemilikan, pemilik sebenarnya, akuntabilitas, dan untuk menghukum secara tegas kasus-kasus pelanggaran yang disengaja,” saran Perwakilan Doan Thi Le An.

Menanggapi pendapat para anggota Majelis Nasional, Ketua Komite Ekonomi Majelis Nasional, Vu Hong Thanh, menyatakan bahwa menangani kepemilikan silang, manipulasi, dan kontrol oleh lembaga kredit merupakan isu yang sangat penting, yang membutuhkan langkah-langkah yang konsisten dan terkoordinasi. Mengenai intervensi dini, rancangan undang-undang telah direvisi dan dimasukkan dibandingkan dengan sesi ke-6, termasuk penambahan mekanisme peninjauan dan pengambilan keputusan; dan dalam beberapa kasus, memberikan wewenang kepada Bank Negara Vietnam untuk bertindak proaktif.

Mengenai pertanyaan apakah dokumen dari Bank Negara Vietnam diperlukan untuk memutuskan penghentian intervensi dini, sebagaimana yang dikhawatirkan oleh delegasi, Ketua Komite Ekonomi menyatakan bahwa, dengan mempertimbangkan pendapat delegasi, lembaga penyusun dan peninjau akan terus mempertimbangkan masalah tersebut untuk memastikan keseimbangan hubungan yang harmonis antara pihak-pihak terkait…

PHAN THAO

Sumber

Komentar (0)