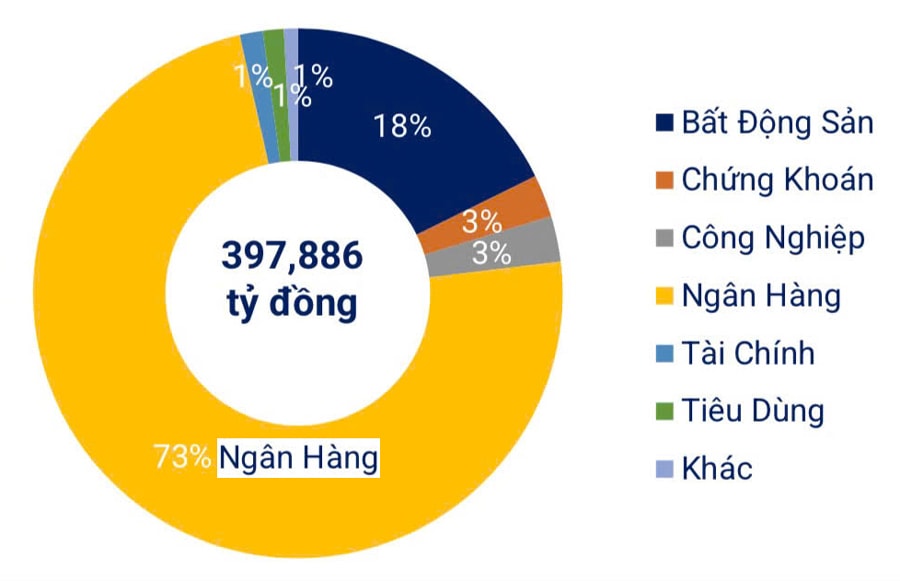

W rezultacie w ciągu pierwszych dziewięciu miesięcy 2025 r. wolumen wyemitowanych obligacji bankowych gwałtownie wzrósł i stanowił 73% całkowitego wolumenu obligacji korporacyjnych.

Grupa bankowa wyemitowała 313,2 biliona VND.

Według Wietnamskiego Stowarzyszenia Rynku Obligacji (Vietnam Bond Market Association), w pierwszych dziewięciu miesiącach 2025 roku łączna wartość emisji obligacji korporacyjnych (obejmujących zarówno oferty prywatne, jak i publiczne) wyniosła około 430,8 bln VND, co stanowi wzrost o 35% w porównaniu z analogicznym okresem ubiegłego roku. W tej kwocie dominował sektor bankowy z kwotą 313,2 bln VND, co stanowi 73% całkowitej emisji, co oznacza wzrost o 38% rok do roku.

Tylko w trzecim kwartale na rynku miało miejsce 155 emisji obligacji korporacyjnych, w tym 154 emisje krajowe o łącznej wartości 156 100 mld VND i jedna emisja międzynarodowa dokonana przez Vietnam Prosperity Commercial Bank ( VPBank ) o wartości 300 mln USD.

Spośród banków, które wyemitowały obligacje, najwięcej, bo 6000 mld VND, zebrał Military Commercial Joint Stock Bank (MBBank), a następnie Loc Phat Commercial Joint Stock Bank (LPBank), Asia Commercial Bank (ACB ) oraz Ho Chi Minh City Development Commercial Joint Stock Bank (HDBank). Przedstawiciele tych banków wskazywali na potrzebę uzupełnienia kapitału średnio- i długoterminowego, ponieważ wszystkie obligacje bankowe mają termin zapadalności przekraczający 3 lata.

W ten sposób, po dwóch kolejnych miesiącach spadku, emisja obligacji przez banki odbiła się we wrześniu, osiągając prawie 40,7 bln VND, co stanowi wzrost o 19,7% w porównaniu z sierpniem. Cała ta emisja odbyła się w ramach ofert prywatnych. Jednocześnie gwałtownie wzrosła aktywność w zakresie wcześniejszego wykupu, osiągając prawie 35 bln VND, co stanowi wzrost o 31% w porównaniu z poprzednim miesiącem i 49% rok do roku, co stanowi 86% wartości nowej emisji w tym miesiącu.

Według danych Fiin Group (firmy świadczącej usługi finansowe i biznesowe), w ciągu pierwszych dziewięciu miesięcy roku banki wykupiły obligacje o wartości 158,5 bln VND, co stanowi wzrost o 37% w porównaniu z analogicznym okresem 2024 roku i stanowi 51% całkowitej wartości nowych emisji. Większość wykupionych obligacji została wyemitowana po 30 czerwca 2024 roku w celu restrukturyzacji terminów zapadalności i kosztów kapitału.

Tymczasem stopy kuponowe (stałe roczne stopy procentowe, które emitenci obligacji płacą posiadaczom obligacji na podstawie wartości nominalnej obligacji; zazwyczaj wypłacane co sześć miesięcy lub rok i niezależne od rynkowych stóp procentowych) ponownie wykazywały tendencję wzrostową w sektorze bankowym po osiągnięciu najniższego poziomu na początku roku, a średnia stopa wzrosła do 6,18% w trzecim kwartale (w porównaniu do 5,81% w drugim kwartale 2025 r. i 5,95% w trzecim kwartale 2024 r.), co stanowi najwyższy poziom w ciągu ostatnich sześciu kwartałów.

Większość banków, które pomyślnie wyemitowały obligacje w trzecim kwartale, odnotowała wyższe stopy procentowe niż w poprzednim kwartale. Należą do nich m.in. Vietnam Technological and Commercial Bank (TCB), ACB, MBBank, VPBank, Tien Phong Commercial Bank (TPBank), Orient Commercial Bank (OCB), Maritime Commercial Bank (MSB), Saigon - Hanoi Commercial Bank (SHB ).

Przedstawiciele banków emitujących obligacje podzielają pogląd, że popyt na emisję obligacji rośnie, podobnie jak popyt na kredyty, przy czym stopy procentowe muszą pozostać stabilne, aby wspierać gospodarkę.

Co można zrobić, aby ograniczyć ryzyko?

Pytanie brzmi: jak banki mogą skutecznie pozyskiwać fundusze poprzez emisję obligacji, minimalizując jednocześnie ryzyko zarówno dla banków emitujących, jak i dla gospodarki? Eksperci wyjaśniają, że pomimo ustanowienia ram prawnych, wiele aspektów pozostaje niejasnych, zwłaszcza w zakresie zarządzania wykorzystaniem kapitału po emisji. Dlatego organy regulacyjne muszą dogłębnie zrozumieć charakter produktów obligacyjnych emitowanych przez banki, aby zapobiec nadużyciom.

Dla banków kluczowe jest unikanie bezkrytycznego emitowania obligacji bez odpowiedniej kontroli nad ich przeznaczeniem i przepływami pieniężnymi, ponieważ ryzyko płynności może wzrosnąć wraz ze zbliżaniem się terminu zapadalności. Banki powinny skupić się na emisji obligacji krótkoterminowych o przejrzystych celach i możliwości transferu, aby ten instrument stał się rzeczywiście bezpiecznym kanałem pozyskiwania kapitału.

Prognozy wskazują, że presja na spłatę kapitału i odsetek od obligacji korporacyjnych tymczasowo spadnie w listopadzie, ale wzrośnie do 45 bilionów VND w grudniu 2025 r., głównie w sektorze nieruchomości. W pierwszej połowie 2026 r. sam ten sektor ma spłacić 54,8 biliona VND, co stanowi 70% łącznych wymagalnych zobowiązań kapitałowych, co wskazuje, że presja na przepływy pieniężne nadal koncentruje się w tym obszarze.

W odniesieniu do zarządzania bankami emitującymi obligacje, kierownictwo Banku Państwowego Wietnamu potwierdziło, że agencja będzie nadal nadzorować banki komercyjne emitujące obligacje poprzez regulacje prawne. Bank będzie również regularnie monitorować działalność związaną z emisją obligacji, aby zapewnić przestrzeganie prawa przez banki, w tym weryfikować przeznaczenie kapitału, warunki emisji oraz ujawnianie informacji. Jednocześnie będzie ściśle nadzorować banki, oceniać ryzyko finansowe i operacyjne związane z obligacjami, aby zapewnić stabilność systemu bankowego.

W ciągu pierwszych dziewięciu miesięcy 2025 roku banki wykupiły obligacje o wartości 158,5 bln VND, co stanowi wzrost o 37% w porównaniu z analogicznym okresem 2024 roku i stanowi 51% całkowitej wartości nowo wyemitowanych obligacji. Większość wykupionych obligacji została wyemitowana po 30 czerwca 2024 roku w celu restrukturyzacji terminów zapadalności i obniżenia kosztów kapitału.

Source: https://hanoimoi.vn/thi-truong-trai-phieu-ngan-hang-nong-tro-lai-721201.html

Komentarz (0)