A inadimplência disparou.

De acordo com o relatório financeiro semestral auditado de 2023, o total de ativos do An Binh Commercial Joint Stock Bank (ABBank - código ABB) em 30 de junho atingiu VND 154.449 bilhões, um aumento de quase 19% em comparação com o início do ano. Desse total, os empréstimos a clientes no final do segundo trimestre ultrapassaram VND 84.020 bilhões, um ligeiro aumento de 2,4% em relação ao início do ano.

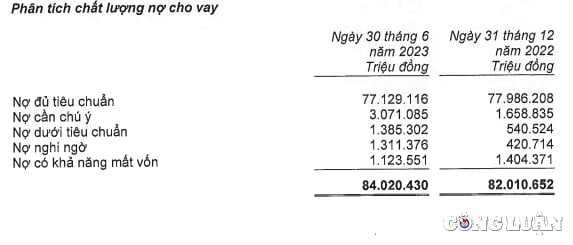

Notavelmente, a qualidade de crédito do ABBank declinou claramente. Em 30 de junho, o total de dívidas incobráveis no balanço patrimonial do banco era de VND 3,82 trilhões, um aumento de quase VND 1,455 trilhão, equivalente a um aumento de 61,5% em comparação com o início do ano. O índice de dívidas incobráveis em relação ao total de empréstimos a clientes também aumentou de 2,88% no início do ano para 4,55%.

Análise da qualidade dos empréstimos do ABBank (Fonte: Demonstrações financeiras semestrais revisadas de 2023)

Na estrutura de dívida do ABBank ao final do segundo trimestre, a dívida do grupo 3 (dívida de alto risco) aumentou 2,5 vezes em comparação com o início do ano, atingindo VND 1,385 bilhão. A dívida do grupo 4 (dívida duvidosa) também aumentou 3,1 vezes, chegando a VND 1,311 bilhão. Em contrapartida, a dívida do grupo 5 (dívida com possibilidade de perda de capital) totalizou VND 1,124 bilhão, uma queda de 20% em relação ao início do ano.

O ABBank faz parte do ecossistema de uma corporação multissetorial nos setores imobiliário, energético, industrial, entre outros, sob a liderança do empresário VVT (natural de Thai Binh ). Antes de 2018, ele ocupava o cargo máximo no Conselho de Administração do banco. Em abril de 2018, deixou o cargo e o transferiu para seu cunhado, Sr. Dao Manh Khang, em conformidade com as disposições da Lei de Instituições de Crédito, com suas alterações e complementações.

Há uma década, sob a gestão do Presidente do Conselho de Administração da VVT, o índice de inadimplência/saldo de empréstimos a clientes do ABBank chegou a 7,63%. Após vários anos de reestruturação, esse índice caiu para menos de 3% antes da referida transferência. A qualidade de crédito do banco foi rigorosamente controlada antes de apresentar claros sinais de declínio a partir de 2022.

A relação entre dívidas incobráveis e saldo de empréstimos a clientes do ABBank no final de 2022 aumentou para 2,88%, antes de continuar a subir para 4,55% no final do segundo trimestre. Este é também o maior índice de dívidas incobráveis do banco desde 2014.

Na Assembleia Geral Ordinária de Acionistas de 2023, o Presidente do Conselho de Administração, Dao Manh Khang, afirmou que o ABBank está implementando uma reestruturação relacionada à liquidação de dívidas incobráveis no período de 2021 a 2025. Isso demonstra que as dívidas incobráveis estão, mais uma vez, causando dores de cabeça para a alta administração do banco.

Lucros despencam

O aumento da inadimplência obrigou o ABBank a elevar suas provisões, impactando significativamente os lucros. Nos primeiros seis meses do ano, as provisões para risco de crédito do banco foram quatro vezes maiores que no ano anterior, totalizando quase 815 bilhões de VND. Segundo a justificativa, o aumento das provisões está em conformidade com a Circular 11/2021/TT-NHNN e ajudará o banco a ser mais proativo na gestão de riscos no futuro.

Como resultado, o ABBank registrou lucro antes de impostos de quase 679 bilhões de VND nos primeiros seis meses do ano, uma queda de 59% em comparação com o primeiro semestre do ano passado. Somente no segundo trimestre, o ABBank teve lucro antes de impostos de 67 bilhões de VND, uma queda de 94% em comparação com o mesmo período do ano anterior. Com esse resultado, o banco completou apenas cerca de um quarto de sua meta após o primeiro semestre do ano.

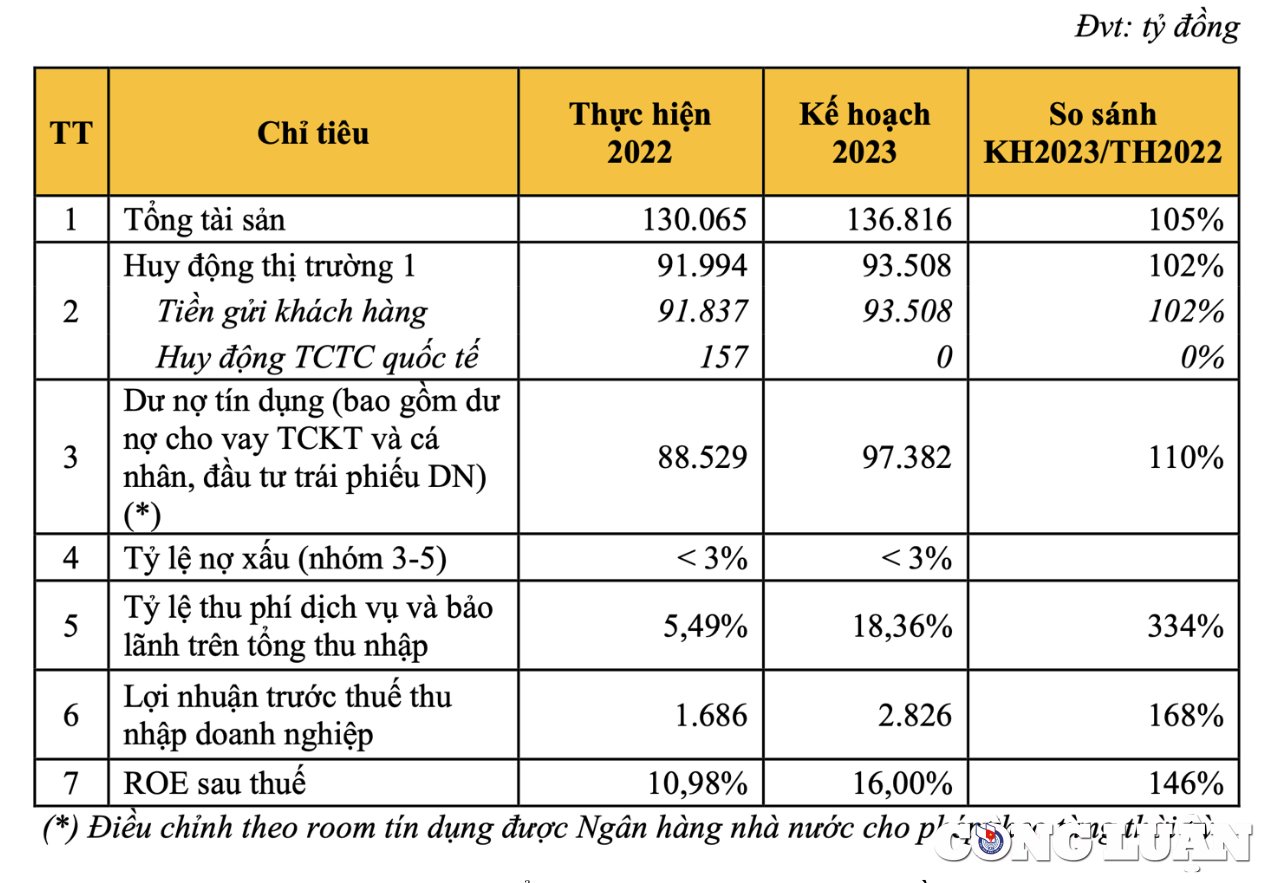

Assim, após um período de crescimento contínuo a cada ano, de 2013 a 2022, o ABBank enfrenta o risco de não atingir sua meta para 2023. Este ano, o banco estabeleceu uma meta ambiciosa de lucro antes de impostos de VND 2,826 bilhões, um aumento de 68% em comparação com 2022. No entanto, a pressão do rápido aumento da inadimplência está tornando essa meta distante, podendo até mesmo resultar em crescimento negativo.

Em 2023, o ABBank pretende atingir um total de ativos de 136,816 bilhões de VND, um crescimento de 5% em comparação com 2022; um saldo de crédito de 97,382 bilhões de VND, um crescimento de 10% em comparação com 2022; e uma captação de recursos junto a clientes individuais e organizações econômicas de 93,508 bilhões de VND, um crescimento de 2% em comparação com 2022. A taxa de crescimento do crédito será ajustada de acordo com a autorização do Banco Central do Vietnã (SBV) e a inadimplência em relação ao saldo total será controlada em menos de 3%.

Para atingir a meta de lucro de 2023, o ABBank afirmou que se concentrará em três objetivos principais. O primeiro é aumentar a escala em pelo menos 10%, priorizando o segmento de varejo e as áreas prioritárias de acordo com as diretrizes do governo . O segundo objetivo é aumentar a eficiência operacional por meio de: incremento da receita proveniente de atividades principais, atividades não creditícias e tarifas de serviços; controle e otimização rigorosos dos custos operacionais e minimização dos custos de provisão para riscos. Por fim, o terceiro objetivo é aprimorar a capacidade de cobrança e gestão de créditos inadimplentes.

Empréstimo contínuo de títulos

Em agosto passado, o Banco Comercial Conjunto de An Binh (ABBank - código ABB) emitiu 6 trilhões de VND em títulos com valor nominal de 100 milhões de VND por título. Esses títulos não são conversíveis, não exigem warrants e não possuem garantia real. O prazo de vencimento dos títulos varia de 1 a 5 anos, e o período de emissão vai de 1º de agosto a 31 de dezembro de 2023.

O principal do título é pago integralmente na data de vencimento ou na data em que o ABBank recompra o título. Os juros do título são pagos periodicamente, uma vez por ano. Os recursos para o pagamento do principal e dos juros do título provêm das receitas do ABBank e/ou da cobrança de dívidas decorrentes de empréstimos e/ou da captação de capital junto a organizações, pessoas físicas e outras entidades com capital legal.

O montante mobilizado será alocado pelo ABBank para empréstimos de 4,5 trilhões de VND a clientes individuais e 1,5 trilhão de VND a clientes corporativos. A expectativa é que o capital seja totalmente desembolsado por este banco até 31 de março de 2024. Caso o desembolso ocorra conforme o cronograma, o capital arrecadado com a emissão de títulos temporariamente ociosos será utilizado para depósitos no Banco Central e em outras instituições de crédito.

No segundo trimestre de 2023, o ABBank recomprou títulos antes do vencimento seis vezes, totalizando 4,8 trilhões de VND. Todos os títulos foram emitidos entre junho e julho de 2021, com prazo de três anos. O objetivo das emissões é complementar o capital de médio e longo prazo para atender às necessidades de crédito dos clientes empresariais e corporativos do ABBank.

Fonte

![[Foto] Desfile para celebrar o 50º aniversário do Dia Nacional do Laos](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

Comentário (0)