Wachstumspotenzial von Rechenzentren

Einer aktuellen Studie von Savills zufolge steigt die Nachfrage nach Rechenzentren in asiatischen Ländern aufgrund der Entwicklung der digitalen Wirtschaft und des zunehmenden Online-Shoppings. Insbesondere Länder wie Indien, Indonesien und Malaysia entwickeln Strategien, um dieser Nachfrage gerecht zu werden.

Malaysia hat insbesondere in die digitale Infrastruktur investiert, durch den Einsatz von Unterseekabeln, den Ausbau der inländischen Vernetzung und die Entwicklung von 5G, was das Interesse ausländischer Unternehmen geweckt hat, wie beispielsweise des australischen Rechenzentrumsinvestors NEXTDC, der hier ein 65-MW-Rechenzentrum baut.

In Indien wurden 2022 insgesamt 150 MW und 2023 weitere 250 MW Rechenzentrumskapazität hinzugewonnen, wodurch sich die Gesamtkapazität der indischen Rechenzentren auf 1 GW erhöhte. Staatliche Initiativen wie „Digital India“ oder die Förderung von Eigenständigkeit und Datenschutz durch Datenlokalisierung dürften das Datenvolumen im Land erhöhen und somit die Nachfrage nach Rechenzentren steigern.

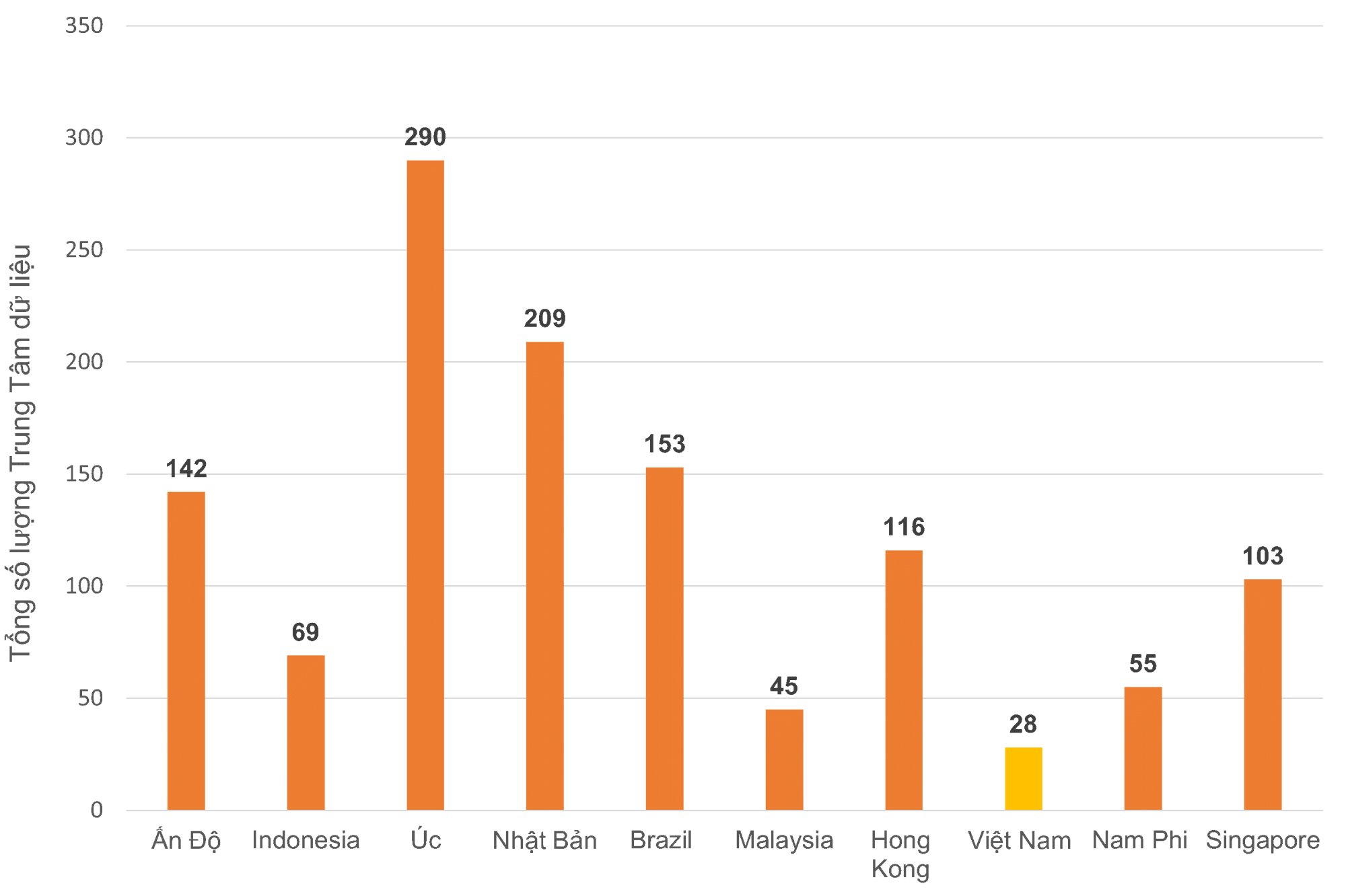

Die 10 wichtigsten aufstrebenden globalen Rechenzentrumsmärkte 2023.

Für Indonesien ist die Attraktivität von Rechenzentren nicht nur auf den Inlandsmarkt beschränkt, sondern zielt auch auf die Deckung internationaler Bedürfnisse ab. Ein Beispiel hierfür ist Batam, eine indonesische Insel nahe Singapur, die sich Prognosen zufolge zukünftig zu einem Hotspot für Rechenzentren entwickeln und sowohl Indonesien als auch Singapur bedienen wird. Die Insel ist gut erschlossen und nutzt konventionelle und erneuerbare Energien, was sie für Data-Mining-Unternehmen besonders attraktiv macht.

Laut einem Bericht von Savills Asia Pacific gilt Vietnams Rechenzentrumsmarkt dank der Digitalisierung kleiner und mittlerer Unternehmen im Inland, einer jungen, digital versierten Bevölkerung, dem Aufkommen von 5G, dem Bedarf an digitaler Selbstversorgung und Gesetzen zur Datenlokalisierung als einer der am schnellsten wachsenden Märkte der Welt.

Savills Vietnam verzeichnet landesweit insgesamt 28 Rechenzentrumsprojekte mit einer Gesamtkapazität von 45 MW. 44 Serviceprovider sind am Markt beteiligt. Seit dem ersten Quartal 2021 suchen ausländische Rechenzentrumsbetreiber nach Standorten und potenziellen Joint-Venture-Partnern, da Hyperscale-Unternehmen ihr Interesse an Vietnam bekundet haben. Im August 2022 kündigte Amazon Web Services (AWS) die Eröffnung von Rechenzentren in Hanoi und Ho-Chi-Minh-Stadt an.

Die Entwicklung von Rechenzentren in Vietnam tritt in eine Boomphase ein.

Mit dem Ziel, ein wichtiges digitales Drehkreuz zu werden, wird der vietnamesische Rechenzentrumsmarkt bis 2023 voraussichtlich auf 1,04 Milliarden US-Dollar anwachsen, gegenüber 561 Millionen US-Dollar im Jahr 2022, was einer durchschnittlichen jährlichen Wachstumsrate von 10,7 % entspricht.

Schnelles Wachstum birgt jedoch Risiken und bringt Verantwortung mit sich, um Datenschutz, Cybersicherheit, nachhaltigen Ressourcenverbrauch, Zuverlässigkeit und Servicequalität zu gewährleisten. „Vietnam muss sich daher mit den Herausforderungen und Chancen von Cloud Computing, Colocation, Enterprise Computing und Edge Computing auseinandersetzen und deren Rolle für die digitale Zukunft des Landes analysieren“, so Thomas Rooney, Senior Manager, Industrial Advisory Services, Savills Hanoi.

Vietnam verfügt über viele Vorteile.

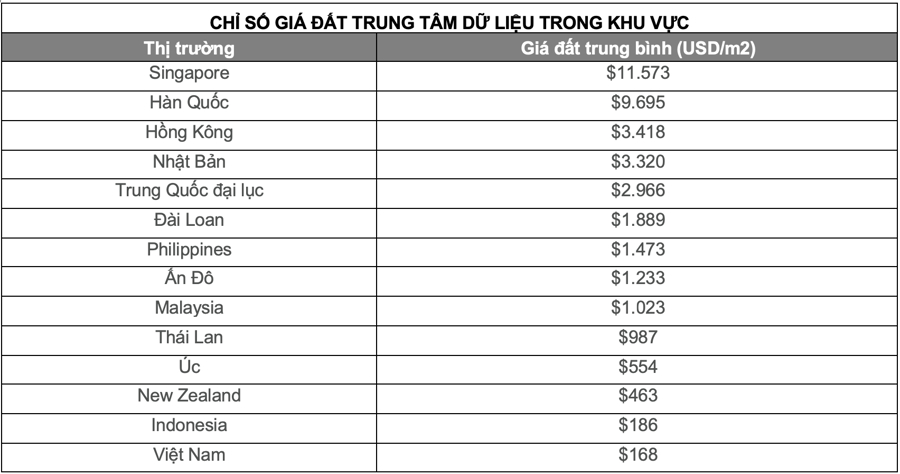

Cushman & Wakefield hatte zuvor auch Statistiken zu den Entwicklungskosten von Rechenzentrumsprojekten in den Jahren 2023/2024 in 37 Städten in 14 Schlüsselmärkten im asiatisch-pazifischen Raum veröffentlicht. Fünf dieser Märkte weisen die höchsten durchschnittlichen Grundstückspreise der Region auf: Singapur (11.573 USD/m²), Südkorea (9.695 USD/m²), Hongkong (3.418 USD/m²), Japan (3.320 USD/m²) und Festlandchina (2.966 USD/m²).

Was die Baukosten betrifft, so zeigen die Rohstoff-, Energie- und Transportkosten weiterhin keine Anzeichen einer Entspannung und bleiben hoch, was zu Rekordbaukosten pro Watt in US-Dollar führt. Konkret weisen die fünf Märkte mit den höchsten Baukosten in der Region Japan (12,73 USD/W), Singapur (12,73 USD/W), Südkorea (12,73 USD/W), Hongkong (12,73 USD/W) und Australien (12,73 USD/W) auf, wobei die Kosten in Singapur typischerweise jährlich um 8 % und in Australien um 3,5 % steigen.

Vietnam bietet unterdessen einen Vorteil bei den Mietpreisen, da es mit durchschnittlich 168 USD/m² den niedrigsten Preis in der Region für Rechenzentrumsprojekte aufweist. Darüber hinaus sind die Baukosten in Vietnam mit 6,70 USD/W im asiatisch-pazifischen Raum ebenfalls sehr niedrig.

Die Grundstücksmietpreise in Vietnam für die Entwicklung von Rechenzentren gehören zu den günstigsten in der Region.

Laut Trang Bui, Generaldirektorin von Cushman & Wakefield, steckt der vietnamesische Rechenzentrumsmarkt im Vergleich zu etablierten Märkten noch in den Kinderschuhen und weist ein moderateres Wachstum auf. Dank wettbewerbsfähiger Baukosten und Grundstückspreise sowie einer erstklassigen geografischen Lage ist Vietnam jedoch ein aufstrebender Markt, der für Investoren immer interessant bleibt. Allein Ho-Chi-Minh-Stadt und Hanoi verfügen derzeit über eine Betriebskapazität von 45 MW, 16 MW befinden sich im Bau und weitere 40 MW sind in Planung. Die Leerstandsquote liegt bei 42 %.

Diese Vorteile dürften das Wachstum des Immobilienmarktes ankurbeln, insbesondere da die Suche nach Grundstücken für den Bau von Rechenzentren in Schwellen- und Industrieländern im asiatisch-pazifischen Raum anhält. Grundstücke mit Baugenehmigung und Stromanschluss, aber ohne bindende Vertragsbedingungen, sind zunehmend schwerer zu wirtschaftlich tragbaren Preisen zu finden.

Quelle

![[Foto] Hügel werden abgetragen, um die Straße 14E wieder befahrbar zu machen, die von Erdrutschen betroffen war](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/08/1762599969318_ndo_br_thiet-ke-chua-co-ten-2025-11-08t154639923-png.webp)

![[Video] Denkmäler von Hue öffnen wieder ihre Pforten und heißen Besucher willkommen](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/11/05/1762301089171_dung01-05-43-09still013-jpg.webp)

Kommentar (0)