Seit Jahresbeginn wurden vier grüne Anleihen begeben, was die Wiederbelebung grüner, sozialer und nachhaltiger Anleihen verdeutlicht.

Seit Jahresbeginn wurden vier grüne Anleihen begeben, was die Wiederbelebung grüner, sozialer und nachhaltiger Anleihen verdeutlicht.

diversifiziertere Anleiheemissionsstruktur

Im Bericht von FiinRatings über den Primärmarkt für Anleihen im Oktober 2024 heißt es, dass das Emissionsvolumen im Oktober 2024 im Vergleich zum Vormonat aufgrund der Verlangsamung des Emissionsvolumens von Anleihen durch Kreditinstitute deutlich zurückging und 33 Billionen mit 38 Emissionen erreichte, was einem Rückgang von 41,4 % gegenüber dem Vormonat, aber einem Anstieg von 1,6 % gegenüber dem gleichen Zeitraum des Vorjahres entspricht.

Dies ist der Monat mit dem niedrigsten Emissionsvolumen seit Juli dieses Jahres, hauptsächlich aufgrund der Verlangsamung im marktführenden Sektor der Kreditinstitute, nachdem im Vormonat erhebliche Emissionen zur Erfüllung der Sicherheitsquoten der Staatsbank für das Ende des dritten Quartals 2024 getätigt worden waren. In den ersten zehn Monaten des Jahres erreichte das gesamte Emissionsvolumen des Marktes fast 348 Billionen VND, ein Anstieg von fast 60 % gegenüber dem gleichen Zeitraum des Vorjahres.

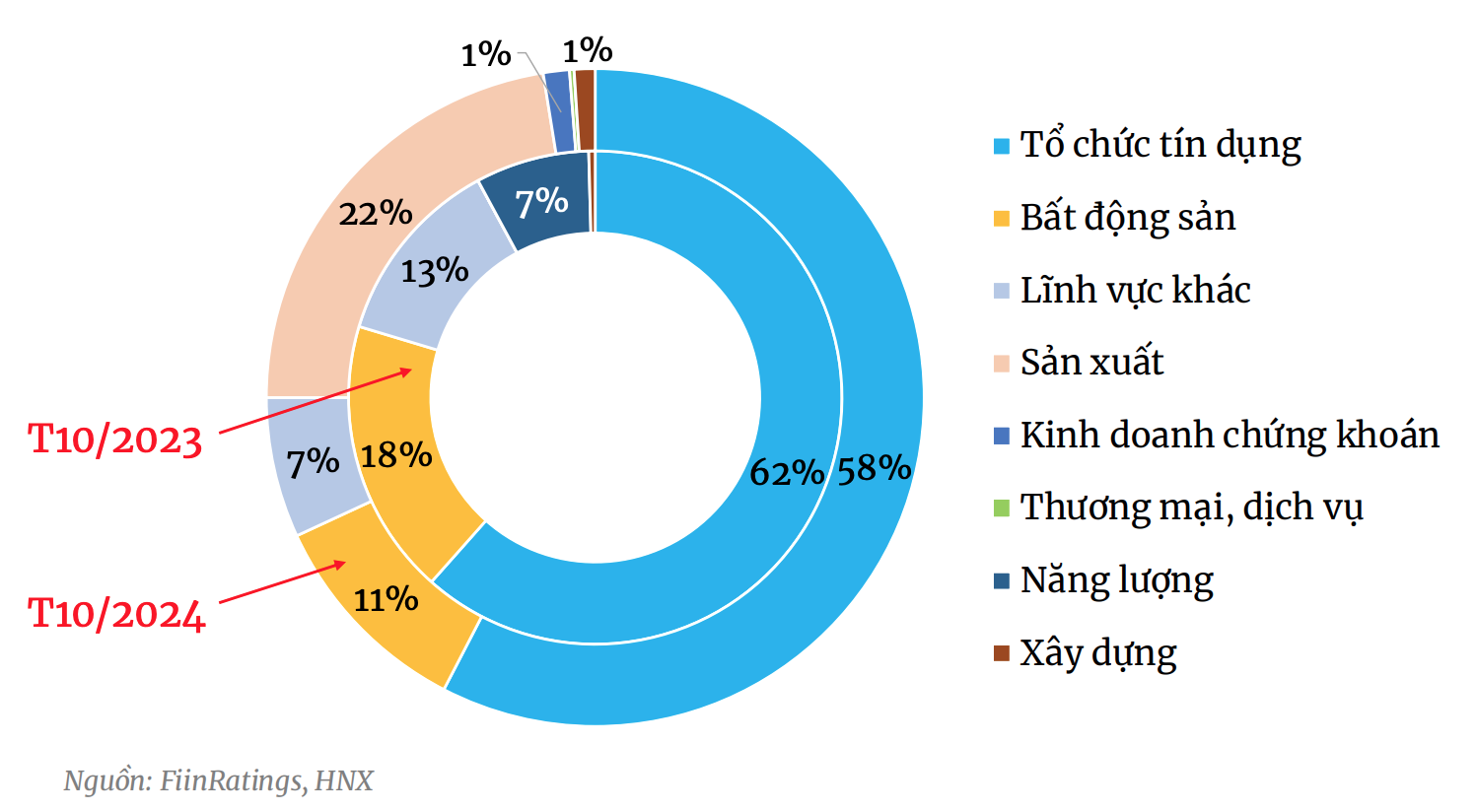

Im vergangenen Monat fiel auf, dass die Emissionsstruktur nach Branchen diversifizierter war. Der Anteil der Anleihen von Kreditinstituten sank im Vergleich zu über 80 % in den Vormonaten auf 58 %.

|

| Emissionsstruktur am Primärmarkt im Oktober 2024 |

Hinsichtlich der Branchenstruktur stellt die Gruppe der Kreditinstitute nach wie vor den größten Anteil am Emissionsvolumen dar. Dieser Anteil ist jedoch im Vergleich zu den Vormonaten deutlich gesunken, da im Oktober zahlreiche andere Branchengruppen Anleihen mit hohem Volumen emittierten, was zu einer relativ diversifizierten Branchenstruktur führte. Zu den Nichtbanken, die im Oktober Anleihen in großem Umfang emittierten, zählen Vinfast (6 Billionen VND), Vinhomes (2 Billionen VND) und Vietjet (2 Billionen VND).

Die Rückkäufe von Unternehmensanleihen erreichten im Oktober 2024 knapp 17,5 Billionen VND, ein Rückgang von 14,5 % gegenüber dem Vormonat. Der Fälligkeitsdruck im letzten Quartal 2024 belief sich auf 54,4 Billionen VND und konzentrierte sich auf Unternehmen außerhalb des Finanzsektors, insbesondere auf die Bereiche Immobilien und Fertigung.

Im Oktober verdoppelte der Bereich der nichtfinanziellen Unternehmen den Wert der Akquisitionen, aber Banken machten im Oktober immer noch 72 % des Wertes aus.

Seit Jahresbeginn wurden 4 grüne Anleihen ausgegeben.

Im Bericht von FiinRatings heißt es, dass die im Entwurf der Änderung des Wertpapiergesetzes vorgesehene Pflicht zur Hinterlegung von Sicherheiten oder Zahlungsgarantien erhebliche Auswirkungen auf das Angebot an Anleihen auf dem Markt haben wird, falls der Entwurf der Änderung dieses Gesetzes verabschiedet wird und in Kraft tritt.

Der Gesetzesänderungsentwurf erwähnt derzeit jedoch lediglich „Garantien durch Kreditinstitute“ und geht nicht auf Garantien internationaler Organisationen ein. Gleichzeitig wurden mehrere grüne Anleihen internationaler Organisationen mit hohem Kreditrating, darunter CGIF (der Treuhandfonds der Asiatischen Entwicklungsbank) und GuarantCo (eine Kreditgarantieeinheit der PIDG-Gruppe), erfolgreich emittiert.

Vom Jahresbeginn bis zum 20. November 2024 wurden vier grüne Anleihen im Rahmen der Green Principles der International Capital Market Association (ICMA) mit einem Gesamtvolumen von 6,87 Milliarden VND begeben. Dies entspricht etwa 2 % des gesamten Emissionsvolumens in diesem Zeitraum. Alle Anleihen wurden von unabhängigen Organisationen, darunter FiinRatings, im Rahmen des Green Bond Frameworks bewertet und bestätigt.

Im vergangenen Oktober emittierte die IDI Multinational Investment and Development Corporation (im Bereich Aquakultur) eine Anleihe im Wert von 1 Billion VND, die von GuarantCo garantiert wurde. Dies ist zugleich die erste grüne Anleihe, die von einem Nicht-Finanzunternehmen begeben wurde.

Im Zeitraum 2016–2023 emittierte Vietnam grüne, soziale und nachhaltige Anleihen im Wert von rund 1,1 Milliarden US-Dollar (ca. 27 Billionen VND). Anleihen von Nichtbanken in diesem Segment machen derzeit nur einen geringen Anteil aus: Emissionen von EVNFinance (1,725 Milliarden VND), BIDV (2,500 Milliarden VND), Vinpearl (425 Millionen US-Dollar) und BIM Land (101 Millionen US-Dollar) repräsentieren lediglich 1,8 % des gesamten Marktvolumens. Dies liegt deutlich unter den 5–7 % vergleichbarer Länder wie Thailand, Malaysia und den Philippinen.

Im Jahr 2024, mit der Ausgabe von 4 grünen Anleihen, erlebt der Markt die Wiederbelebung grüner, sozialer und nachhaltiger Anleihen.

Vietnam arbeitet derzeit an einem Rahmenwerk zur Klassifizierung von grünen Anleihen und grünen Krediten. Die jüngsten Emissionen grüner Anleihen verliefen jedoch etwas erfolgreicher, was dem bestehenden rechtlichen Rahmenwerk und insbesondere der freiwilligen Beteiligung der Marktteilnehmer zu verdanken ist. Laut FiinRatings haben diese jüngsten Transaktionen nachweislich zur Verbesserung der Qualität des Unternehmensanleihenmarktes beigetragen.

Quelle: https://baodautu.vn/tin-hieu-soi-dong-tro-lai-cua-trai-phieu-xanh-d230581.html

![[Foto] Verehrung der Tuyet-Son-Statue – ein fast 400 Jahre alter Schatz in der Keo-Pagode](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764679323086_ndo_br_tempimageomw0hi-4884-jpg.webp&w=3840&q=75)

![[Foto] Parade zur Feier des 50. Jahrestages des Nationalfeiertags von Laos](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F02%2F1764691918289_ndo_br_0-jpg.webp&w=3840&q=75)

Kommentar (0)