Mimo że Ustawa o instytucjach kredytowych obniżyła maksymalny wskaźnik własności banków przypadający akcjonariuszom instytucjonalnym i indywidualnym, trudno jest w krótkim okresie rozwiązać problem przekroczenia limitu własności.

Obecnie minimalny kapitał zakładowy banku wynosi 3000 miliardów VND, zgodnie z dekretem nr 141/2006/ND-CP. Jednak aby zapewnić wskaźniki bezpieczeństwa w kontekście szybko rozwijającej się gospodarki i silnej konkurencji, większość banków zwiększyła swój kapitał zakładowy dziesiątki razy w porównaniu z poziomem minimalnym.

Aby osiągnąć obecny „ogromny” kapitał zakładowy, wiele banków zgodziło się nie wypłacać dywidend pieniężnych przez wiele kolejnych lat.

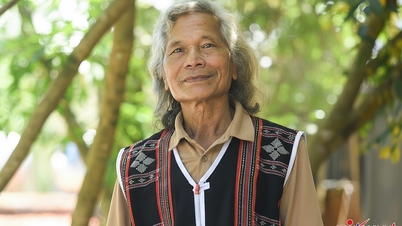

Podczas seminarium „Budowanie zrównoważonych grup finansowych w Wietnamie”, które odbyło się 5 grudnia, prawnik Truong Thanh Duc – dyrektor kancelarii ANVI – stwierdził, że właściciele prywatnych banków komercyjnych o charakterze akcyjnym mają tendencję do zwiększania swojego udziału w akcjonariacie. W związku z tym podwyższenia kapitału dokonują głównie osoby fizyczne, a wielu akcjonariuszy powiększa swój udział, wykorzystując w tym celu kapitał osobisty.

Według pana Duca doprowadziło to do sytuacji, w której szacuje się, że w pewnych okresach ponad połowa banków akcyjnych znajduje się pod kontrolą niewielkiej liczby osób fizycznych.

Jednak w przeciwieństwie do planu działania mającego na celu redukcję zadłużenia kredytowego (z 15% kapitału własnego pojedynczego klienta, zmniejszając się o 1% rocznie do 10% kapitału własnego począwszy od 2029 r., a także zmniejszając zadłużenie każdej grupy klientów i podmiotów powiązanych z 25% do 15%), nie ma konkretnego planu działania mającego na celu redukcję posiadania kapitału własnego, pozostawiając pełną władzę Bankowi Państwowemu Wietnamu.

Ustawa o instytucjach kredytowych z 2024 r. stanowi, że akcjonariusze indywidualni mogą posiadać maksymalnie 5% kapitału zakładowego banku, a akcjonariusze instytucjonalni nie mogą posiadać więcej niż 10%. Instytucje kredytowe są również zobowiązane do publicznego ujawnienia listy akcjonariuszy posiadających co najmniej 1% kapitału zakładowego. Przyczynia się to do zwiększenia przejrzystości nadzoru nad bankami. Jednak do tej pory tylko 23 banki zastosowały się do tego przepisu i publicznie ujawniły tę listę.

„Jeśli obywatel nie podlega podatkowi dochodowemu od osób fizycznych, ale jest akcjonariuszem posiadającym 1% kapitału banku lub jest spółką powiązaną z właścicielem, która pożycza od banku znaczną kwotę pieniędzy, to gdyby szczegóły zostały ujawnione, opinia publiczna by je zobaczyła, a władze musiałyby natychmiast przeprowadzić dochodzenie. Jeśli jednak 10 akcjonariuszy, z których każdy działa jako pełnomocnik, posiada prawie 1%, łączna wartość byłaby prawie dwukrotnie wyższa niż limit dla pojedynczego akcjonariusza bez konieczności ujawniania swojego udziału, co oznacza, że nie podlegają oni ścisłemu nadzorowi” – analizuje prawnik Truong Thanh Duc.

Zdaniem tej osoby, bez ścisłej kontroli kapitał bardzo łatwo przepływa poprzez współwłasność, powiązania i zmowy.

Pan Pham Xuan Hoe, były zastępca dyrektora Instytutu Strategii Bankowej oraz wiceprezes i sekretarz generalny Wietnamskiego Stowarzyszenia Leasingowego, uważa, że jeśli banki należą do ekosystemu grupy finansowej, mogą wzajemnie wykorzystywać swoje atuty. Ograniczeniem jest jednak złożona sieć współwłasności, którą niezwykle trudno kontrolować z powodu braku przejrzystości. Ponadto, łatwe przekazywanie kapitału firmom fasadowym stwarza ryzyko zarażenia w systemie, a wewnętrzne preferencyjne traktowanie mające na celu obejście prawa jest mało przejrzyste.

„Ekosystem państwowych korporacji finansowych jest prostszy i koncentruje się wyłącznie na sektorze finansowym. Natomiast ekosystem prywatnych korporacji finansowych jest bardziej złożony, a wiele spółek zależnych działa w sektorach pozafinansowych, w tym na rynku nieruchomości” – powiedział Pham Xuan Hoe.

Przemawiając na warsztatach, dr Le Xuan Nghia, członek Narodowej Rady Doradczej ds. Polityki Finansowej i Monetarnej oraz były wiceprzewodniczący Krajowej Komisji Nadzoru Finansowego, podkreślił, że przejrzystość jest jednym z najważniejszych wymogów Ustawy o instytucjach kredytowych z 2024 roku. Jednak weryfikacja pochodzenia wniesionego kapitału w celu zapewnienia przejrzystości nie jest łatwa ze względu na ogólnie niski poziom przejrzystości w społeczeństwie.

Zdaniem pana Nghia, bez prawdziwych reform administracyjnych i prawnych, brak przejrzystości, jaki miał miejsce w SCB Bank, będzie się utrzymywał.

Według eksperta ds. finansów i bankowości, dr. Nguyena Tri Hieu, wskaźnik własności dla osób fizycznych zgodnie z Ustawą o instytucjach kredytowych jest niższy niż dla osób prawnych. Akcjonariusze mogą obejść przepisy dotyczące własności, zlecając innej osobie zarejestrowanie akcji w swoim imieniu.

„Ale zazwyczaj nie uchodzi to uwadze władz. Jeśli chcą działać zdecydowanie, mogą to zrobić; zbadanie, czy ktoś jest powiązany z kimś innym w banku, nie jest trudne” – powiedział dr Nguyen Tri Hieu.

Pan Hieu zaproponował, aby dekret regulujący ustawę o instytucjach kredytowych z 2024 r. mógł zawierać sankcje, takie jak cofnięcie licencji każdemu bankowi, który wielokrotnie narusza przepisy, na przykład trzykrotnie.

Source: https://vietnamnet.vn/khong-de-de-xu-ly-tinh-trang-so-huu-cheo-so-huu-ngan-hang-vuot-tran-2348914.html

![[Zdjęcie] Premier Pham Minh Chinh rozmawia telefonicznie z dyrektorem generalnym rosyjskiej korporacji Rosatom.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765464552365_dsc-5295-jpg.webp&w=3840&q=75)

![[Zdjęcie] Uroczystość zamknięcia X sesji XV Zgromadzenia Narodowego](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765448959967_image-1437-jpg.webp&w=3840&q=75)

![[OFICJALNIE] MISA GROUP OGŁASZA SWOJE PIONIERSKIE POZYCJONOWANIE MARKI W BUDOWANIU AGENTIC AI DLA FIRM, GOSPODARSTW DOMOWYCH I RZĄDU](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765444754256_agentic-ai_postfb-scaled.png)

Komentarz (0)