ตั้งแต่ต้นปีจนถึงสิ้นสัปดาห์ที่แล้ว (7 มิถุนายน) ผลการดำเนินงานของหุ้นกลุ่มธนาคารแสดงให้เห็นถึงความแตกต่าง โดยหุ้นหลายตัวปรับตัวขึ้นอย่างมาก แต่ก็มีหุ้นบางตัวที่ปรับตัวขึ้นน้อยกว่าดัชนี VN-Index

กลุ่มธนาคาร ซึ่งเป็นกลุ่มหุ้นที่มีมูลค่าตลาดใหญ่ที่สุดในตลาดหลักทรัพย์ คิดเป็นสัดส่วนกว่า 30% และมีผลกระทบอย่างมากต่อดัชนี VN-Index มีบทบาทนำที่ดีพอสมควรในไตรมาสแรกของปี (เนื่องจากผลประกอบการที่ดีในไตรมาสที่ 4 ปี 2023) แต่หลังจากนั้นก็ประสบกับภาวะชะงักงันเนื่องจากตัวเลขในไตรมาสที่ 1 ปี 2024 ต่ำกว่าที่คาดการณ์ไว้

|

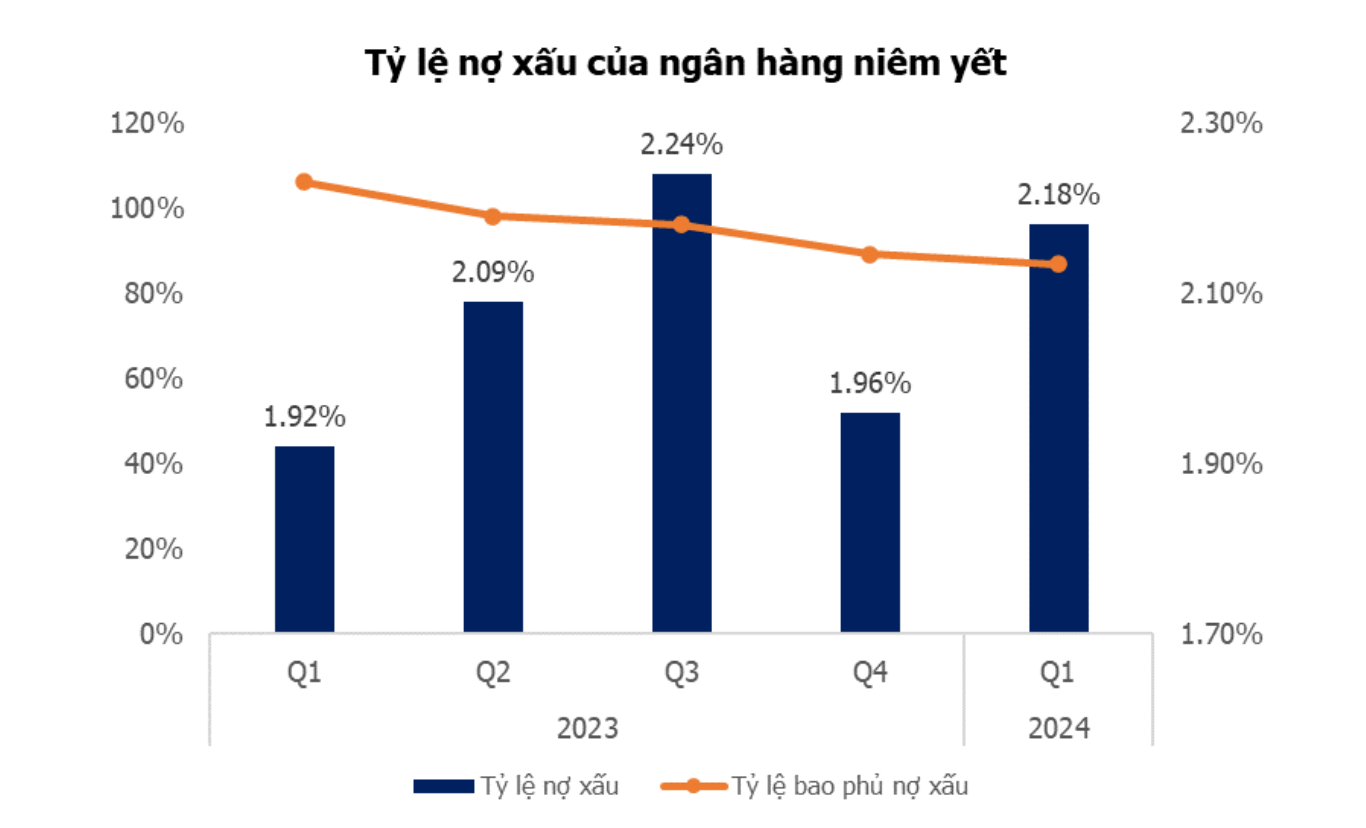

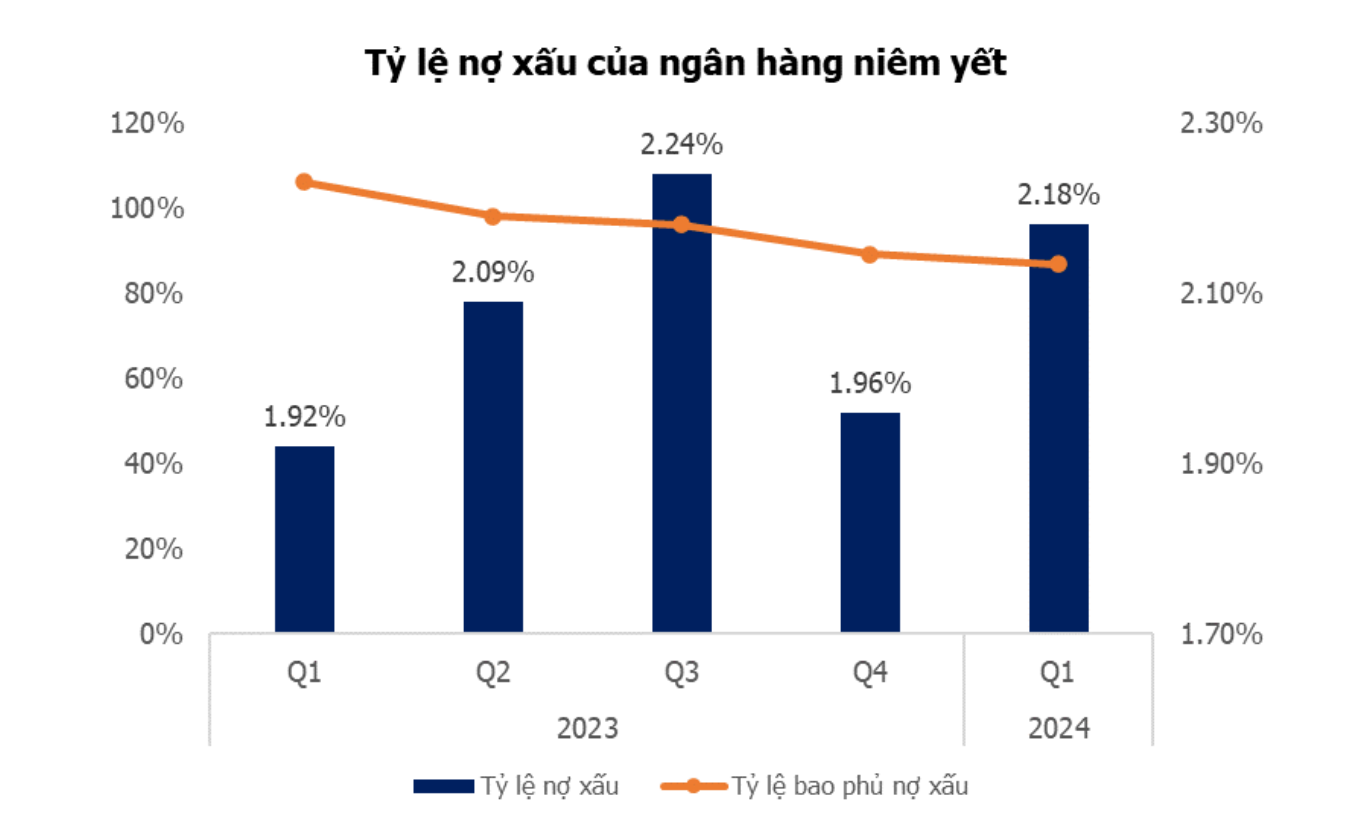

| อัตราส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้ของธนาคารจดทะเบียน |

นายดัง วัน เกือง หัวหน้าฝ่ายหลักทรัพย์ของบริษัท มิเร แอสเซท ซีเคียวริตี้ส์ กล่าวว่า สถิติแสดงให้เห็นว่าอัตราส่วนหนี้เสียของธนาคารพาณิชย์จดทะเบียน 27 แห่ง เพิ่มขึ้นจาก 1.96% ในไตรมาสที่ 4 ปี 2023 เป็น 2.18% ในไตรมาสที่ 1 ปี 2024 แม้ว่าอัตราดอกเบี้ยเงินกู้จะอยู่ในระดับต่ำเป็นประวัติการณ์ สาเหตุหลักมาจากความสามารถในการชำระหนี้ที่ลดลงของบุคคลและธุรกิจเนื่องจากปัญหาด้านรายได้ คำสั่งซื้อใหม่ลดลง และสภาพคล่องในตลาดอสังหาริมทรัพย์ลดลง ประกอบกับการเติบโตของสินเชื่อที่ชะลอตัว

แม้ว่าหนี้เสียจะเพิ่มขึ้น แต่สัดส่วนการครอบคลุมหนี้เสียของอุตสาหกรรมโดยรวมลดลงจาก 106% ในช่วงเวลาเดียวกันของปีที่แล้ว เหลือ 86.87% ในไตรมาสที่ 1 ปี 2024

|

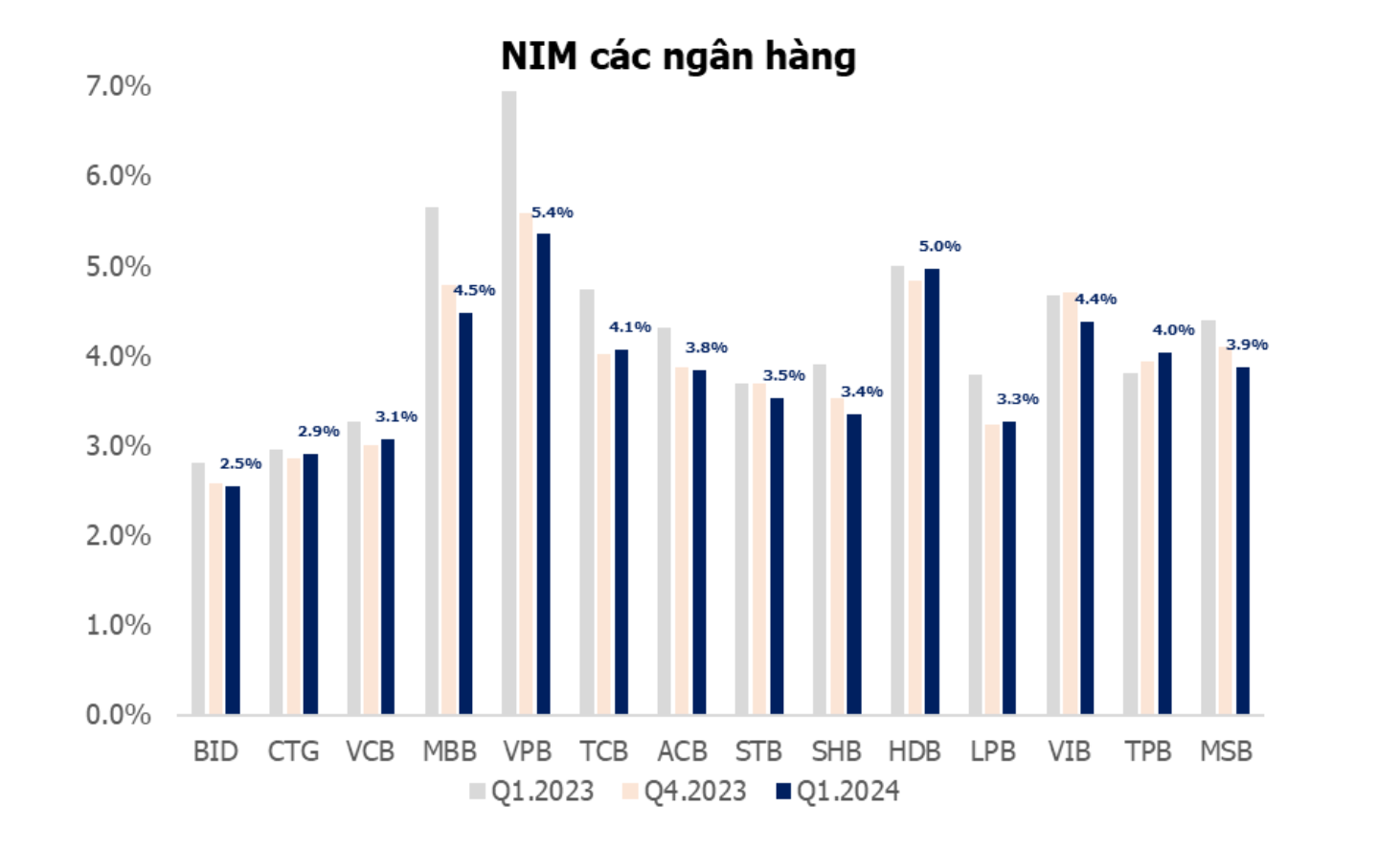

อัตราส่วนกำไรสุทธิจากดอกเบี้ย (Net Interest Margin: NIM) ของระบบธนาคารมีแนวโน้มลดลงในช่วงไตรมาสที่ผ่านมา โดยลดลงเหลือ 3.4% ในไตรมาสที่ 1 ปี 2024 จาก 3.73% ในช่วงเวลาเดียวกันของปีที่แล้ว แนวโน้มการลดลงของ NIM ในปัจจุบันส่วนใหญ่เกิดจากการเติบโตของสินเชื่อที่จำกัด และธนาคารต้องลดอัตราดอกเบี้ยเพื่อช่วยเหลือลูกค้าที่ประสบปัญหาด้านสภาพคล่อง ในขณะที่ต้นทุนทางการเงินมีแนวโน้มลดลง รายได้จากดอกเบี้ยก็ลดลงอย่างรวดเร็วในไตรมาสที่ผ่านมา ตามที่นายเกืองกล่าว ธนาคารทุกแห่งมี NIM ลดลงเมื่อเทียบกับช่วงเวลาเดียวกันของปีที่แล้ว แต่เมื่อเทียบกับไตรมาสที่ 4 ปี 2023 ธนาคารบางแห่งแสดงให้เห็นถึงการปรับปรุง NIM รวมถึง CTG, VCB, TCB, HDB, LPB และ TPB

|

| อัตราส่วนกำไรสุทธิจากดอกเบี้ย (NIM) ของธนาคาร |

กลับมาพิจารณาราคาหุ้นของกลุ่มธนาคารอีกครั้ง ตั้งแต่ต้นปีจนถึงสิ้นสัปดาห์ที่แล้ว (7 มิถุนายน) หุ้นหลายตัวปรับตัวขึ้นอย่างแข็งแกร่งและน่าประทับใจ เช่น LPB เพิ่มขึ้น 66%, TCB เพิ่มขึ้น 59.2%, MBB เพิ่มขึ้น 23%, ACB เพิ่มขึ้น 22.5%, VIB เพิ่มขึ้น 21.1%, CTG เพิ่มขึ้น 21% ในขณะที่หุ้นอย่าง VCB, STB, BID, SHB … เพิ่มขึ้นน้อยกว่า 10% ซึ่งต่ำกว่าผลการดำเนินงานของดัชนี VN

ในช่วงที่ผ่านมา หุ้นกลุ่มธนาคารหลายตัวมีแนวโน้มปรับตัวขึ้นอย่างแข็งแกร่ง เช่น STB, CTG, TCB, MSB, VIB , MBB เป็นต้น ซึ่งดึงดูดความสนใจจากนักลงทุนเป็นอย่างมาก

นายกวงกล่าวว่ามีสัญญาณเชิงบวกหลายประการสำหรับกลุ่มนี้ การเติบโตของสินเชื่อ ณ สิ้นเดือนพฤษภาคมเพิ่มขึ้น 2.41% เมื่อเทียบกับสิ้นปี 2023 (หรือเทียบเท่ากับการเพิ่มขึ้น 12.8% เมื่อเทียบกับปีต่อปี) อัตราการเติบโตของสินเชื่ออยู่ในระดับที่ดีมากหลังจากช่วงที่มีการเติบโตช้า (เพิ่มขึ้นเพียง 0.26% ณ สิ้นไตรมาสแรกเมื่อเทียบกับต้นปี) ดังนั้น ตั้งแต่ต้นปีจนถึงสิ้นเดือนพฤษภาคม มีสินเชื่อคงค้างกว่า 326,800 พันล้านดองถูกอัดฉีดเข้าสู่ ระบบเศรษฐกิจ ซึ่งบ่งชี้ว่าความสามารถในการดูดซับเงินทุนและความต้องการสินเชื่อกำลังดีขึ้น

นายกวงกล่าวว่า จากข้อมูลที่มีอยู่ การเติบโตของสินเชื่อในบางธนาคารจนถึงสิ้นเดือนพฤษภาคมเป็นดังนี้: LPB เพิ่มขึ้น 10.6%, TCB เพิ่มขึ้น 9.9%, ACB เพิ่มขึ้น 6.7%, CTG เพิ่มขึ้น 4%, STB เพิ่มขึ้น 3.7%, BID เพิ่มขึ้น 2.3% และ MBB เพิ่มขึ้น 1.8% ในขณะที่ธนาคารของรัฐขนาดใหญ่สองแห่ง ได้แก่ VCB และ Agribank มีการเติบโตติดลบ 0.4% และ 0.2% ตามลำดับ

รายได้ดอกเบี้ยสุทธิเป็นแหล่งรายได้หลักในรูปแบบการดำเนินงานของธนาคาร ดังนั้น การเติบโตของสินเชื่อที่แข็งแกร่งของ LPB และ TCB รวมถึงผลประกอบการที่ดีในไตรมาสแรก จึงเป็นเหตุผลสำคัญที่อธิบายถึงการเพิ่มขึ้นของราคาหุ้นอย่างโดดเด่นของทั้งสองธนาคารนี้ ตามที่นายเกืองกล่าว แนวโน้มในอนาคตของภาคธนาคารจะชัดเจนยิ่งขึ้นด้วยปัจจัยต่างๆ ดังนี้:

(1) คาดว่าการเติบโตของสินเชื่อจะเร็วขึ้นและอัตราส่วนหนี้เสียจะลดลงเล็กน้อย เนื่องจากสภาพแวดล้อมทางการเงินและธุรกิจ ประกอบกับการฟื้นตัวของความต้องการของลูกค้า (ทั้งภาคธุรกิจและบุคคล) จะยังคงสร้างคำสั่งซื้อใหม่ให้กับธุรกิจอย่างต่อเนื่อง และคาดว่าตลาดอสังหาริมทรัพย์จะคึกคักขึ้นด้วยสภาพคล่องที่เพิ่มขึ้น

(2) คาดว่าอัตรากำไรสุทธิจากดอกเบี้ย (Net Interest Margin: NIM) จะดีขึ้นตั้งแต่ไตรมาสที่ 3 ปี 2024 เนื่องจากอัตราดอกเบี้ยเงินกู้ปรับตัวสูงขึ้นในอัตราที่เร็วกว่าอัตราดอกเบี้ยเงินฝาก และการปล่อยสินเชื่อส่วนบุคคลของธนาคารจะเติบโตสูงขึ้นในช่วงครึ่งหลังของปี

|

|

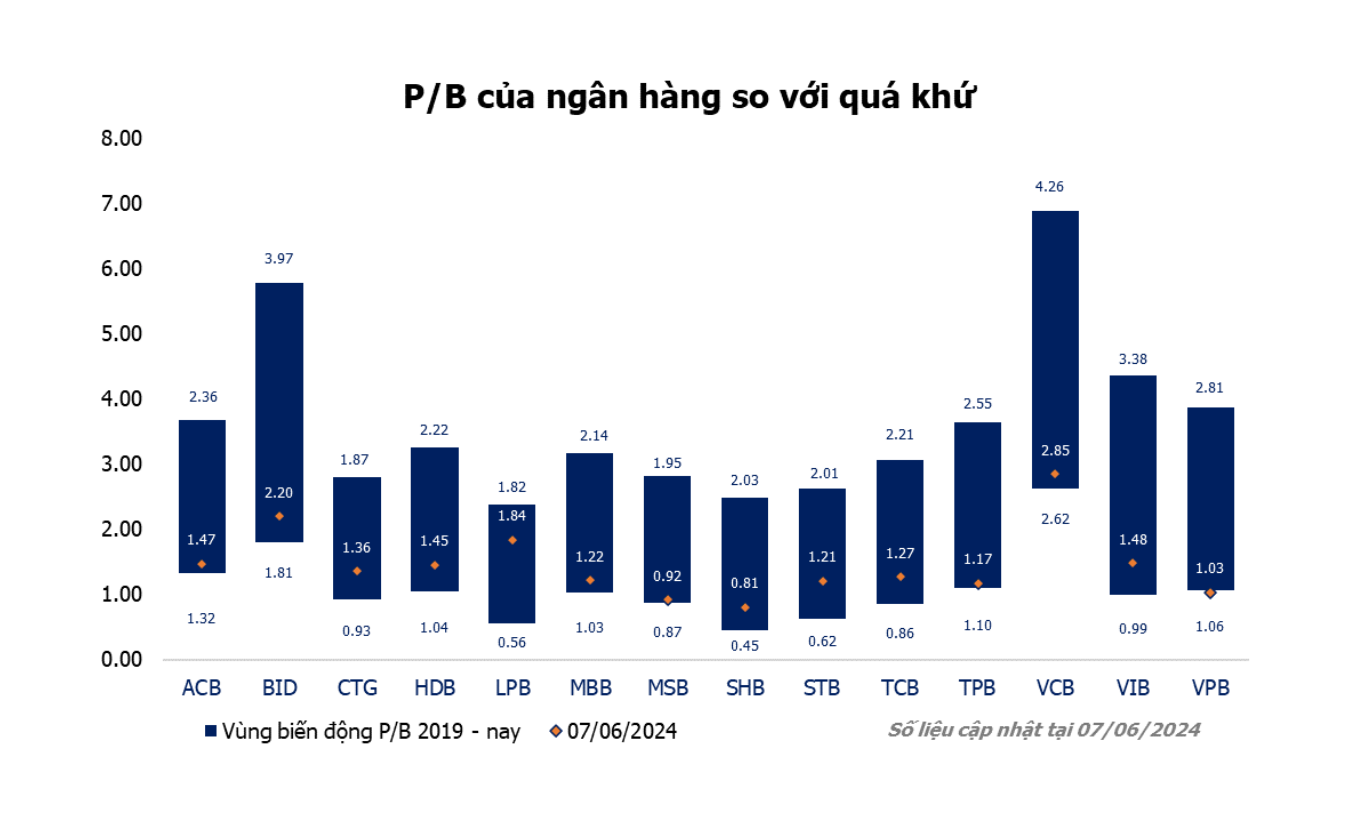

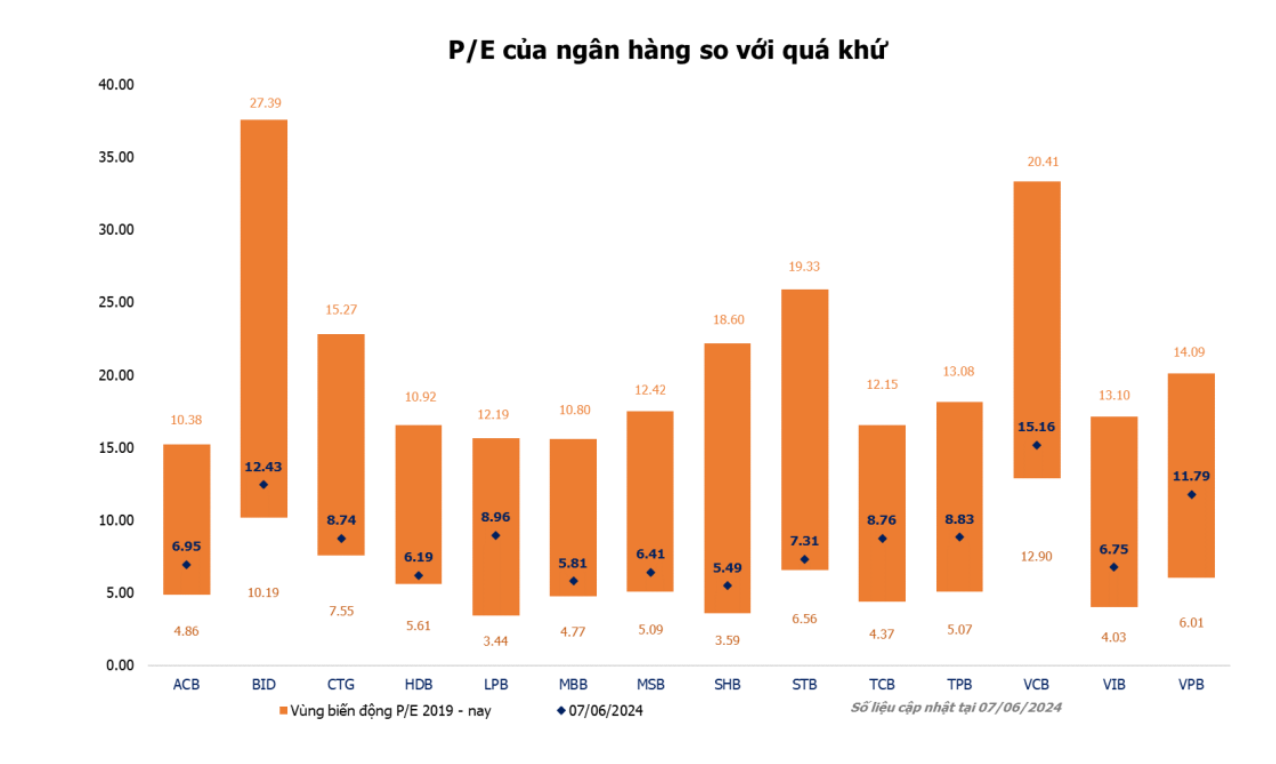

| การประเมินมูลค่าธนาคารจดทะเบียนหลายแห่งโดยพิจารณาจากอัตราส่วนราคาต่อกำไร (P/E) และอัตราส่วนราคาต่อมูลค่าทางบัญชี (P/B) ในปัจจุบัน |

ความแตกต่างในผลประกอบการและสถานะทางการเงินระหว่างธนาคารต่างๆ จะยังคงดำเนินต่อไปในไตรมาสต่อๆ ไป สำหรับโอกาสในการลงทุน นักลงทุนควรวิเคราะห์อย่างรอบคอบและลงทุนในหุ้นธนาคารที่มีอัตราการเติบโตของสินเชื่อสูงกว่าค่าเฉลี่ยและมีความสามารถในการบริหารความเสี่ยงที่แข็งแกร่งในราคาที่ต่ำกว่าปกติ

นอกจากนี้ เรื่องราวที่เกี่ยวข้องกับการเสร็จสิ้นแผนการปรับโครงสร้างเพื่อเข้าสู่รอบการเติบโตใหม่ การจ่ายเงินปันผล หรือการออกหุ้นเพื่อเพิ่มทุนจดทะเบียน ก็เป็นเรื่องที่น่าสนใจในบางธนาคารเช่นกัน นายเกืองกล่าว

[โฆษณา_2]

ที่มา: https://baodautu.vn/co-phieu-ngan-hang-phan-hoa-va-co-hoi-d217435.html

![[ภาพ] การประชุมพรรคครั้งที่ 14 กำลังอภิปรายเอกสารของพรรคในห้องประชุม](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2026%2F01%2F21%2F1768970813473_image.jpeg&w=3840&q=75)

![[ภาพ] นครโฮจิมินห์เริ่มก่อสร้างและวางศิลาฤกษ์โครงการสำคัญ 4 โครงการพร้อมกัน](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2026/01/15/1768472922847_image.jpeg)

การแสดงความคิดเห็น (0)