Une année pleine de difficultés et de défis

Le matin du 1er novembre, lors d'un exposé sur un certain nombre de questions socio- économiques , la gouverneure de la Banque d'État, Nguyen Thi Hong, a souligné que la gestion de la politique monétaire en 2023 resterait une année pleine de difficultés et de défis.

Cela se produit lorsque l'économie mondiale continue d'évoluer de manière complexe et imprévisible, avec des défis plus nombreux que prévu et des difficultés qui s'accumulent. Sur le plan national, les difficultés internes de l'économie ne peuvent être résolues rapidement.

En outre, la politique monétaire doit remplir de nombreuses fonctions, telles que la maîtrise de l'inflation, le soutien à la croissance économique, la réduction des taux d'intérêt, la stabilisation des marchés monétaires et des changes, ainsi que la garantie du bon fonctionnement du système bancaire en toutes circonstances.

« Face à ces difficultés, la Banque d’État a mis en œuvre des solutions et des outils de politique monétaire adaptés, au moment opportun et avec la juste mesure, afin de contribuer à la réussite globale de l’économie. Il s’agit de maîtriser l’inflation, de soutenir la croissance économique et de garantir les principaux équilibres de l’économie », a déclaré le gouverneur.

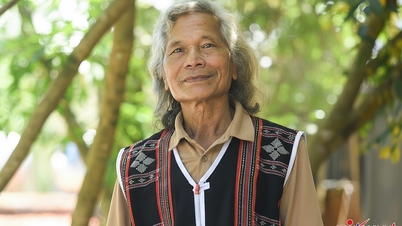

La gouverneure de la Banque d'État du Vietnam, Nguyen Thi Hong (Photo : Quochoi.vn).

Par conséquent, lorsqu'elle élabore sa politique monétaire, la Banque d'État doit non seulement répondre aux évolutions urgentes à court terme, mais aussi mettre en œuvre des mesures et des solutions fondamentales à moyen et long terme. Ce n'est qu'ainsi qu'elle pourra viser un équilibre macroéconomique durable.

La Banque mondiale met en garde

Concernant la gestion et l'accès au crédit, la gouverneure Nguyen Thi Hong a souligné qu'il s'agissait d'une question primordiale pour les délégués. Du fait de la nature même de l'économie, la demande d'investissement dépend fortement des fonds de crédit bancaires. Actuellement, le ratio dette/PIB du Vietnam figure parmi les plus élevés au monde, et la Banque mondiale a émis une mise en garde à ce sujet.

Selon les statistiques, en 2015, le ratio des crédits en cours par rapport au PIB du Vietnam était de 89,7 %, en 2016 de 97,6 %, en 2017 de 103,5 %, en 2018 de 102,9 %, en 2019 de 110,2 %, en 2020 de 114,3 %, en 2021 de 113,2 % et en 2022 de plus de 125 %.

Le gouverneur a déclaré qu'en 2023, la Banque d'État avait fait preuve d'une grande flexibilité en matière de crédit lors de la mise en œuvre de solutions visant à promouvoir à la fois l'offre de crédit et la demande de crédit.

Concernant la politique d'offre, la Banque d'État a fixé en début d'année un objectif de croissance du crédit de 14 % pour l'ensemble de l'année. À la mi-année, elle avait alloué et communiqué cet objectif d'environ 14 % à tous les établissements de crédit du système.

Dans le même temps, la Banque d'État a également fait preuve de souplesse pour soutenir la liquidité du système afin de faciliter le travail des établissements de crédit et de promouvoir une offre de crédit accrue pour l'économie.

Selon la gouverneure Nguyen Thi Hong, le ratio crédit/PIB du Vietnam figure parmi les plus élevés au monde.

Concernant les politiques de soutien à la demande, malgré les taux d'intérêt mondiaux élevés, la Banque d'État a fait preuve d'audace en ajustant son taux directeur à quatre reprises afin de réduire le taux d'intérêt des nouveaux prêts d'environ 2 % par rapport à la fin de l'année dernière. En incluant l'encours des anciens et nouveaux prêts, la baisse est d'environ 1 %. Par rapport à la fin de l'année dernière et à la période précédant la pandémie de Covid-19, le taux d'intérêt est revenu à son niveau initial, voire a diminué d'environ 0,3 %.

La Banque d'État a également publié une circulaire relative à la restructuration des modalités de remboursement de la dette et au maintien des groupes de créanciers. Elle a proposé de manière proactive des dispositifs de crédit, tels que : 120 000 milliards de VND de prêts immobiliers pour les personnes à faibles revenus et les travailleurs ; un dispositif de crédit de 15 000 milliards de VND pour l'aquaculture… Toutes ces mesures ont contribué à stimuler la demande de crédit.

La Banque d'État a également collaboré avec les collectivités locales pour organiser de nombreuses conférences réunissant banques et entreprises afin de résoudre les difficultés et les problèmes liés au crédit dans les localités.

Toutefois, selon le gouverneur, le crédit continue de croître lentement et, au 27 octobre 2023, il avait augmenté de 7,1 % par rapport à la fin de l'année précédente.

Le gouverneur a déclaré que le gouvernement et la Banque d'État avaient également organisé de nombreuses conférences thématiques pour analyser les causes de la faible croissance du crédit.

Actuellement, sous l'impulsion du gouvernement, le Premier ministre, les ministères, les administrations et la Banque d'État mettent en œuvre des solutions concertées, en parallèle avec celles de la banque centrale. Il s'agit de promouvoir le commerce afin d'accroître les exportations et de mieux exploiter la demande intérieure, permettant ainsi aux entreprises productives et aux projets viables d'accéder au crédit.

Le Premier ministre a mis en place un groupe de travail chargé de lever les obstacles rencontrés dans le secteur immobilier. Ce groupe de travail, ainsi que l'Association immobilière de Hô Chi Minh-Ville, ont également identifié des causes juridiques à environ 70 % de ces difficultés.

« Une fois les questions juridiques résolues, le crédit augmentera certainement au cours de ce processus », a déclaré Mme Hong.

Concernant les caractéristiques des petites et moyennes entreprises (PME) au Vietnam, qui représentent 95 % du nombre total d'entreprises du pays, Mme Hong a indiqué que ces entreprises rencontrent des difficultés tant en matière de compétitivité que de potentiel financier. C'est pourquoi la Banque d'État a recommandé à plusieurs reprises de renforcer des mesures telles que les garanties de prêts pour les PME.

Dans le même temps, la Banque d'État a également demandé aux établissements de crédit de revoir et de minimiser les procédures administratives et les documents de prêt lors du processus d'examen du crédit .

Source

![[Photo] Cérémonie de clôture de la 10e session de la 15e Assemblée nationale](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F11%2F1765448959967_image-1437-jpg.webp&w=3840&q=75)

![[OFFICIEL] LE GROUPE MISA ANNONCE SON POSITIONNEMENT DE MARQUE PIONNIER DANS LA CONSTRUCTION D'IA AGENTE POUR LES ENTREPRISES, LES MÉNAGES ET LE GOUVERNEMENT](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/12/11/1765444754256_agentic-ai_postfb-scaled.png)

Comment (0)