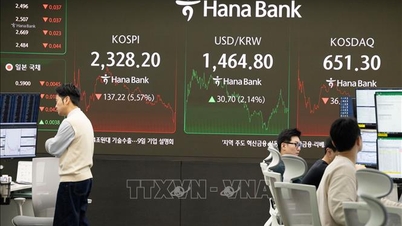

2024年第3四半期の株式市場の流動性は暗い - 写真:QUANG DINH

Fiintradeのデータによると、マージンローン残高は228兆ドンを超え、前四半期比4%増加しました。レバレッジ比率は依然として高く、マージンローンは時価総額全体の9.2%を占めています。

過去最高の証券貸付規模

上記の未払い債務は、2024年第2四半期に記録された記録(約219兆VND)を上回りました。VN指数が史上最高値の1,500に達したときでさえ、その差額はわずか約185兆VND(2022年第1四半期)でした。

融資残高が引き続き過去最高を更新していることは注目に値するが、これは市場の活況には寄与していない。今年第3四半期の流動性は「低迷」しており、外国人投資家による激しい売り越しの中で、個人投資家の買い越しは減少している。

市場全体の貸出規模は拡大しているものの、証券会社間でのばらつきが見られます。信用貸付競争では、多くの銘柄が「驚異的な」スピードで台頭しています。

グエン・タン・フオン氏が会長を務める証券会社ベトキャップ(VCI)と同様に、融資残高が10兆VNDを超える企業の「トップ」にランクインしたばかりだ。

財務報告によると、2024年第3四半期末のベトキャップの融資および売掛金は10兆1,110億ドンに達し、そのうちマージンローンだけで9兆9,500億ドンに達し、年初と比較して約27%増加し、同期間では77%増加した。

DNSE(DSE)、KAFI、リエン・ベト証券など一部の中小規模の証券会社でも証拠金負債が急増した。

そのうち、DNSEの融資残高は4兆1,020億ドンに達し、年初比65%増加しました。それに続き、 LPBank Securitiesの信用取引融資残高も、2024年第2四半期の5,040億ドンから第3四半期末には3兆40億ドンに増加しました。わずか3ヶ月で、この証券会社は約2兆5,000億ドンの融資を実行しました。

カフィ証券の増加はさらに「衝撃的」で、総融資残高は年初比4.3倍の4兆6,790億ドンに達した。

Kafiは以前は業績が低迷し、損失を出すことが多かった企業でした。しかし、2021年末からVIB関連の大株主が買収されたことで、事業状況は大きく変化し始めました。

記録的なマージン、流動性は低迷

規制によると、証券会社の信用貸借残高は自己資本の200%を超えてはなりません。現在、市場全体の信用貸借残高/自己資本比率は2倍未満であり、概ね安全な水準にあります。

しかしながら、信用取引の取引額は引き続き過去最高を更新しているものの、2024年第3四半期の市場流動性は依然として低迷しています。7月から9月までの3ヶ月間、市場全体の取引額は連続して減少しました。

注目すべきは、この個人投資家層が8月と9月は継続的に売り越しを行ったにもかかわらず、買い越しを減らしたことです。FiinTradeのデータによると、新規開設口座数は引き続き急増しているにもかかわらず、取引待ちの投資家預金残高は2四半期連続で減少しました。

DSC証券ホーチミン支店長ブイ・ヴァン・フイ氏は、 Tuoi Tre Onlineに対し、未払い債務の増加は主に「取引」、つまり交渉による融資によるものだと語った。

この形態についてより明確に説明すると、フイ氏は、大口投資家や企業の大株主が株式を担保にして借り入れを行うと述べた。

「銀行融資に比べて金利が比較的低く、多くの企業にとって手続きが簡単なのが利点です。マージンローンは、証券会社の融資ポートフォリオにある株式を担保にするだけで済みます」とフイ氏は述べ、銀行から融資を受ける場合、多くの企業が融資資格を満たしていなかったり、信用枠を使い果たしたり、担保が必要になったりしていると付け加えた。

リスクについて、フイ氏は、大きな変動があった場合、2022年のようにクロスマージンコールが発生する可能性があると分析した。

「一方、個人投資家は市場に機会がないと判断すると証拠金の使用を制限する」とフイ氏はコメントし、これが市場の流動性の低下を招いている。

フイ氏はまた、最近一連の証券会社が資本増強を行ったため、証拠金供給能力は依然としてかなり大きいと述べた。

[広告2]

出典: https://tuoitre.vn/la-ky-tien-cho-vay-choi-chung-khoan-nhieu-ki-luc-nhung-thanh-khoan-teo-top-2024102212543628.htm

![[写真] ラムドン省:トゥイフォン湖の決壊の疑いのある被害画像](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762078736805_8e7f5424f473782d2162-5118-jpg.webp)

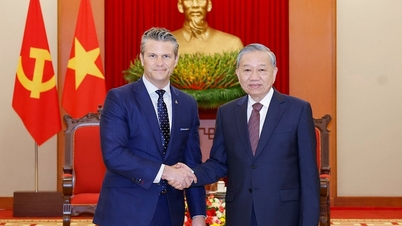

![[写真] ルオン・クオン大統領、ピート・ヘグゼス米国陸軍長官と会見](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/11/02/1762089839868_ndo_br_1-jpg.webp)

コメント (0)