|

| A receita não proveniente de juros é um dos pontos mais positivos do setor bancário no primeiro semestre de 2025. |

Forte aumento na receita não proveniente de juros compensa declínio na margem líquida de juros

O relatório financeiro do segundo trimestre de 2025 mostra que, no primeiro semestre deste ano, a receita não proveniente de juros foi um dos pontos mais positivos do setor bancário.

Por exemplo, noACB , a receita operacional total nos primeiros 6 meses do ano aumentou insignificantemente em comparação ao mesmo período do ano passado, até mesmo a receita líquida de juros diminuiu 5,7%, mas a receita não financeira aumentou quase 40%, graças às grandes contribuições da negociação de câmbio, negociação de títulos de investimento, cobrança de dívidas e tratamento de riscos.

Da mesma forma, no VIB, a receita líquida de juros nos primeiros 6 meses deste ano caiu mais de 11%, enquanto a receita não financeira aumentou quase 20%. No LPBank, a receita líquida de juros caiu 1,3%, enquanto a receita não financeira aumentou 17,3%. NoSHB , a receita líquida de juros aumentou 53%, enquanto a receita não financeira aumentou 163%. No MB, a receita não financeira aumentou 30%, enquanto a receita líquida de juros aumentou 22,8%.

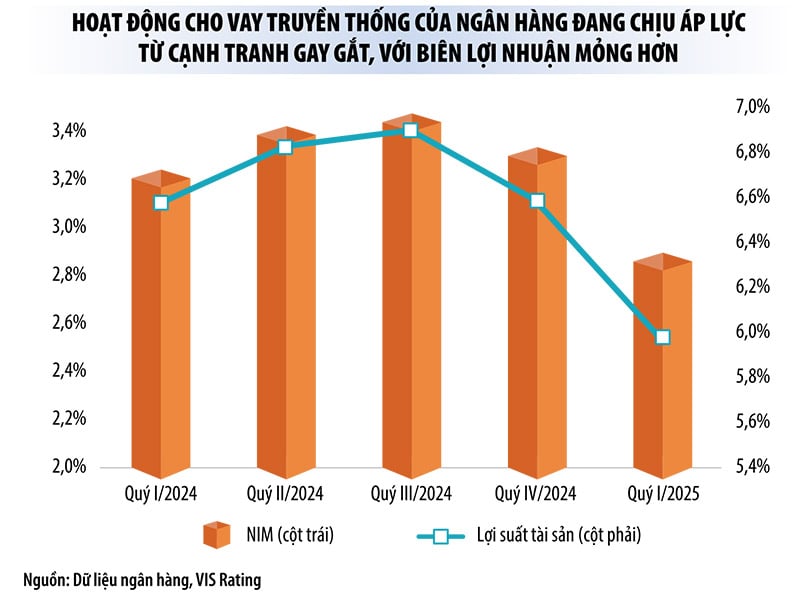

“No contexto de acirrada concorrência nas taxas de juros de depósitos, que causa a redução das margens de juros líquidas (NIM) e a pressão sobre a receita líquida de juros, muitos bancos estão expandindo ativamente a gestão de ativos para diversificar suas fontes de receita além das atividades tradicionais de crédito. Isso pode se tornar uma tendência comum no médio prazo”, afirmou um analista da SSI Research.

Notavelmente, no primeiro semestre deste ano, muitos bancos registraram um aumento acentuado nos lucros de outras atividades comerciais, chegando a aumentar várias vezes, principalmente devido a um aumento na cobrança de dívidas e na gestão de riscos.

Especificamente, no Techcombank, a maioria das atividades comerciais diminuiu em comparação com o mesmo período de 2024, mas o lucro líquido de outras atividades aumentou 3,1 vezes em relação ao mesmo período do ano passado (mais de 66% do lucro deste segmento veio de dívidas liquidadas). No ACB, o lucro líquido de outras atividades também aumentou 2,9 vezes. No LPBank , a receita de dívidas liquidadas aumentou 2,3 vezes em comparação com o mesmo período de 2024, contribuindo para que o lucro líquido do banco com outras atividades aumentasse 2,2 vezes.

No KienlongBank, o lucro líquido de outras atividades comerciais triplicou em relação ao mesmo período do ano passado (em especial, a cobrança de créditos incobráveis, tratada por meio de provisões para riscos, aumentou 2,8 vezes). No SHB, esse número aumentou 1,5 vez. Já no VPBank, VIB e MB registraram aumentos de 49%, 63% e 82%, respectivamente.

A Sra. Le Thu Uyen, analista da VPBank Securities Company, afirmou que a legalização da Resolução nº 42/2017/QH14 da Assembleia Nacional sobre a implementação de um programa piloto de liquidação de dívidas incobráveis de instituições de crédito está criando um importante ponto de virada na gestão de ativos garantidos, ajudando os bancos a acelerar a recuperação de capital. Isso ajudará muitos bancos a continuar a aumentar a receita com dívidas incobráveis nos próximos anos, especialmente aqueles com grande participação em crédito ao consumidor.

|

Os rendimentos não provenientes de juros já não são “auxiliares”

Atualmente, a receita de juros ainda representa de 70% a 90% da receita operacional total dos bancos, mas as receitas não financeiras desempenham um papel cada vez mais importante, com uma taxa de crescimento excepcional. Muitos bancos consideram este um segmento de negócios estratégico, em vez de um segmento de "suporte" como no período anterior.

De acordo com a Sra. Le Thu Uyen, no contexto da tendência de queda do NIM, a receita não proveniente de juros está desempenhando um papel importante na manutenção da receita operacional total e do lucro antes dos impostos.

“Acreditamos que o crescimento da receita não financeira no segundo trimestre de 2025 compensará parcialmente a queda do NIM em alguns bancos. Isso ajudará esses bancos a manter a receita operacional total e o lucro antes dos impostos estáveis”, analisou a Sra. Uyen.

Atualmente, bancos como Techcombank, Sacombank, VPBank, ACB, VietinBank e MB têm uma alta taxa de contribuição de receitas não financeiras. Muitos bancos, graças ao seu ecossistema digital multicamadas, aproveitaram suas vantagens para aumentar as receitas não financeiras.

Nos últimos anos, vários bancos também promoveram fusões e aquisições (M&A) de empresas de valores mobiliários e seguros para aumentar a participação de mercado nessas áreas, ou expandiram suas operações para o setor de valores mobiliários a fim de aumentar a receita com taxas de serviço e explorar efetivamente a rede de clientes para desenvolver o ecossistema. No primeiro semestre deste ano, vários bancos anunciaram planos para comprar ações de empresas de valores mobiliários (Sacombank, SeABank, MSB) ou firmar cooperação estratégica com empresas de valores mobiliários (OCB, VIB).

A Sra. Nguyen Ha My, analista da VIS Rating Company, afirmou que, no contexto de atividades de crédito tradicionais sob pressão devido à concorrência acirrada, margens de lucro mais estreitas e limites de crescimento de crédito ainda em vigor, é compreensível que os bancos expandam seus negócios de valores mobiliários para melhorar a lucratividade. Em 2024, algumas empresas de valores mobiliários associadas a bancos, como a Techcom Securities Joint Stock Company (TCBS), contribuíram significativamente (quase 20%) para os lucros do banco controlador.

Na lista de atividades comerciais sem juros, especialistas bancários avaliam que a negociação de câmbio, o investimento em ativos (títulos do governo, certificados de fundos, etc.) e os serviços de pagamento não são mais a "galinha dos ovos de ouro". Enquanto isso, os setores de valores mobiliários e seguros ainda têm muito espaço.

Além disso, o segmento de gestão de ativos será alvo de muitos bancos com a criação de bolsas de ouro e criptomoedas. Os bancos que entrarem rapidamente no mercado de ativos digitais se beneficiarão significativamente, não apenas aumentando as taxas de serviço, mas também fortalecendo o relacionamento com clientes de alto patrimônio líquido.

No entanto, analistas da SSI Research alertaram que fornecer esse serviço também representa muitos riscos para os bancos, exigindo que eles atualizem seus sistemas de controle interno, estruturas de gerenciamento de risco e sistemas de conformidade legal adequadamente.

Fonte: https://baodautu.vn/ngan-hang-lai-lon-nho-thu-ngoai-lai-d345605.html

![[Foto] Coletando resíduos, semeando sementes verdes](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/18/1760786475497_ndo_br_1-jpg.webp)

![[Foto] O Secretário-Geral To Lam comparece ao 95º aniversário do Dia Tradicional do Escritório Central do Partido](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/18/1760784671836_a1-bnd-4476-1940-jpg.webp)

Comentário (0)