Motivation zur Kreditförderung

Laut Herrn Pham Hong Hai, Generaldirektor derOCB Bank, sind die verstärkten öffentlichen Investitionen und die Erholung des Immobilienmarktes die Hauptantriebskräfte, die dazu beitragen, dass das systemweite Kreditvolumen in der ersten Hälfte des Jahres 2025 um fast 10 % steigen wird.

Mit Blick auf die Aussichten für das letzte Halbjahr erklärte Herr Hai, dass sich die Kapitalflüsse auf die Bereiche Produktion, Handel und erneuerbare Energien konzentrieren werden. Viele Unternehmen haben in letzter Zeit Großprojekte gestartet, was positive Signale aussendet und die Kreditnachfrage in der kommenden Zeit stabil halten dürfte.

Das Kreditwachstum im ersten Halbjahr 2025 wurde dank niedriger Kreditzinsen vor allem durch Unternehmenskredite getragen. Gleichzeitig verlangsamte sich das Wachstum der Privatkredite aufgrund der schwachen Kreditnachfrage.

Die MB Securities Joint Stock Company (MBS) prognostiziert für 2025 ein Kreditwachstum von rund 17-18 %. Die Kreditvergabe in den letzten Monaten des Jahres wird durch drei Hauptfaktoren angekurbelt: beschleunigte Auszahlung öffentlicher Investitionen; beschleunigte Erholung des privaten Wirtschaftssektors dank der Resolution Nr. 68-NQ/TW; und die Ausrichtung auf die Beseitigung von „Kreditspielraum“.

Kapital für kleine und mittlere Unternehmen freisetzen

Im Gespräch mit Reportern der Zeitung Dau Tu erklärte Herr Tu Tien Phat, Generaldirektorder ACB, dass die Bank parallel zahlreiche Lösungen umsetzt, darunter: die Bereitstellung eines Kreditpakets in Höhe von 40.000 Milliarden VND mit unter dem Marktdurchschnitt liegenden Zinssätzen, flexible Finanzierungsprodukte wie Cashflow-basierte Kredite, Überziehungskredite und langfristige Kredite ohne Sicherheiten; die Unterstützung von Unternehmen bei der Anwendung digitaler Lösungen in den Bereichen Vertriebsmanagement, Rechnungsstellung und Zahlung; und gleichzeitig die Vernetzung von Unternehmen mit fast 8 Millionen Privatkunden und 300.000 Firmenkunden im ACB-Ökosystem, um den Verbrauchermarkt zu erweitern.

Tatsächlich haben rund 70 % der kleinen und mittleren Unternehmen Schwierigkeiten, Kapital aufzunehmen, da es ihnen an Sicherheiten mangelt, sie keinen stabilen Cashflow nachweisen können und ihre Buchhaltung unklar ist; nur etwa 30 % haben Zugang zu unbesicherten Krediten oder Vorzugsprogrammen.

Die ACB hat diese Situation erkannt und ihre Kreditvergabestrategie von einer reinen Vermögenskreditvergabe hin zu einer Kreditvergabe auf Basis von Cashflow und operativer Kapazität geändert. Lösungen wie Cashflow-basierte Kredite mit einem Limit von bis zu 10 Milliarden VND, Kontokorrentkredite bis zu 3 Milliarden VND, langfristige Darlehen mit Laufzeiten von bis zu 15 Jahren und ohne Sicherheiten werden angeboten. Die Cashflow-basierte Bewertung erfordert zwar eine genaue Überwachung der Geschäftstätigkeit und ein sorgfältiges Risikomanagement, ist aber der richtige Weg, um dynamischen und transparenten Unternehmen einen besseren Zugang zu Kapital zu ermöglichen.

„Um das Problem von Kapitalangebot und -nachfrage zu lösen, müssen sich sowohl Banken als auch Unternehmen verändern. Banken können nicht ein starres Modell auf alle Kunden anwenden. Bei ACB entwickeln wir ein separates Bewertungsmodell für kleine und mittlere Unternehmen (KMU) und integrieren digitale Management-Tools, um sowohl Kapital bereitzustellen als auch Unternehmen bei der Verbesserung ihrer Betriebsabläufe zu unterstützen. Umgekehrt müssen Unternehmen ihre Dokumente standardisieren, finanziell transparenter werden und ihre Managementkapazitäten verbessern. Wenn beide Seiten gemeinsam handeln, wird der richtige Zeitpunkt und Bedarf zum richtigen Zeitpunkt erreicht sein“, erklärte Herr Phat.

Auch die OCB Bank konzentriert sich auf den Privatkundenbereich, kleine und mittlere Unternehmen (KMU), einschließlich Start-ups. Dementsprechend unterstützt die OCB gezielt Start-ups, die ihre Ideen erfolgreich umgesetzt, ein tragfähiges Geschäftsmodell demonstriert und einen positiven Cashflow generiert haben.

Herr Pham Hong Hai erklärte, dass der Kapitalbedarf von Start-ups in der Regel gering sei. Ein kurzfristiger Kredit könne daher eine bedeutende Wirkung haben und Unternehmen den Zugang zu Kapital auch ohne Sicherheiten ermöglichen. Viele vietnamesische Start-ups würden von Investmentfonds vor einer Investition sorgfältig geprüft, was Banken helfe, Risiken zu minimieren. Die OCB stelle nicht nur Kapital bereit, sondern begleite Start-ups auch durch Cashflow-Management-Lösungen, digitale Bankdienstleistungen und die Vernetzung innerhalb ihres Geschäftsökosystems, um die nachhaltige Entwicklung ihrer Kunden zu unterstützen.

Im Privatkundengeschäft verfolgt OCB einen segmentbasierten Ansatz. Die Bank unterteilt ihre Kunden in drei Hauptgruppen: vermögende Kunden, vermögende Privatkunden und Angestellte mit festem Gehalt. Jedes Segment hat seine eigenen Merkmale und finanziellen Bedürfnisse. OCB entwickelt daher proaktiv passende Produktpakete, um die Bedürfnisse jeder Gruppe optimal zu erfüllen.

Quelle: https://baodautu.vn/nha-bang-no-luc-kich-cau-tin-dung-d366625.html

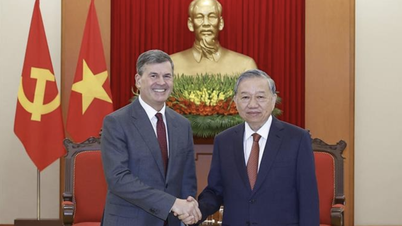

![[Foto] Generalsekretär To Lam empfängt den Direktor der Akademie für öffentliche Verwaltung und Volkswirtschaft beim Präsidenten der Russischen Föderation](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

Kommentar (0)