El potencial de crecimiento de las compañías de valores este año puede provenir de los segmentos de bonos y márgenes, después de un 2024 que registró un impulso positivo de crecimiento de las ganancias.

El potencial de crecimiento de las compañías de valores este año puede provenir de los segmentos de bonos y márgenes, después de un 2024 que registró un impulso positivo de crecimiento de las ganancias.

|

| En 2025, el crecimiento de las ganancias de las compañías de valores podría mejorar gracias a la reducción de los costos operativos. |

Las ganancias continúan con tendencia de recuperación

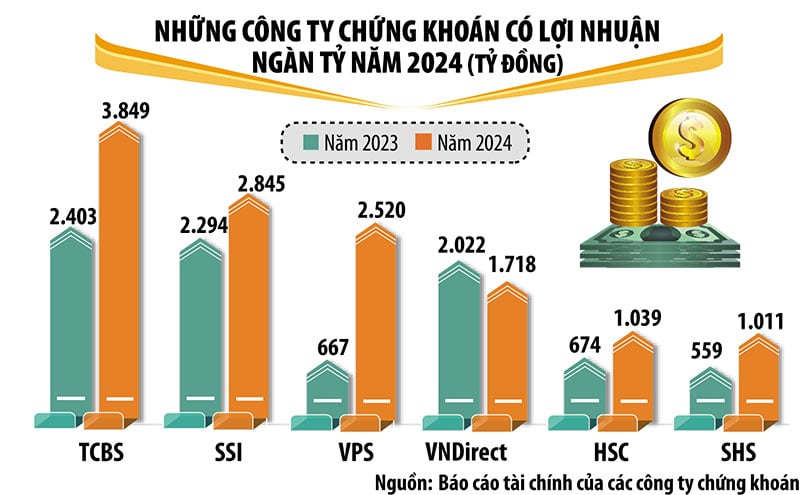

Las estadísticas sobre los resultados comerciales de las compañías de valores en 2024 muestran que la mayoría de las empresas tienen un crecimiento de ganancias significativo, lo que refleja el nivel general del mercado cuando la primera mitad del año es optimista y continúa tranquilo en la segunda mitad del año.

En 2024, seis compañías de valores alcanzaron ganancias superiores a los mil millones de VND, incluyendo nombres conocidos y prestigiosos del sector como TCBS, SSI, VPS, VNDirect, HSC y SHS. TCBS, con un beneficio después de impuestos en 2024 de casi 3.850 billones de VND, un aumento del 60 % en comparación con 2023, se encuentra a la cabeza del sector en términos de ganancias.

En comparación con 2023, VPS, HSC y SHS experimentaron un fuerte crecimiento de sus ganancias, entrando en el grupo de las ganancias de billones de dólares. Mientras tanto, aunque las ganancias disminuyeron ligeramente, fue suficiente para que VPBankS quedara fuera del grupo. A excepción de VNDirect, cuyas ganancias disminuyeron un 15%, todas las compañías de valores con ganancias superiores a billones de dólares experimentaron un crecimiento de dos dígitos.

En 2024, las empresas respaldadas por bancos como SHS, HDBS, TPS, KAFI y algunas compañías de valores recientemente reestructuradas como LPBS y UPSC registraron un alto crecimiento de las ganancias.

Los préstamos de margen y las actividades de negociación por cuenta propia todavía contribuyen con la mayor parte de los ingresos de las compañías de valores, mientras que los ingresos por corretaje de valores disminuyeron debido a la competencia en las tarifas de servicios, así como a una disminución en el valor de las transacciones en el mercado en la segunda mitad del año.

Entre 2021 y 2024, todas las sociedades de valores incrementaron su capital, creando un colchón más estable ante la creciente competencia. En particular, el capital del grupo de sociedades de valores vinculadas a los bancos ha experimentado un fuerte crecimiento.

La expectativa de una mejora en la calificación del mercado bursátil vietnamita en 2025 genera un sentimiento positivo y expectativas de un mayor crecimiento entre las compañías de valores este año. Sin embargo, además de las oportunidades, también existen numerosos desafíos y el potencial de crecimiento de cada compañía de valores varía.

|

Potencial de crecimiento de los bonos y depósitos

El equipo de análisis de SSI estima que el crecimiento de los ingresos de las compañías de valores será algo limitado en 2025, pero el crecimiento de las ganancias puede mejorar gracias a la reducción de los costos operativos.

En concreto, los ingresos estimados por comisiones del segmento de corretaje de valores se mantienen prácticamente sin cambios en 2025, mientras que el ligero aumento del valor de las transacciones podría compensar parcialmente la tendencia a la baja de las comisiones por transacción debido a la feroz competencia entre las compañías de valores. La importante ampliación de capital en 2024 y el plan para 2025 seguirán impulsando los ingresos por préstamos de margen, aunque es improbable que se produzca un crecimiento significativo en condiciones de mercado volátiles. Además, el margen de interés neto (MIN) podría disminuir debido a la competencia y al aumento de los tipos de interés.

SSI estima que el segmento de banca de inversión se recuperará gradualmente gracias a varias OPV en curso, y que el segmento de suscripción de bonos podría aumentar cuando el mercado de bonos corporativos se recupere. En el segmento de negociación por cuenta propia, se espera que los ingresos por certificados de depósito/valores mantengan una proporción significativa.

VIS Rating también cree que la rentabilidad del sector de valores en 2025 mejorará gracias al aumento de los ingresos por préstamos con margen y la inversión en bonos. VIS Rating prevé que, en 2025, la solvencia de las empresas de valores vietnamitas mejorará ligeramente en comparación con el año anterior, principalmente gracias a las mayores ganancias derivadas del crecimiento de los préstamos con margen y la distribución de bonos.

Según VIS Rating, la confianza de los inversores en 2025 se verá respaldada por un sólido crecimiento económico y una mejor salud financiera corporativa en general. Los continuos esfuerzos para mejorar la infraestructura del mercado ayudarán a atraer inversores a los mercados nacionales de acciones y bonos.

Las filiales de banca privada impulsarán un crecimiento de las ganancias del sector de alrededor del 25 % en 2025. Estas empresas pueden aprovechar la base de clientes y el capital de su banco matriz. A medida que aumente la emisión de bonos en 2025, los ingresos por inversión en bonos y los honorarios por asesoría aumentarán, gracias a las sólidas relaciones con los clientes del banco y a su extensa red de distribución.

Sin embargo, VIS Rating también cree que el potencial de crecimiento de las ganancias para las empresas extranjeras será limitado debido a la falta de ventajas de escala en las actividades de corretaje y préstamos de margen y a la modesta base de clientes.

Las tenencias de activos de alto riesgo del sector, principalmente bonos corporativos, aumentarán, especialmente en el caso de las empresas afiliadas a la banca privada. Los bancos y sus filiales colaboran estrechamente para otorgar préstamos a grandes empresas. Estas compañías de valores también podrían comprometerse a realizar más recompras de bonos a medida que intensifican su distribución a inversores particulares.

Sin embargo, las pérdidas crediticias del sector se mantendrán estables debido a la menor morosidad. Las sólidas condiciones comerciales respaldarán los flujos de caja corporativos y el servicio de la deuda.

Las filiales de la banca privada tienden a centrar sus préstamos con margen en unos pocos clientes grandes y, por lo tanto, están expuestas a mayores riesgos. Sin embargo, el riesgo de los activos suele estar bien controlado mediante garantías sustanciales. Los niveles de apalancamiento en el sector se mantienen bajos gracias a las nuevas captaciones de capital.

En particular, las empresas afiliadas a la banca privada mantendrán mayores aumentos de capital que sus pares gracias al apoyo de capital de los bancos para promover el crecimiento de los activos. Por otro lado, las compañías de valores extranjeras pueden aumentar los préstamos a corto plazo de los bancos para ampliar las actividades de préstamos de margen. El riesgo de refinanciación es limitado cuando las empresas mantienen un buen acceso a diversas fuentes de capital.

[anuncio_2]

Fuente: https://baodautu.vn/do-du-dia-tang-truong-cua-cac-cong-ty-chung-khoan-d245463.html

![[Foto] El presidente de la Asamblea Nacional, Tran Thanh Man, asiste a la ceremonia de entrega de premios VinFuture 2025.](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764951162416_2628509768338816493-6995-jpg.webp&w=3840&q=75)

![[Foto] 60º aniversario de la fundación de la Asociación de Artistas Fotográficos de Vietnam](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F05%2F1764935864512_a1-bnd-0841-9740-jpg.webp&w=3840&q=75)

Kommentar (0)