サイゴン - ハノイ証券株式会社(SHS)は、2025年に最初の債券の私募に関する情報を発表しました。

これを受けてSHSは、額面1億ドンの債券を最大5,500枚発行し、最大5,500億ドンを調達する予定だ。

これは転換不可、無担保、ワラントなしの債券です。債券の期間は1年です。金利は固定で、最大年8%です。

債券の元本は満期日に一括払いまたは早期償還されます。利息は6ヶ月ごとに支払われます。発行予定日は2025年第3四半期以降です。

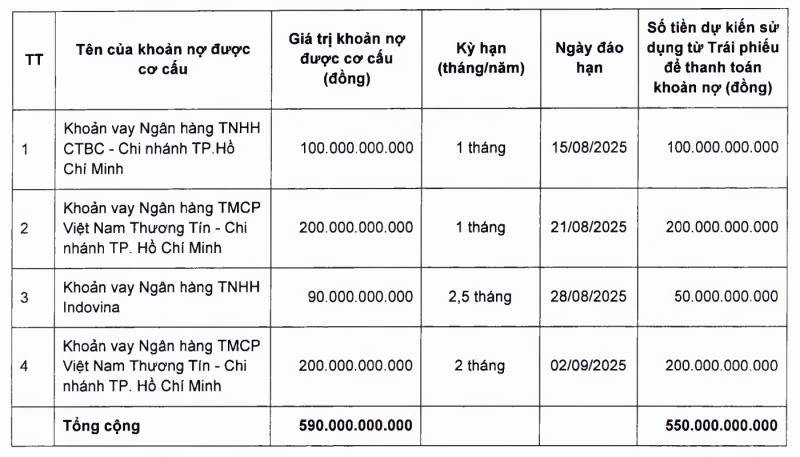

発行計画によると、これらの債券はSHSの債務再編を目的として発行される。具体的には、5,500億ドンのうち4,000億ドンをVietBankへの融資返済に充当し、残りをCTBC Bank LimitedとIndovina Bank Limitedの融資再編に充当する予定である。

|

| SHSの債券発行により調達した資金の使途計画。 |

再編を必要とする債務総額は5,900億ドンです。SHSは、債券発行による5,500億ドンに加え、事業収益、積立資本、その他の正当な資金源を活用して、再編後の債務の資本不足を補填する予定です。

SHSの財務報告によると、2025年6月30日現在、SHSの総負債は6兆1,430億ドンに達し、年初に比べて118%の急増となった。

このうち、短期負債が5兆9,850億ドンと大部分を占めています。財務報告書によると、SHSの短期リースファイナンス債務は6ヶ月間で2兆1,410億ドンから4兆8,370億ドンに増加しており、いずれも信用機関からの借入によるものです。

SHSの株主は、2025年の年次株主総会において、公募により最大5兆ドンの債券を発行する計画を承認しました。この計画は、市場の実情と資金需要に応じて実施され、リスク管理に重点を置きながら金融サービス事業の規模拡大を目指します。

現在、損益を通じて認識される金融資産(FVTPL)とローンがSHSの総資産の大部分を占めており、その価値はそれぞれ9兆1,740億ドンと6兆2,680億ドンです。

出典: https://baodautu.vn/shs-phat-hanh-550-ty-dong-trai-phieu-de-co-cau-no-d359513.html

コメント (0)