信用促進の動機

OCB銀行のファム・ホンハイ総裁によると、公共投資の増加と不動産市場の回復が、2025年上半期にシステム全体の信用が10%近く増加する主な原動力となるという。

今年下半期の見通しについて、海氏は、資本フローは生産・ビジネスセクターと再生可能エネルギープロジェクトに集中するだろうと述べた。最近、多くの企業が大規模プロジェクトを立ち上げており、これは好ましい兆候であり、今後も安定した融資需要を維持するだろう。

2025年上半期の信用の伸びは、低金利を背景に法人向け信用が牽引しました。一方、個人向け信用の伸びは、信用需要の低迷により鈍化しました。

MB証券株式会社(MBS)は、2025年の信用成長率が約17~18%に達すると予測しています。年末の融資活動は、主に3つの要因によって押し上げられると予想されます。それは、公共投資支出の加速、決議68-NQ/TWによる民間経済部門の活性化、そして「信用枠」の解消に向けた動きです。

中小企業への資本の解放

ACBのゼネラルディレクター、トゥ・ティエン・ファット氏は、ダウ・トゥ新聞の記者に対し、銀行は多くのソリューションを同時に実施していると語った。その中には、市場よりも低い金利での40兆VNDの信用パッケージ、キャッシュフローベースのローン、当座貸越、担保なしの長期ローンなどの柔軟な融資商品の実施、企業が販売管理、請求、支払いにデジタルソリューションを適用できるようにサポートすること、同時に、消費者市場を拡大するためにACBエコシステムで企業を約800万人の個人顧客と30万の法人顧客と結びつけることなどがある。

実際、中小企業の約70%は、担保不足、安定したキャッシュフローの証明の不備、会計記録の不明確さなどの理由で資金の借り入れに困難を抱えており、無担保融資や優遇プログラムを利用できるのは約30%に過ぎません。

このような状況を踏まえ、ACBは「資産のみに基づく融資」という考え方から「キャッシュフローと営業能力に基づく融資」へと転換し、最大100億ドンまでのキャッシュフローに基づく融資、最大30億ドンまでの当座貸越、最長15年分割払いで担保不要の長期融資といったソリューションを提供しています。キャッシュフローに基づく評価には、銀行が事業運営を綿密に監視し、リスクを綿密に管理することが求められますが、これは活力と透明性のある企業への資本アクセスを拡大するための正しい方向性です。

「資本需給の問題を解決するには、銀行と企業の両方が変化する必要があります。銀行はすべての顧客に硬直的なモデルを適用することはできません。ACBでは、中小企業向けに独自の評価モデルを開発し、デジタル管理ツールを統合することで、資本供給と企業の業務基準向上の両方を支援しています。一方、企業は書類の標準化、財務の透明性確保、そして経営能力の向上に取り組む必要があります。両者が協力して行動すれば、適切な時期と適切なニーズにおいて、合意点が生まれるでしょう」とファット氏は語りました。

OCB銀行も同様に、リテール分野、中小企業、そしてスタートアップ企業にも注力しています。OCBは、アイデアを成功裏に実現し、実行可能なビジネスモデルを確立し、プラスのキャッシュフローを生み出しているスタートアップ企業を支援することを選択しています。

ファム・ホンハイ氏は、スタートアップ企業の資金調達ニーズは通常それほど大きくないと述べた。短期融資は大きな効果を発揮し、企業が担保なしでも資金調達を可能にする。多くのベトナムのスタートアップ企業は、投資前に投資ファンドによる綿密な評価を受けており、銀行のリスク軽減に貢献している。OCBは資金提供だけでなく、キャッシュフロー管理ソリューション、デジタルバンキングサービス、そしてOCBのビジネスエコシステムとの連携を通じてスタートアップ企業を支援し、顧客の持続的な発展を支援している。

OCBはリテール分野でセグメントベースのアプローチを採用しています。具体的には、顧客を富裕層(アフルエント)、マス・アフルエント(マス)、給与所得者層(給与所得者)の3つの主要グループに分類しています。各セグメントにはそれぞれ独自の特性と金融ニーズがあるため、OCBは各グループのニーズに最適な商品パッケージを積極的に構築しています。

出典: https://baodautu.vn/nha-bang-no-luc-kich-cau-tin-dung-d366625.html

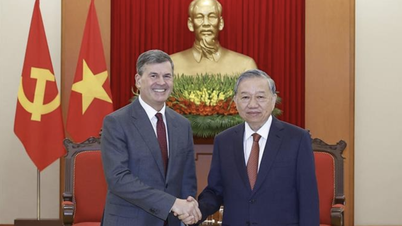

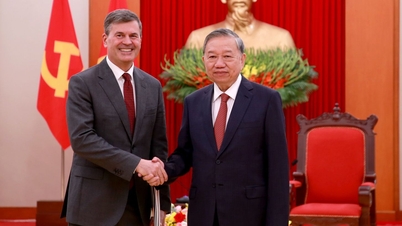

![[写真] ト・ラム書記長、ロシア連邦大統領の下で行政・国民経済アカデミーの学長を歓迎](/_next/image?url=https%3A%2F%2Fvphoto.vietnam.vn%2Fthumb%2F1200x675%2Fvietnam%2Fresource%2FIMAGE%2F2025%2F12%2F08%2F1765200203892_a1-bnd-0933-4198-jpg.webp&w=3840&q=75)

コメント (0)